二次相続とは? 一次相続との違い・相続税の節税対策を解説

相続手続きや相続税の納付義務は、両親の死に伴い発生するケースが多いです。子供の立場で見ると2回、相続手続きを行うことになります。

父もしくは母が最初に亡くなったときを一次相続、残された父もしくは母も亡くなったときを二次相続といいます。

相続税対策は一次相続のみでなく、二次相続対策まで見据えて行わなければなりません。目先の一次相続しか考えていない相続税対策をしてしまうと、二次相続で多額の相続税が発生する可能性があるからです。

本記事では相続専門の税理士が多数在籍する杉並・中野相続サポートセンターが二次相続とは何か、二次相続で起きやすいトラブルや回避方法を紹介していきます。

目次

二次相続とは?

一次相続と二次相続の違い

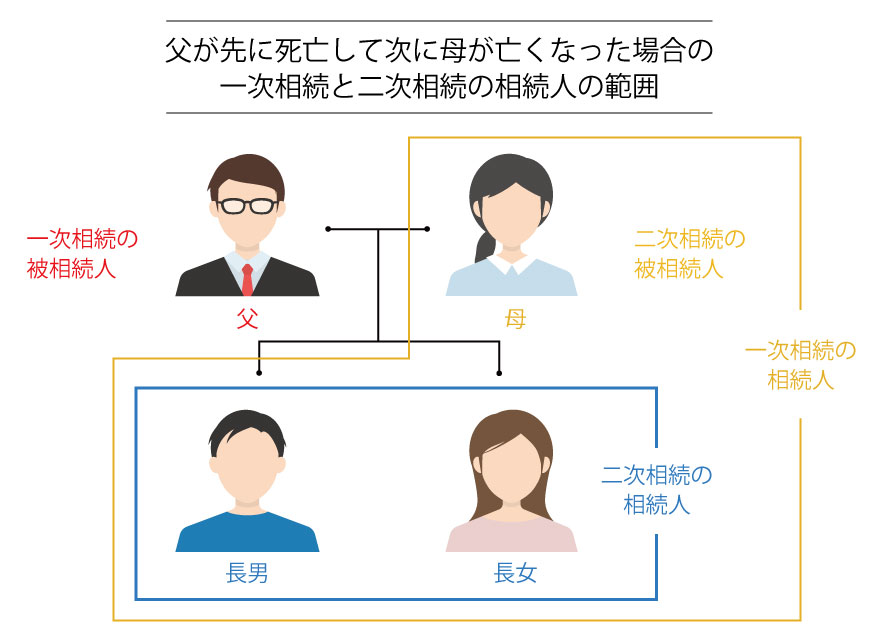

二次相続とは、両親と子供の相続関係で見た際に2回目に発生する相続です。二次相続に対して、1回目に発生する相続は一次相続と呼ばれます。

一次相続と二次相続では法定相続人になる人が変わってきます。具体的な例を用いて確認していきましょう。

両親+子供2人の家族の場合

一次相続で父が亡くなった場合、法定相続人は妻と子供2人になります。法定相続分で財産を分ければ、各相続人が受け取る財産は以下の通りです。

| 妻 | 2分の1 |

|---|---|

| 子供 | 4分の1ずつ |

その後、妻も亡くなり二次相続が発生すると法定相続人は子供たちのみです。法定相続分で財産を分ければ、子供たちがそれぞれ半分ずつ妻(お母さま)の財産を相続します。

具体例で示したように、一次相続と二次相続では法定相続人が異なるので使える控除の種類も変わってきます。

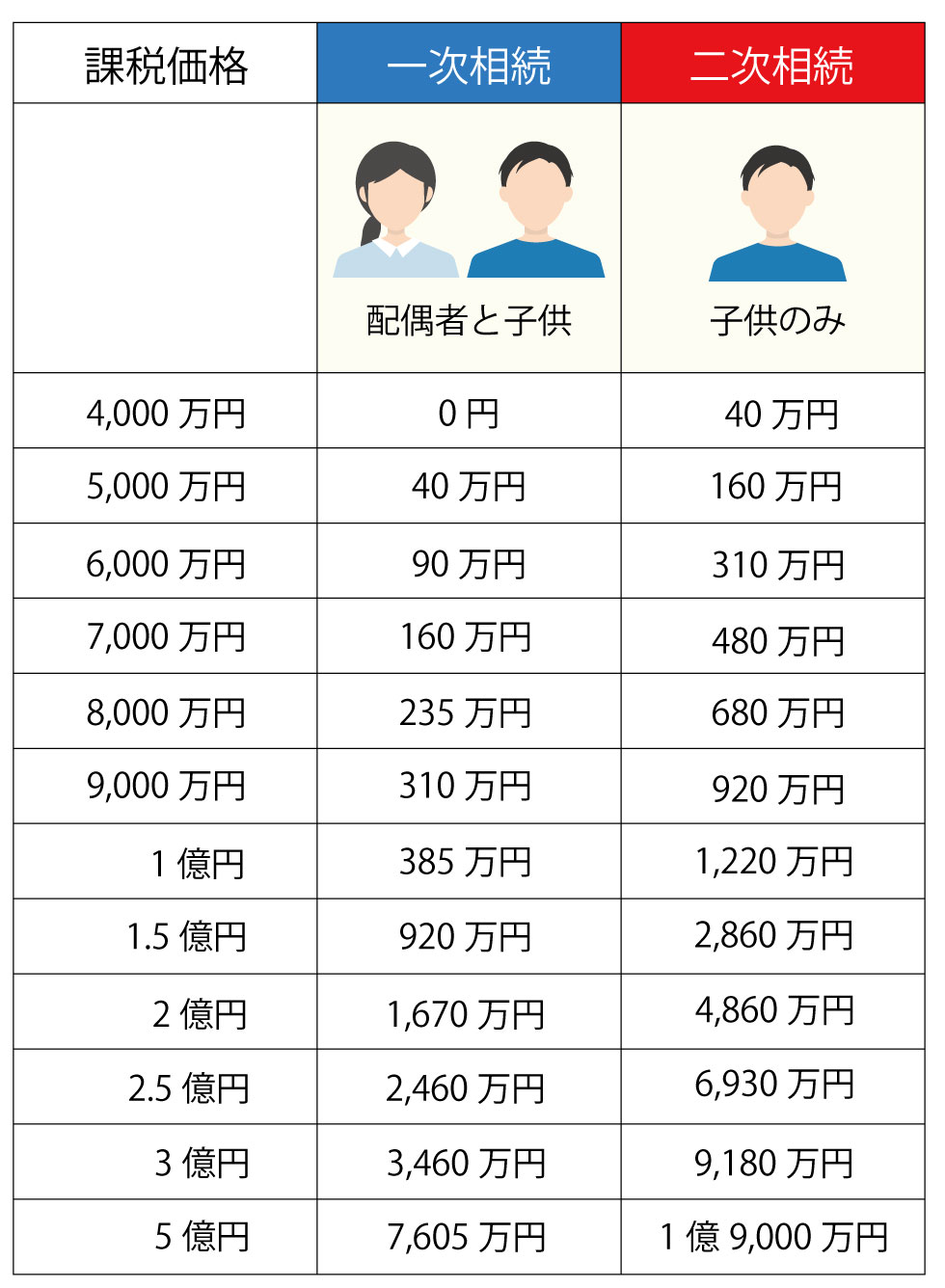

一次相続と二次相続で支払う相続税額の違いを詳しく確認していきましょう。

一次相続と二次相続の相続税額の違い

一次相続と二次相続で支払う相続税額がどれくらい違うのか、早見表を用いて確認しましょう。早見表は以下の条件で作成しています。

- 両親+子供1人の家庭で相続が発生したと仮定

- 法定相続分で分割したと仮定

- 配偶者には配偶者控除を適用させたため相続税は0円

- そのため、早見表に記載されている相続税は子供の分のみ

早見表からわかるように、一次相続と二次相続では支払う相続税の金額に大きな違いがあります。そのため相続税対策を行うときには、二次相続まで見据えた節税対策が必要です。

ここからは、なぜ一次相続と二次相続で、支払う相続税の金額が大きく異なるのか具体的に解説していきます。

一次相続に比べ、

二次相続で相続税額が高くなる原因

一般的に一次相続よりも二次相続で相続税額が高くなってしまいやすいです。理由をそれぞれ解説していきます。

相続税の基礎控除が減る

相続税には相続財産が一定金額内であれば、相続税がかからない基礎控除が設けられています。基礎控除の計算式は「3,000万円+(600万円✕法定相続人の数)」です。

二次相続では配偶者が法定相続人に含まれないので、一次相続よりも法定相続人の数が1人分減ってしまいます。

結果として基礎控除が600万円減ってしまい、相続税が高くなってしまいます。

死亡保険金・退職金の控除額が減る

死亡保険金や退職金も基礎控除同様に、「500万円×法定相続人の数」で非課税枠が設けられています。

二次相続で法定相続人の数が減ってしまうと、それだけで500万円分の非課税枠が減少するので相続税が高くなりやすいです。

相続財産が多い可能性がある

二次相続の相続財産の中には、一次相続で配偶者が相続した財産も含まれているケースが多いです。相続税は累進課税制度のため、課税対象となる財産が多ければ多いほど税率が上がってしまいます。

そのため二次相続では一次相続よりも、相続税率そのものが高くなってしまい税負担が増える可能性もあります。

相続税の配偶者控除が使えない

一次相続では配偶者と子供が法定相続人となるので、相続税の配偶者控除を使用できます。配偶者控除とは、1億6,000万円もしくは法定相続分以下の財産を相続した場合、相続税が非課税となる制度です。

二次相続では法定相続人が子供だけになるので配偶者控除は使用できません。相続税の配偶者控除は非課税枠が大きく節税効果も高いです。

しかし二次相続では使用できないため、安易に活用すると二次相続で相続税が膨れ上がってしまう可能性もあります。

小規模宅地等の特例が適用できない可能性がある

二次相続では節税効果の大きい小規模宅地等の特例が適用しにくいのも、相続税が高くなる原因のひとつです。

小規模宅地等の特例とは、亡くなった方と同居していた配偶者や親族が土地を相続した場合、土地の評価額を大幅に削減してもらえる制度です。

小規模宅地等の特例は、配偶者とそれ以外の親族(亡くなった方の子供など)では適用要件が異なります。配偶者は特別な条件がなく小規模宅地等の特例を活用可能です。

それに対して亡くなった方の子供などが小規模宅地等の特例を活用しようとすると、細かい条件が追加され適用が難しくなります。

具体的には以下のケースでは、小規模宅地等の特例を活用することができません。

- 亡くなった方と同居していなかった子供(条件を満たせば適用可能)

- 親が亡くなった後、すぐに同居をやめ違う場所に住み始めた子供

- 自分や配偶者が所有する住宅に住んでいた子供

小規模宅地等の特例が活用できないと、相続した土地の評価額が高いままなので、結果として支払う相続税も増えてしまいます。

二次相続で起きやすいトラブルについて

二次相続は相続税が高くなるだけでなく、相続トラブルも発生しやすいです。

一次相続では「亡くなった方の配偶者+子供」で遺産分割協議を行うので、揉めるケースが少ないです。

それに対して、二次相続では子供たちのみで遺産分割協議を行うので、兄弟同士で遺産の取り分に対して揉めてしまう場合もあります。

兄弟間での相続トラブルを避けたいのであれば、遺言書を作成しておくのがおすすめです。遺言書を作成しておけば、遺産分割協議の際に遺言書に書かれた内容が優先されます。

子供たちが兄弟間で揉める可能性を少しでも減らすために遺言書を作成しておきましょう。

遺言書と合わせて財産目録等も作成しておけば、遺された子供たちが財産調査を行うときにもスムーズに進めやすいです。

今からできる

二次相続のための節税対策

相続税対策は一次相続のみでなく、二次相続まで見据えて行うことが重要です。二次相続まで含めた相続税対策の例を紹介していきます。

生命保険に加入しておく

本記事でもすでに解説しましたが、死亡保険金には「500万円×法定相続人の数」の非課税枠が設けられています。

| 妻 | 2分の1 |

|---|---|

| 子供 | 4分の1ずつ |

上記の条件で生命保険に加入しておくと、二次相続の課税対象財産を減らせます。

生前贈与で相続財産を減らしておく

二次相続が発生する前に生前贈与を行っておけば、相続財産が減り相続税も減らすことが可能です。1人あたり年間110万の贈与であれば、贈与税がかからないので税負担なく、相続財産を減らせます。

ただし年間110万円の贈与を行う場合には、以下の点にご注意ください。

- 相続開始前3年以内の生前贈与財産は、相続税の課税対象になってしまう

- 贈与を毎年繰り返す場合は、その都度、贈与契約書を作成する

贈与契約書を毎年作成せず同額の贈与を繰り返した場合、連年贈与とみなされ贈与税を支払うように税務署から指摘される恐れがあります。

また教育資金や住宅購入資金などのように贈与したお金の使用目的がはっきりしている場合、以下の特例も活用可能です。

上記の特例は非課税枠が大きいので、まとまった財産を生前贈与したいときにはご検討ください。

二次相続でも小規模宅地等の特例の条件を満たしておく

一次相続だけでなく二次相続でも小規模宅地等の特例を活用できれば、相続財産及び相続税を減らせます。

- 二次相続発生前に子供が親と同居しておく

- 二世帯住宅への建て替えや引っ越しを行う

- 二次相続の被相続人がアパートやマンションなどを購入し賃貸経営を行う

小規模宅地等の特例は亡くなった方が居住用もしくは事業、貸付を行っていた土地に活用できます。

節税効果が大きい一方で適用要件が複雑なので、相続専門の税理士などに相談してから対策をするのが良いでしょう。

相次相続控除を活用する

10年以内に相次いで相続が発生した場合、相次相続控除が活用できます。相次相続控除を活用すれば、二次相続で支払う相続税を削減可能です。

相次相続控除の適用要件は以下の通りです。

- 被相続人の相続人であること(相続放棄や相続権を失った人は対象外)

- 二次相続の開始前10年以内に一次相続により財産を取得したこと

- 一次相続の際に、相続税が課税されたこと

相次相続控除では一次相続と二次相続の間が近ければ近いほど、控除される金額が大きくなります。

ただし10年以内に相次いで相続が発生しなければ、適用されないので意図的に控除を利用するのは難しいでしょう。

相次相続控除を当てにしすぎず、ご自身で二次相続対策を進めておくのがおすすめです。

二次相続対策は

当サポートセンターにお任せください

杉並・中野相続サポートセンターでは、一次相続だけでなく二次相続まで見据えた相続税対策を行っています。

- 二次相続で支払う相続税を安くしたい

- 事業承継と二次相続対策を同時に行いたい

- 子供たちが将来、相続トラブルを起こすのを回避したい

- 二次相続対策として子供と同居すべきかどうか判断がつかない

上記のお悩みにも対応可能です。

開業して35年以来、培ってきたノウハウや知識を活かして、ご相談者様の資産状況やご希望に合ったプランをご提案いたします。

初回利用者向けの無料相談会も開催しておりますので、二次相続に関する疑問やお悩みがある方はお気軽にお問合せください。当サポートセンターの対応エリアは以下の通りです。

当サポートセンター・対応エリア

お身体等が不自由な方にはご自宅への訪問サポートも行っております。

まとめ

相続税対策は一次相続だけでなく二次相続まで行わないと、支払う相続税額が高くなってしまう可能性があります。

一次相続と二次相続では法定相続人の数や使える控除、特例の種類が異なります。そのため二次相続は一次相続よりも支払う相続税が高くなりやすいので注意が必要です。

また二次相続では兄弟間で遺産分割協議を行うので、トラブルに発展する可能性も高いです。遺言書を用意して、トラブルを回避しておくと良いでしょう。

二次相続対策にはいくつか方法がありますが、各ご家庭でベストな節税方法は異なります。

各ご家庭にとってベストな相続税対策を知るためにも、相続に関する専門知識を持つ税理士に相談するのがおすすめです。

0120-317-080

0120-317-080 資料請求

資料請求 お問い合せ

お問い合せ