貸家建付地は節税に効果的?相続税評価額の計算方法とポイント

相続について調べているうちに、貸家建付地が節税に効果的だという話を聞いたことがあるかもしれません。しかし貸家建付地がそもそもどのようなものなのか、なぜ節税に効果的なのか詳しく知らないという人は多いのではないでしょうか。

相続に関することは専門用語も多く、仕組みも複雑です。そのため知りたいと思いながらも、なかなか重い腰が上がらないという方は少なくないかもしれません。本記事では相続専門の税理士が多数在籍する杉並・中野相続サポートセンターが貸家建付地の相続税評価について、用語解説も交えながらわかりやすく解説します。

目次

貸家建付地とは?

なぜ貸家建付地が節税に効果的なのかを知るにあたり、まず貸家建付地がどのようなものなのか理解しましょう。ここでは貸家建付地とはどのようなものなのか、節税になる理由と基本的な評価方法について解説します。

賃貸用物件が建っている土地のこと

貸家建付地とは、簡単にいえば賃貸用物件が建っている土地のことを指します。賃貸マンションや賃貸アパートをイメージすると分かりやすいでしょう。

自己所有の土地に貸しアパートなどの賃貸物件を建て、第三者に貸している土地のことを貸家建付地と呼びます。

貸家建付地と認められるためには、大きく分けて2つの要件を満たす必要があります。

- 土地の上に建物が建っていること

- 貸す料金が相場と同等であること

例えば家賃相場が7万円程度の土地に貸しアパートを建設し、7万5千円で貸し出していれば、その土地は貸家建付地として認められます。しかし著しく低い1万円という家賃で貸していた場合は、貸家建付地として認められない可能性があるのです。

また土地は亡くなった人が所有しているが、建物は別名義だった場合も貸家建付地として認められないので注意しましょう。

賃貸用物件が建っている土地のこと

貸家建付地とは、簡単にいえば賃貸用物件が建っている土地のことを指します。賃貸マンションや賃貸アパートをイメージすると分かりやすいでしょう。

自己所有の土地に貸しアパートなどの賃貸物件を建て、第三者に貸している土地のことを貸家建付地と呼びます。

貸家建付地と認められるためには、大きく分けて2つの要件を満たす必要があります。

- 土地の上に建物が建っていること

- 貸す料金が相場と同等であること

例えば家賃相場が7万円程度の土地に貸しアパートを建設し、7万5千円で貸し出していれば、その土地は貸家建付地として認められます。しかし著しく低い1万円という家賃で貸していた場合は、貸家建付地として認められない可能性があるのです。

また土地は亡くなった人が所有しているが、建物は別名義だった場合も貸家建付地として認められないので注意しましょう。

貸家建付地の基本的な相続税評価について

貸家建付地は、どのように相続税評価額を算出するのでしょうか。基本的な計算式を解説する前に、よく使われる専門用語について簡単に解説します。専門用語を理解することで、より計算方法についての理解が深まるでしょう。

| 自用地 | 自分で使う土地のこと。自宅を建てるための土地などを指す。 |

|---|---|

| 貸宅地 | 建物を建てることを目的として第三者に貸している「土地」のこと。 |

| 借家権 | 建物を借りる借主の権利。不当な立ち退きや契約解除から保護するのが目的。 |

| 借地権 | 建物を建てる目的で、土地所有者から土地を借りる権利。建物がない駐車場は含まれない。土地所有者に地代を支払う必要がある。 |

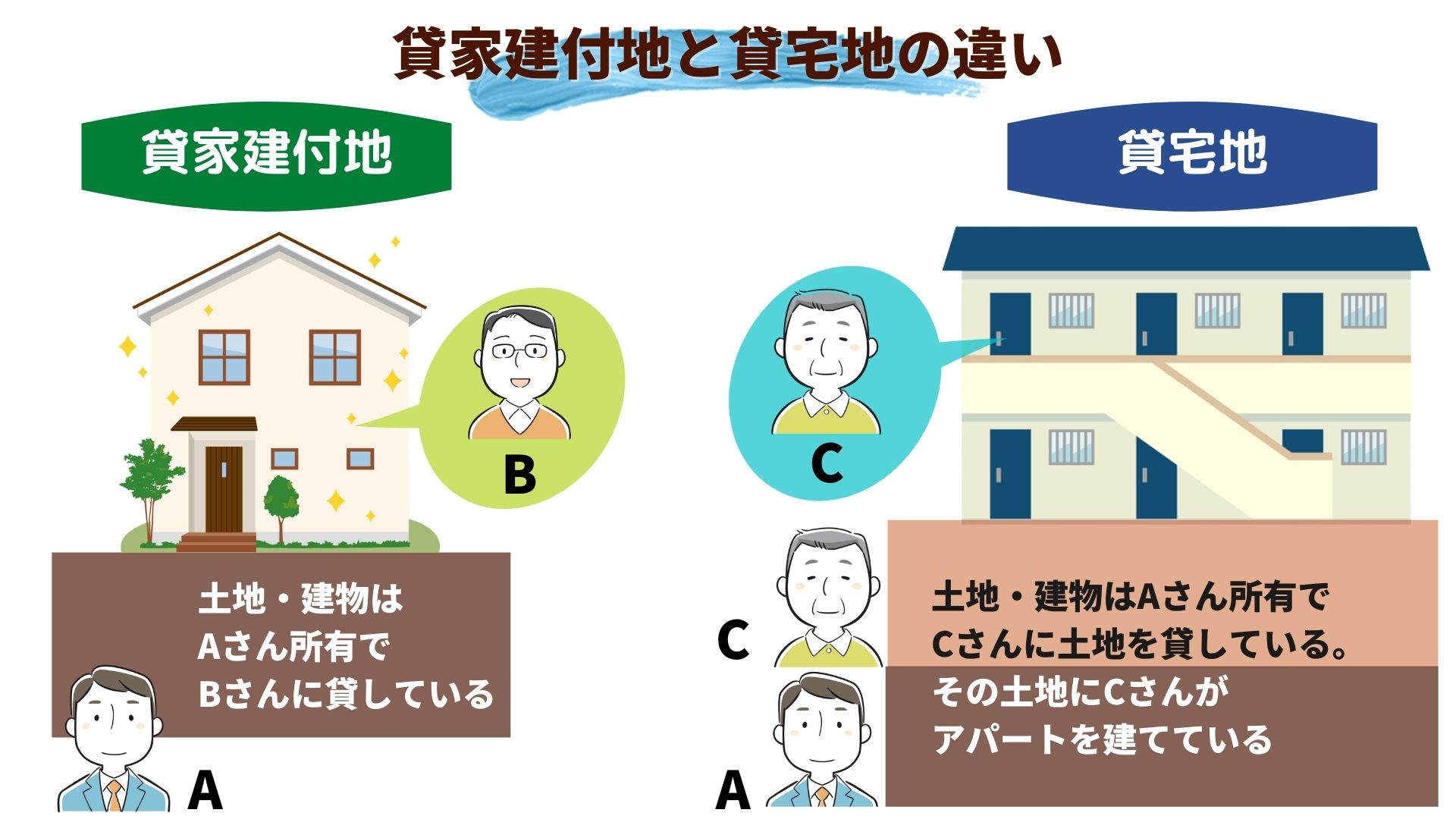

貸家建付地と貸宅地は混同しやすい用語なので注意しましょう。貸家建付地は自己所有の土地に自分で賃貸目的の物件を建てた土地になります。一方で貸宅地は第三者が建物を建てる目的で、土地所有者から借りた土地です。貸宅地の場合、建てた建物は借りた第三者の所有物となります。

貸家建付地の相続税評価額を算出する基本的な計算式は次の通りです。

自用地としての価額-自用地としての価額×借地権割合×借家権割合×賃貸割合=貸家建付地の価額

借家権割合は全国一律30%となっていますが、借地権は地域ごとに異なります。借地権の割合は、国税庁ホームページに記載されている路線価図で確認可能です。

賃貸割合とは建物全体のうち、実際に貸し出されている割合のことです。例えば貸しアパートの部屋数が10部屋、そのうち5部屋が貸し出されていれば賃貸割合は50%となります。

満室に近いほど割合が大きくなり、評価額を下げられます。つまり貸マンションやアパートを建てていても、空き室が多ければ節税効果は期待できません。空き室をできるだけなくすことが節税のポイントです。具体的な計算例は次の章で紹介します。

関連サイト国税庁「No.4614貸家建付地の評価」

貸家建付地の相続税評価額の計算例

ここでは貸家建付地の相続税評価額の計算例を2ケース挙げます。

例1:計算条件

- 自用地評価額:3,000万円

- 貸しアパートの部屋は満室

- 路線価図上、借地権割合が60%の場所に存在

貸アパートが満室なので、賃貸割合は100%です。これらの数字を計算式にあてはめてみると以下のようになります。

3,000万円-3,000万円×60%×30%×100%=2,460万円

貸家建付地の相続評価額は2,460万円となります。

例2:計算条件

- 自用地評価額:5,000万円

- 貸しアパートの部屋は10室のうち3室が空き室

- 路線価図上、借地権割合が70%の場所に存在

例2の場合、貸しアパートに2室空き室があるので、賃貸割合は80%となります。

5,000万円-5,000万円×70%×30%×80%=4,160万円

貸家建付地の評価額は4,160万円です。もしこの貸しアパートが満室であれば、

5,000万円-5,000万円×70%×30%×100%=3,950万円です。空き室がある場合に比べて節税効果が大きいことがわかります。

貸家建付地のポイント

貸家建付地は自用地に比べて相続税を節税できますが、いくつか注意しなければならないポイントがあります。貸家建付地の相続税評価について、より理解を深めるためにもポイントを押さえておきましょう。

駐車場として貸している場合は評価できない

貸家建付地として認められる要件は「土地の上に建物が建っていること」です。つまり何も建てずに駐車場として第三者に貸している場合は、貸家建付地として認められません。

ただし駐車場が貸しアパートや貸マンションに隣接していて、入居者に貸し出している場合は貸家建付地として認められる可能性があります。ここで注意するポイントは、駐車場の貸出先が「入居者」であることです。

貸しアパートに隣接していたとしても、入居者以外の第三者に貸しだしている場合は貸家建付地として認められず、自用地として評価します。

無償で貸している場合は評価できない

賃貸物件を無償で貸し出している場合は、貸家建付地として評価できません。また記事の前半でも触れましたが、貸家建付地として認められるには、相場と同等の賃貸料金にする必要があります。

相場よりも著しく低い金額で貸し出している場合は、貸家建付地として認められない可能性があるので注意しましょう。

親族に貸している場合でも貸家建付地としての評価は可能

親族に貸し出している場合でも貸家建付地として評価は可能です。ただし賃料は相場と同等でなければなりません。

状況によっても異なりますが「家賃収入から経費を差し引いて利益が出るか」「相場とどのくらい賃料に差があるか」などで判断します。

親族だからと極端に安い賃料で貸し出しているケースも多いと思いますが、その場合は貸家建付地として認められない可能性があるので注意が必要です。

賃貸と居住部分が混在している場合は賃貸部分のみ評価可能

1階部分が自宅、2階を第三者に貸し出すというケースもあるでしょう。その場合は、賃貸として貸し出している範囲に相当する床面積を貸家建付地として評価します。

例えば200平方メートルの土地のうち100平方メートル部分を貸し出している場合は、100平方メートルを貸家建付地として評価します。

貸家建付地と貸宅地は評価額の計算方法に違いがある

先ほど貸家建付地と貸宅地の違いについて解説しました。おさらいすると、貸家建付地は賃貸物件が建っていて、建物を第三者に貸している土地、貸宅地は建物を建てる目的で第三者に貸している土地のことです。

貸宅地は土地を借りた第三者がその上に建物を建てます。つまり貸宅地に建っている建物の所有者は借りた第三者です。ちなみに貸宅地の場合は、計算方法が異なります。貸宅地の計算式は次の通りです。

自用地の評価額×(1-借地権割合)= 貸宅地の相続税評価額

借地権割合は貸家建付地と同様、国税庁のホームページから確認しましょう。次の条件の場合、貸宅地の評価は次のように求められます。

条件

- 自用地評価額 3,000万円

- 借地権割合 70%

- 入居率100%

3,000万円×(1-70%)= 900万円

貸宅地の評価額は900万円です。ちなみに貸家建付地だった場合は次のようになります。

3,000万円-3,000万円×70%×30%×100%= 2,370万円

このようにどちらに該当する土地かによって相続税評価額が異なります。計算する際は、どちらの土地に該当するかをしっかり確認しましょう。

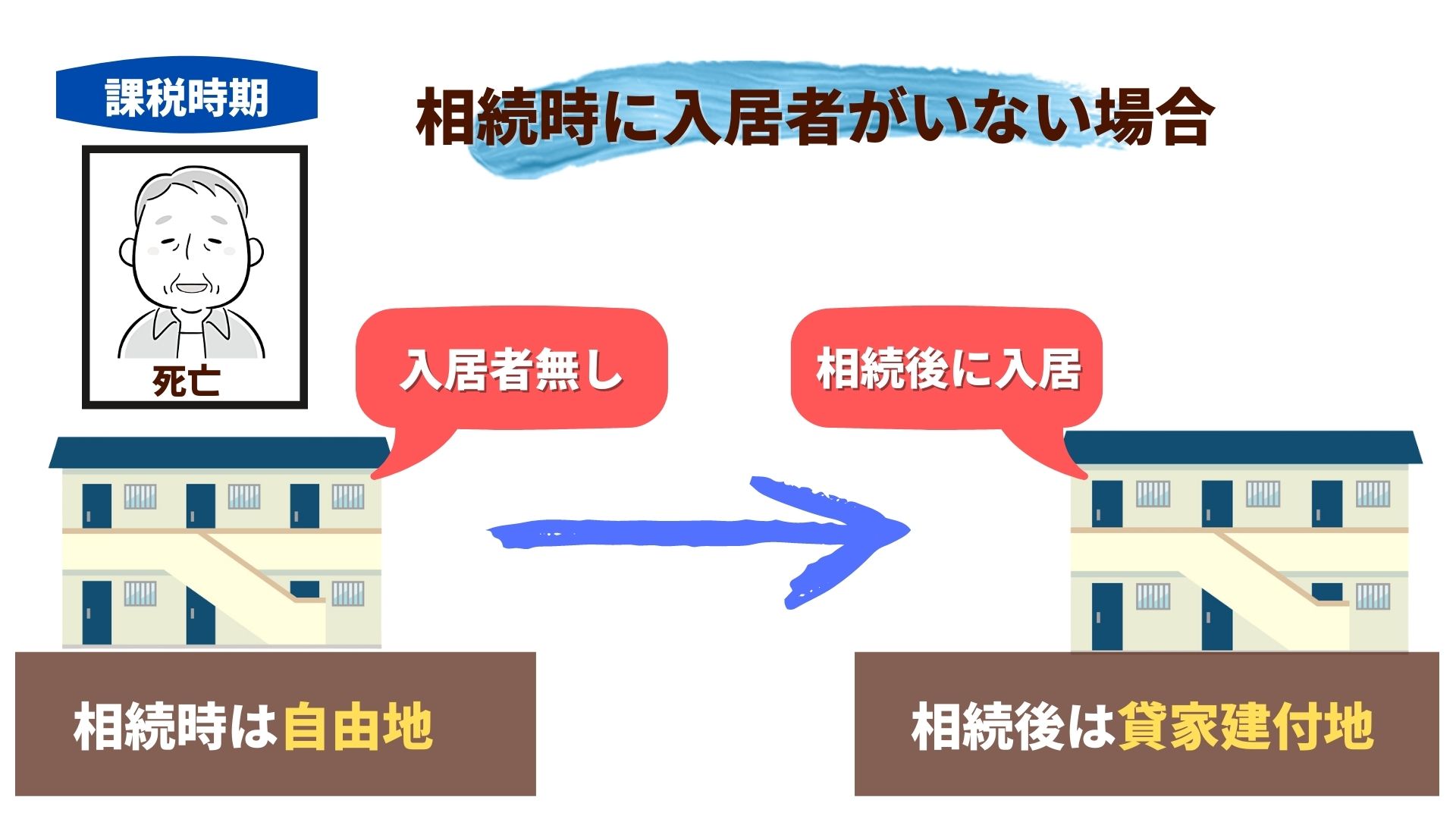

相続開始時に賃借人がいない場合は貸家建付地にならない

もし賃貸用の建物を建設中、所有者が亡くなってしまった場合はどうなるのでしょうか。この場合は貸家建付地として認められません。また完成していたとしても賃借人、つまり借りる人が誰もいなかった場合も同様です。

相続開始時の状況で貸家建付地かどうかを判断します。つまり相続が発生しそうだからと、急いで自用地に賃貸目的の建物を建設しても、節税にはならない可能性があるので注意しましょう。

貸家建付地の評価時に適用できる

小規模宅地等の特例とは?

貸家建付地として評価された場合、小規模宅地等の特例を併用できます。評価額を最大で50%減額できる特例なので、知っておいて損はないでしょう。適用する際の注意点も併せて解説します。

小規模な宅地の評価額を減額できる特例

小規模宅地の特例とは、ある一定の要件を満たすことで貸していた土地や事業をしていた土地の評価額をさらに減額できる特例です。

貸家建付地の場合は、最大で50%減額できる可能性があります。特例を適用するためには次の要件を満たす必要があります。

- 相続税の申告期限まで貸家建付地を継続保有していること

- 相続税の申告期限までに貸家建付地に係る貸付事業を引き継いでいる

- 相続税の申告期限までに引き継いだ貸付事業を継続している

ただし要件を満たしたからといって、すべての貸家建付地が特例適用できるとは限りません。土地と建物の取得者が異なる場合などは適用できない場合もあるので、判断が難しい場合は専門家に相談しましょう。

特例を適用する際の注意点

貸家建付地における小規模宅地の特例は、評価額を最大50%減額できます。しかし注意しなければならない点がいくつかあります。まず面積に上限があることです。上限面積は200平方メートルです。要件を満たしたすべての土地が減額できるわけではないことを理解しておきましょう。

次に相続開始前3年以内に貸付事業を開始した土地は、特例の適用外となります。以前はそのような制限はありませんでしたが、平成30年の税制改正により制限が設けられました。

ただし元々事業的な規模で不動産事業をしていた場合には、3年以内に賃貸用に取得した土地も特例を適用できます。

貸家建付地の正確な相続税評価は

専門家に依頼を

貸家建付地の正確な相続評価額を出すのは、素人では難しいかもしれません。いくつか簡単な計算例を挙げましたが、状況によってはさらに複雑になることもあり、専門家でなければ判断がつかないケースも多いです。

曖昧なまま手続きを進めてしまうと、あとでトラブルに巻き込まれる可能性もあります。相続に関することで疑問があれば、専門家に相談しましょう。

杉並・中野相続サポートセンターでは、相続に関するあらゆる案件に対応可能です。30年間で2,500件以上の相談実績と持ち、弁護士など法律のプロと協力体制を持っています。初回ご相談は無料なので、どんなに小さな疑問や悩みもお気軽にご相談ください。

まとめ

貸家建付地が節税に効果的な理由や、ポイントを解説しました。貸家建付地は自己所有の土地に賃貸物件を建て、その建物を第三者に貸している土地のことです。自用地よりも評価額を下げられるので、節税効果が期待できます。

小規模宅地の特例を併用することによって、さらに評価額を節税できるでしょう。しかし無償や相場よりも低い賃料で貸している場合、土地そのものを貸している場合は、そもそも貸家建付地として認められない可能性があるので注意が必要です。

判断が難しいケースもあるので、わからないことがあれば専門家に相談しましょう。杉並・中野相続サポートセンターは、東京エリアを中心に相続に関する様々なケースに対応しています。初回ご相談は無料なので、お気軽にご活用ください。

0120-317-080

0120-317-080 資料請求

資料請求 お問い合せ

お問い合せ