相続対策はいつから始めるのが良い?具体的な対策や注意点を解説

相続に関することは様々な制度や手続きがあり、非常に複雑です。対策したほうが良いと感じつつも「まだ必要なさそう」「具体的に何から始めれば良いのか分からない」と、結局何もしないままの人も多いのではないでしょうか。

しかし先延ばしにしていると「突然その時がきてしまった」「もっと早く対策を始めていれば良かった」と、後悔することになりかねません。

本記事では相続に強い税理士が多数在籍する杉並・中野相続サポートセンターが相続対策を始めるタイミングと、具体的な対策や注意点について解説します。

目次

相続対策は早くから始めるのがおすすめの理由

結論から言うと、相続対策は思い立ったら始めるのがおすすめです。なぜ早く始めるべきなのか、理由を解説します。

相続はいつ発生するかわからない

相続は死後に発生する事のため、家族みんなが元気で生きている時はつい先延ばしにしてしまいがちです。

しかし不慮の事故や病気など、突然その時がやってくることもあります。財産所有者が生きていても認知症などで正常な判断ができなくなった場合、遺言書の作成や家の売却などは難しくなるでしょう。

死期が迫って慌てて生前贈与したとしても、相続開始の3年以内であれば相続税の対象とみなされてしまうので相続対策になりません。つまり相続対策は思い立った時に始めるのが、ベストなタイミングといえるでしょう。

相続が発生したら対策はできなくなる

相続が発生したら遺言書の作成も生前贈与もできなくなります。相続発生後にも納税方法の工夫や、土地の評価額をチェックするなど、できることはありますが大きな節税対策は期待できません。

効果的な相続対策は、被相続人が亡くなる前でないとできないので、早めに対策することが大切です。

相続対策を始めたいと考えたらやるべきこと

では生前の相続対策は具体的に何をすれば良いのでしょうか。ここでやるべきことについて具体的に解説します。

所有財産を把握する

まず自分の所有財産を把握することから始めましょう。把握できていないと、誰にどれだけ残せるかもわからず、死後に親族同士が揉めてしまうリスクも高くなります。

またネット銀行の資産や仮想通貨など本人でないと把握しづらい財産もあるので、リスト化しておかないと残された家族が財産把握に苦労することになりかねません。

次の財産は相続の対象となるので、分かりやすいようにリスト化してみましょう。

- 現金預金

- 車、家具、宝石などの家庭用財産

- 有価証券

- 不動産(建物、土地、店舗、田畑、山林など)

- ゴルフ会員権

- 知的財産権

- 債権(売掛金、貸付金、立替金、被相続人が受取人の生命保険請求権など)

- 仮想通貨

- 慰謝料請求権など

上記はプラスとなる財産ですが、マイナスの財産もすべて相続の対象となります。マイナスの財産とは、例えば次のようなものです。

- 借金(ローン、クレジット未払い分)

- 未払家賃

- 未払税金

- 慰謝料や損害賠償金

財産には自分が今後生活費として使う分や、将来使う目的がある分も含まれていると思います。全ての財産がリストアップできたら、それらの使い道を整理しましょう。

所有資産を明確にし、財産として残すお金、生活費として使うお金など正しく整理しておくことで家族への負担も減らせます。

相続人を把握する

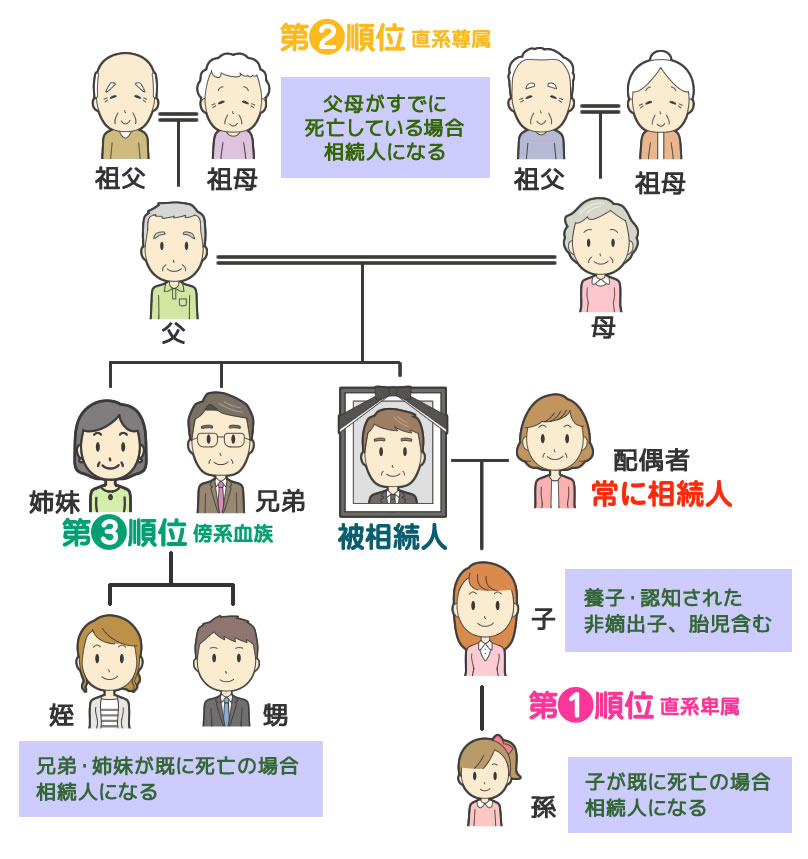

相続できる財産を把握したら、次に相続人の確認をしましょう。相続できる人と割合は法律で定められており、相続の権利がある人を法定相続人と呼びます。相続できる順位と割合は次の通りです。

相続順位

相続割合

| 相続人 | 割合 |

|---|---|

| 配偶者のみ | 配偶者がすべて相続 |

| 配偶者と子が相続人の場合 | 配偶者1/2 子供1/2 |

| 配偶者と父母が相続人である場合 | 配偶者2/3 父母1/3 |

| 配偶者と兄弟姉妹が相続人である場合 | 配偶者3/4 兄弟姉妹1/4 |

もし子供、兄弟姉妹が2人以上、父母が両方とも生存している場合は、分割した財産をさらに人数分に均等に分けることになります。例えば子供が3人いた場合は、2分の1をさらに3等分にします。

ただし上記は遺産分割で合意を得られなかった場合です。必ずしもこの割合にそって分割しなければならないというわけではありません。

トラブルが起きないためにも、どのくらい相続人がいるのかを知り、誰にどのような割合で相続したいのかを明確にしておくことが大切です。

財産の組み換えをする

相続する財産はできるだけ分割しやすいように組み替えておくのがおすすめです。現金であれば分割は容易ですが、不動産となるとそうはいきません。

不動産を共有で相続しても単独の判断で売却や建て替えは難しく、後でトラブルの元となりかねません。

相続手続きを円滑に進めるためにも、財産は分割しやすい状態にしておきましょう。例えば不動産を売却して現金化しておく、もしくは複数の不動産に分けて単独で所有できるようにしておくなど対策しておくことでスムーズに財産分割できます。

家族と話し合いの場を持つ

トラブルを防ぐためには、家族と日頃から話し合っておくことが大切です。所有財産を把握し、相続人を確認したら対象の人すべてに財産の内容や自分の希望を伝えておくようにしましょう。

一部の人だけが財産を把握しており、その内容を明らかにしないまま手続きを進めようとしても、他の親族は「隠している財産があるのではないか」「独り占めしようとしているのではないか」などと不信感を持つでしょう。

生前からしっかりとコミュニケーションを取り理解を得られていれば、その時がきても揉め事を回避できる可能性が高くなります。

自分の死後のことは話題に出しづらいかもしれませんが、残された家族が嫌な思いをしないように、家族が集まるタイミングで少しずつでも話し合いをしておくようにしましょう。

遺言書を作成する

遺言書とは自分が持っている財産をどのように処分してほしいか、誰にどれだけ相続したいか意思を残した書面の事です。

遺言書に記載された内容は、法律で定められた割合よりも優先されます。とはいえ、民法が保証する最低限度の相続分(遺留分)への配慮は必要です。

あらかじめ分割を指定しておくことで相続人同士のトラブルを防ぐことができます。書き方は決まっており費用もかかりますが、不要なトラブルを避けるためにも遺言書は作成しておきましょう。

いきなり遺言書を作成するのはハードルが高いと感じる人もいるかもしれません。その場合は、まずエンディングノートから作成してみるのはいかがでしょうか。

遺言書と違い法的効力はありませんが、書き方も自由で作成費用もほとんどかかりません。まずは自分の思いを自由に書き、整理できてから遺言書をしっかりと作成するのも一つの方法です。

生前贈与も相続対策に有効

生前贈与も相続対策の一つとして有効です。生前贈与することで、節税や早期に財産継承できるなどメリットがあります。

生前贈与とは

生前贈与とは、亡くなる前に財産を子供や配偶者など親族に渡すことです。生きている間に財産を渡してしまうことで相続財産が減るため、節税になります。

例えば被相続人が1,000万円を持っている場合、そのまま亡くなると相続財産は1,000万円となり、1,000万円に対して相続税がかかります。

しかし生前に100万円贈与しておくことで、残り財産の900万円に対してのみ相続税が加算されるので税額を抑えることができます。

年間110万以下なら贈与税はかからない

贈与も額によっては贈与税がかかりますが110万円の基礎控除があり、年間110万円以下であれば贈与税はかかりません。

この110万円は一人あたりの金額なので、贈与したい人が2人いれば合わせて220万円の控除が受けられます。

ただし相続発生3年以内に行なった贈与は、相続税の対象となるので注意が必要です。そのため生前贈与はなるべく早いうちから計画的に行なうのがおすすめです。死期が迫って慌てて生前贈与しても節税にはならないことは理解しておきましょう。

ケースによって控除額が異なる

前述で110万円以下ならば贈与税がかからないと解説しましたが、これは基礎控除でありケースによって様々な非課税枠があります。非課税枠を利用する際は、条件をしっかりと確認しましょう。

| 制度・非課税枠 | 内容 |

|---|---|

| 相続時精算課税の制度 | 60歳以上の父母または祖父母から20歳以上の子または孫に生前贈与する際に選択できる制度。累計2,500万円までであれば贈与税はかからない。申請書の提出が必要。 |

| 配偶者控除 | 夫婦間でマイホーム用の不動産や、取得するための金銭贈与が行なわれた場合、基礎控除の他に2,000万円まで控除できる特例。夫婦の婚姻期間20年以上が対象。 |

| 教育資金の一括贈与 | 30歳未満の人が教育資金に充てるため、父母や祖父母など直系尊属から贈与を受けた場合、1,500万円まで非課税となる。教育資金非課税申告書の提出が必要。 |

| 結婚子育て資金の一括贈与 | 20歳以上50歳未満の人が結婚・子育て資金に充てるため、

父母や祖父母など直系尊属から贈与を受けた場合、1,000万円まで非課税となる。結婚・子育て資金非課税申告書の提出が必要。 |

| 住宅取得資金の贈与 | 父母や祖父母などの直系尊属から住宅家屋の新築または増改築に充てるための資金として贈与を受けた場合、最大3,000万円まで非課税となる。適用には様々な要件を満たさなければならない。 |

上記の特例には、記載した以外にも適用要件や手続きなどが定められています。複雑かつ判断がつかないものも多いので、控除の対象になるかもしれないと思ったら、まずは専門家に相談しましょう。

生前贈与したら記録を残しておく

生前贈与をしたら記録を残しておくようにしましょう。手渡しで記録がない場合や、贈与者が一方的に贈与した場合、贈与として認められず、相続時に被相続人の財産として扱われ、相続税の対象となる可能性があります。

贈与契約書の作成や銀行振り込みで送金記録を残すなど、目に見える形で残しておくことにより、証拠が残るので贈与の事実を主張することが可能です。

納税資金の確保も忘れずに

相続税対策や手続きばかりに意識がいき、つい忘れがちなのが納税資金の準備です。相続した財産の額によっては多額の相続税を支払わなければならない可能性もあります。計画的に準備して慌てないようにしましょう。

納税資金について

相続税は相続開始(死亡日の翌日)から10か月以内に「金銭」で支払うことが原則です。財産のほとんどが不動産の場合、支払いに困ることもあるので注意しましょう。

支払いが遅れた場合は延滞税が発生し、余計な税金を支払わなければならなくなります。そうならないためにも計画的に相続税分の金銭を準備しておく必要があるでしょう。

もし一括納付が難しい場合、次のすべての条件を満たしていれば分割で納付することも可能です。これを延納といいます。

- 相続税額が10万円を超えている。

- 金銭で納付することを困難とする理由がある

- 延納税額及び利子税の額に相当する担保を提供する

- 延納申請期限までに、延納申請書に担保提供関係書類を添付して提出する

延納の場合は利子税がかかります。どのくらいかかるかは延納利子税割合や、特例基準割合によって計算されますが、割合は変動するので申請時に税務署に確認しましょう。

割合によっては銀行から借り入れして一括で納付したほうが、負担する額が少なくて済む場合もあります。

生命保険を活用する

納税資金の確保に生命保険活用も一つの方法です。被相続人が死亡し、その事実を銀行側が知ると、銀行口座は凍結されてしまいます。

凍結解除には複雑な手続きが必要です。バタバタしているうちに手続きが遅れて相続税支払いに間に合わないということにもなりかねません。しかし死亡保険をかけていれば死亡後すぐに受取人が現金を受け取れるので、納税資金が確保できます。

また相続人が受け取った死亡保険金は控除の対象になります。(500万円×法定相続人の数)

そのため生命保険の活用は想像税対策としても有効といえるでしょう。

「納税準備預金口座」を開設する

コツコツと計画的にためるなら「納税準備預金口座」を開設するのもおすすめです。その名の通り納税にあてる資金を貯める目的の口座で、一般的に利率が普通預金よりも高く、利息にかかる所得税に対して非課税なのが特徴です。

引き出しは原則として税金を納める時のみとなっており、窓口にて手続きする必要があります。納付書や本人確認書類なども準備しなければならならず、少し面倒かもしれませんが、預金があるとつい使ってしまうという人におすすめです。

不安なことや疑問は専門家に相談を

相続に関する事柄は複雑です。正しい知識がないと家族間でトラブルとなるリスクが高くなります。相続対策を思い立ったら、まずはプロに相談しましょう。プロであれば個々の状況をしっかりとヒアリングし、最適で公平な手続きを提案・サポートできます。

杉並・中野相続サポートセンターでは開業30年で通算2,500件以上のご相談を受けてきました。相続に関するサポート実績は1,000件を越えており、豊富な事例経験から最適なご提案が可能です。

初回のご相談は無料となっているので、少しでも疑問や不安に思うことがあれば、お気軽にご相談ください。

まとめ

相続対策を始めるタイミングと、具体的な対策や注意点について解説しました。相続に関する事柄はつい先延ばしにしてしまいがちですが、その時は突然やってきます。

相続対策に有効な生前贈与も早めに始めることで、大きな効果を期待できます。また、忘れがちな納税資金は計画的に貯めることで、慌てずに済むでしょう。

大切な家族を守るために、少しでも不安に思ったり将来について考えたりしたタイミングで相続対策を始めることが大切です。様々な制度や手続きは複雑なことも多く、十分な知識がないと判断が難しいことも多いので、まずは信頼できるプロに相談することをおすすめします。

杉並・中野相続サポートセンターでは、豊富な実績と確かな知識を持つプロが揃っています。初回相談は無料なので、ぜひご活用ください。

0120-317-080

0120-317-080 資料請求

資料請求 お問い合せ

お問い合せ