相続税申告に税理士は必要?相続発生時の税理士の選び方

財産を多く持つ方が亡くなった場合、相続が始まった翌日から10か月以内に相続税申告をする必要があります。

相続税申告は自力で手続きを行うこともできますが、手続きが複雑で膨大な手間がかかることなどから、税理士に依頼する方も多いです。税理士に依頼する場合、どんな税理士を選ぶのがよいのでしょうか。

このページでは、相続に強い税理士が多数在籍する杉並・中野相続サポートセンターが相続税申告を税理士に依頼するメリットや、税理士事務所の選び方などについてご説明します。

目次

相続税申告に税理士は必要?

相続税申告の手続きは自力で行うことも不可能ではありません。しかし、手続きの内容が複雑なので、税理士に依頼する方が多いのが実情です。

相続税申告を税理士に依頼すると、もちろん費用はかかってしまいますが、相続税申告にかかる手間を省けるほか、適切な節税をしてもらえる、税務調査に引っかかりにくくなるなどさまざまなメリットが期待できます。

税理士に依頼した方が良い相続税申告とは

相続税申告の難易度は、遺産分割の状況や故人が残した遺産の内容などによっても異なります。また相続に関係のある士業として、税理士の他にも弁護士、司法書士などが挙げられるため、「誰に相談すればよいかわからない」と悩んでしまう方もいます。

以下では、相続について税理士に相談・依頼することが勧められるケースについてみてみましょう。

相続人同士が揉めていない場合

遺産分割で相続人同士が揉めてしまい、調停や裁判などが必要となる可能性がある場合には、まず弁護士へ相談する必要があります。

しかし分割がスムーズに進み、相続人同士のトラブルがない場合には、相続税申告の手続きだけで済みますので、予め税理士に依頼するのが最も近道といえるでしょう。

不動産の評価を下げたい場合

相続税は故人が残した財産の内容によって金額が異なります。主だった遺産が現金や預金の場合には価値の評価がシンプルで分かりやすいのですが、故人が不動産を遺して亡くなった場合、その評価額に応じて税額が決まるため、やや複雑になります。

また相続税申告をする時は、不動産の評価額を下げる工夫をすることによって節税できる可能性があります。

税理士事務所では生前から不動産の評価額を下げるためのアドバイスを行えるほか、亡くなった後も適切な土地の評価を行うなど相続税が少しでも下げられるような工夫を行います。

なお、相続後の不動産の名義変更(相続登記)は司法書士に依頼する必要がありますので、必要に応じて司法書士の紹介も行います。

故人が経営者だった場合

故人が個人事業主であった場合や給与・年金以外にもなんらかの所得があった場合には、相続税申告の手続きに加え、準確定申告の手続きが必要となります。

税理士事務所では相続税申告に併せて準確定申告が必要かどうかの判断や実際の申告も行いますので、故人に収入があった場合には税理士に依頼することで、かなり負担を軽減できるでしょう。

なお、準確定申告は相続が発生した翌日から4か月以内、相続税申告は10か月以内に申告する必要がありますので、できるだけ早く税理士に相談することをおすすめします。

相続税申告で税理士を選ぶ時のポイント

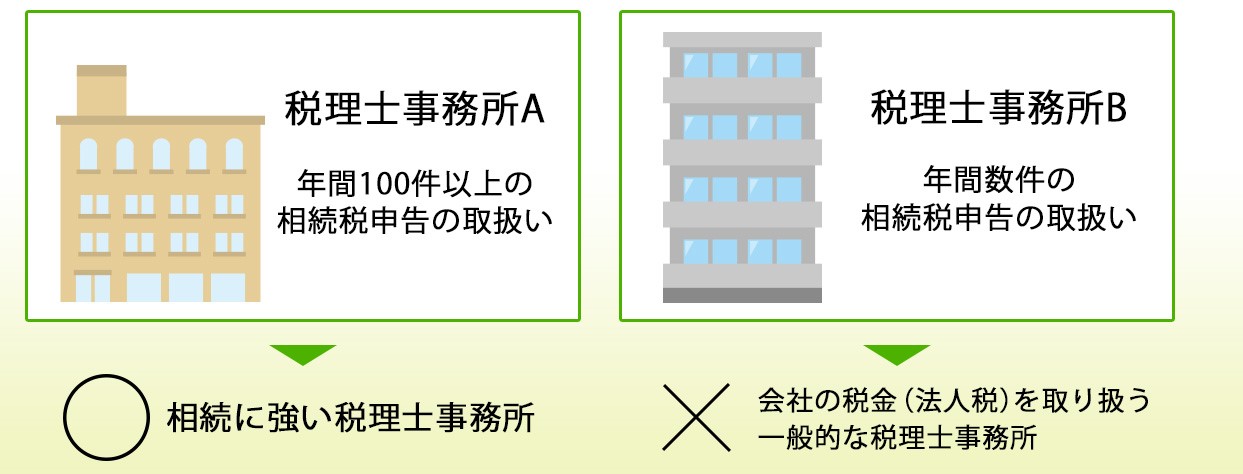

地域にはさまざまな税理士事務所がありますが、その多くは会社の経理部門や個人の開業など法人に関する税務の取り扱いを中心に業務を行っています。

そのため、相続税に詳しい税理士事務所は意外にも少ないことが知られています。ここでは、相続税申告を依頼する際に税理士を選ぶポイントについて、いくつかご紹介します。

相続税申告の取扱実績が多い税理士事務所を選ぶ

前述の通り、相続税に強い税理士は意外と少ないものです。そのため、まずは実際の申告した実績数が多い事務所を選ぶことを意識しましょう。

実際相続税申告を専門的に行える税理士事務所は、ホームページなどでも相続税申告の取り扱い実績が多いことをアピールしている場合が多いです。

このような事務所であれば、さまざまなケースに対応して手続きを行えることが期待できます。「税理士事務所ならどこでもよい」ではなく、相続税申告に対する実績を確認してから選ぶようにしましょう。

創業年数が長く地域に詳しい税理士事務所を選ぶ

創業年数の長い税理士事務所はその地域の方に信頼され、安定した経営を長きに渡って継続していることが予想されます。また、相続税申告では遺された不動産の評価も必要になるため、不動産のある地域の事情に詳しい税理士に依頼することが望ましいといえます。

税務調査の選定基準とならないような申告書を作成できる税理士事務所を選ぶ

相続税申告をする人が特に心配することの1つに税務調査があります。税務調査とは、申告が正しく行われているかどうかを税務署が調査することをいいます。

相続税申告は特に調査の入りやすい申告で、申告された件数のうち5件に1件は税務調査が行われるともいわれています。

また実際に調査が入った場合、およそ80%でなんらかの申告漏れがみつかり、追徴課税を支払うことになるといわれていますので、かなりの高確率で追徴課税を支払うことになってしまいます。

実は相続税申告を税理士に依頼して行うと、自力で行うよりも税務調査の対象になりにくいことがわかっています。これは相続税申告を自力で行うよりも税理士に依頼して行ったほうが、よりミスが少なく信頼度の高い申告になることが期待されるからです。

また、税理士は書面添付制度という制度を利用することができ、税務調査で問われるような内容を相続税申告とともに先に提出することができます。

そのため、これらの書類に不備がなければ税務署側が「税務調査の必要はない」と判断し、税務調査をされずに済む確率が高まるわけです。

料金形態の明確な税理士事務所を選ぶ

税理士事務所に相続税申告を依頼するとなると、気になるのはその料金です。料金が安いことだけを重視して依頼すれば、税理士に知識や実績がなく、結果として相続税が高額になるなどの不利益を被る可能性もありますし、料金が高すぎても当然不利益となります。

そこで、まずは料金形態を事前に明確に説明してくれるような税理士事務所を選ぶようにしましょう。相続税申告は案件によってさまざまな業務が必要となるため、基本料金以外に追加で料金がかかってしまうことも少なくありません。

どこにどんな費用がかかるのかを丁寧に説明してくれる事務所に、自身が納得したうえで依頼することが望ましいといえます。

司法書士・弁護士など他の士業とも連携が取れる税理士事務所を選ぶ

前述の通り、相続には税理士以外にも司法書士や弁護士などとの連携が必要となることがあります。具体的には不動産の相続登記は司法書士に、相続人同士のトラブルについては弁護士に依頼することになります。

もちろんそれぞれの専門家をさがして依頼することも不可能ではありませんが、連携体制のある税理士に依頼すればワンストップサービスで手続きできるため、よりスムーズです。

税理士を選ぶ時は無料相談を活用

このように税理士を選ぶ際は、さまざまなポイントに着目して検討する必要があります。相続税申告の手続きの際は、家庭の事情などデリケートなことを伝える必要が生じてくるため、依頼者と税理士との信頼関係が必要です。

そのためご自身が信頼できる税理士に依頼するためにも、まずは初回相談をうまく活用することをおすすめします。

多くの税理士事務所では初回は無料相談を承っていますので、複数の事務所に相談してみるなど、相続税に強く信頼できる税理士を見つけることを心がけましょう。

相続税申告にお悩みなら

実績のある杉並・中野相続サポートセンターへ

私たちは東京全域にお住いの方々の相続税申告を承っています。運営元である廣瀬総合経営会計事務所は創業年数が30年以上と長年地域の方の税に関するお悩みをサポートしてきました。

また相続税の申告件数は350件以上、相談件数は2500件以上を超える実績を持っています。これまでさまざまなケースの相続税申告を行ってきたため、正しい申告を行うことはもちろん、節税のための生前対策や申告時の特例・控除の有効活用などさまざまな側面からお客様をサポートします。

相続に関するさまざまな業務に対応いたします

当サポートセンターは相続税申告の手続きはもちろん、相続財産の調査、遺言の作成、遺産分割協議のサポートなど相続に関するさまざまな業務に対応しております。

また、海外に資産をお持ちの方が亡くなった場合の国際相続に関しても対応しておりますので、どんなことでもご相談ください。

また、弁護士・司法書士・行政書士・不動産鑑定士など相続に関わる別の士業との連携も充実しておりますので、他の専門家の助けが必要となった場合もスムーズに協力体制を築くことができます。

0120-317-080

0120-317-080 資料請求

資料請求 お問い合せ

お問い合せ