遺産相続後に必要となる手続きとは?―不動産・銀行口座の名義変更や生命保険の受け取り方

遺産分割協議が終わった後も、まだまだやるべき手続きが残っています。故人が亡くなった後の忙しさの中で、手続きを見落としてしまうことはよくあるので注意しましょう。

本記事では相続に強い税理士が多数在籍する杉並・中野相続サポートセンターが不動産や銀行口座の名義を変更する方法や、生命保険を受け取る際の手続きについてわかりやすく説明します。

目次

遺産に不動産が含まれている場合の

名義変更について

遺産に土地や建物といった不動産が含まれている場合、遺産分割後はその不動産の名義を故人から相続人に変更する必要が出てきます。

令和6年4月からは、相続に伴う所有権の移転登記が必須となります。

以前は、所有権移転登記、特に相続登記は必須ではなく、所有者の自主性に委ねられていました。ところが、令和6年4月の改正により、相続による不動産の登記を3年以内に完了しないと、罰則の適用が考えられます。

関連サイト東京法務局「相続登記が義務化されます(令和6年4月1日制度開始) 」

この新しいルールは、以前に起こった相続にも関係してきます。したがって、長らく名義変更をしていない土地や、まだ登記を行っていない相続土地を持っている方は、早めに対応することをおすすめします。

相続後の不動産登記はどのように行う?

不動産登記の手続きは専門的な知識と手順が必要で、多くの人にとっては難しいものとなります。そのため、まずは登記の専門家である司法書士に相談することを検討しましょう。

相続の状況により、手続きの難易度は異なります。特に以下のようなケースでは、手続きが複雑となる可能性が高いので、司法書士のアドバイスを求めることが賢明です。

司法書士への相談が役立つケース

- 故人の兄弟や甥姪が相続権を持つ場合

- 複数の要因で相続が複雑になる場合

- 相続関連の手続きに関する機関が相続人の居住地から遠い場合

- 早急な名義変更が必要な場合、例えば売却を予定しているなど

- 故人の死後5年以上経過し、住民票の発行が難しい場合など

相続後の不動産登記に必要な書類一覧

不動産の名義変更を進めるためには、いくつかの書類が必要です。具体的には、以下の書類を準備する必要があります。

法定相続人が一人、もしくは法定相続分での相続の場合

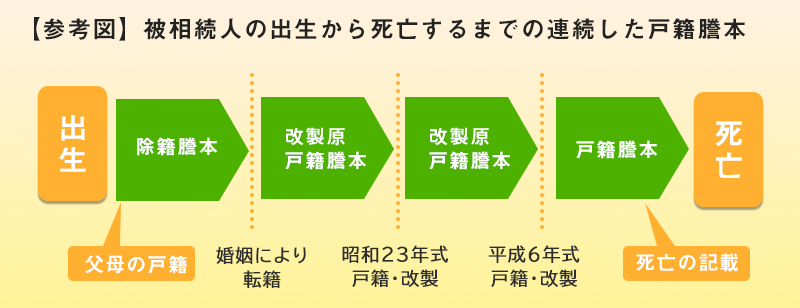

- 被相続人の出生から死亡までの戸籍謄本

- 法定相続人の戸籍謄本

- 法定相続人の住民票

- 相続する不動産の固定資産税評価証明書

遺産分割協議で決定した割合での相続の場合

- 被相続人の出生から死亡までの戸籍謄本

- 法定相続人の戸籍謄本

- 法定相続人の住民票

- 相続する不動産の固定資産税評価証明書

- 法定相続人の印鑑証明書

- 遺産分割協議書

相続後の不動産登記にかかる費用について

不動産登記を行う際、考慮すべき費用がいくつかあります。まず、専門家としての司法書士への報酬が発生します。

さらに、法務局への登録免許税も支払う必要があります。この登録免許税は、固定資産評価証明書に示された不動産の価格の0.4%で計算されることが一般的です。

関連記事国税庁「No.7191登録免許税の税額表」

この費用の負担についても、法定相続人である者同士できちんと情報共有しておきましょう。

相続した不動産の売却はどうすればよい?

相続で手に入れた不動産を必要としない場合、売却する選択肢も考えられます。不動産を売却する際は、特に税金に関する注意点がいくつかあります。

相続後すぐに土地売却する場合は「小規模宅地の特例」に注意

相続税は故人の遺産が一定の額を超える場合、故人の亡くなった日から10ヶ月以内に申告することが義務付けられています。

この10ヶ月の間に故人が住んでいた不動産を売却する場合、相続税の「小規模宅地の特例」に影響が出ることがあるため、注意が必要です。

「小規模宅地の特例」とは、故人が住宅、事業、または貸し出し目的で使っていた土地の評価額を最大80%減少させることができる制度です。

この特例を適用すると相続税の額も低減され、場合によっては相続税を納めずに済む可能性もあります。特に、故人の配偶者が相続した場合は、不動産を売却してもこの特例が適用可能です。

しかし他の相続人が相続する場合、故人が亡くなった後すぐに不動産を売却すると、この「小規模宅地の特例」が利用できなくなる場合があります。

そのため、相続税の額が跳ね上がってしまう可能性も。そのため、不動産の売却前に税理士と相談することをおすすめします。

相続不動産を売却した場合、譲渡所得税が軽減される

不動産売却には登録免許税・印紙税・譲渡所得税・住民税・復興特別所得税など、さまざまな税金が関わります。そのため不動産の売却前に、これらの税金の詳細を把握しておくと良いでしょう。

特に譲渡所得税の軽減措置が受けられる場合があるため、納税額が安くなる可能性があります。

相続税を支払った場合、譲渡所得税が安くなる可能性がある

ここではまず、譲渡所得税に計算方法をご覧ください。

- 売却収入-不動産の取得費(不明な場合は、売却収入の5%)=譲渡所得

- 譲渡所得×20.315%(国税15.315%、地方税5%)=譲渡所得税

まずは1の式で譲渡所得を算出したあと、その数字を基に2の式で譲渡所得を算出します。

相続税を納付した場合、その金額を1の式にある「相続税の取得費」として加算できるため、結果的に譲渡所得税が安くなります。

この特例を適用する場合、故人が亡くなった日から3年後の日が属する年の12月31日までに土地を譲渡する必要があります。

例)令和2年4月1日に相続開始の場合

令和2年4月2日から令和5年12月31日までに売却した場合、適用が可能です。

関連サイト国税庁「土地や建物を売ったとき」

空き家の特別控除

平成28年に創設された「被相続人の居住用財産(空き家)を売ったときの特例」を活用することによって、譲渡所得から3000万円を控除することができる可能性があります。以下では、空き家の特別控除を使用するための要件をご紹介します。

要件

- 平成25年1月2日以降に相続により不動産(土地、建物)を相続していること

- 1の建物は、相続直前まで亡くなった方がお一人でお住まいになっていたこと

- 1の建物は、昭和56年5月31日以前に建築された建物で、区分所有建築物でないこと

- 1の建物は、相続してから取壊し又は売却するまでの間、空家であること

- 1の建物を取壊し又はリフォーム(耐震改修工事)した上で売却すること

- 売却金額が1億円以下であること

関連サイト国税庁「No.3306被相続人の居住用財産(空き家)を売ったときの特例」

税金で損をしないために不動産売却は税理士に相談してから決めましょう

以上のように、不動産の相続やその売却ではさまざまな税が関与してくることが予想されます。また、毎年の税制改正により制度が変更されることもあるため、知らないと損をしてしまうこともよくあります。

このように税金で損をしてしまうことがないよう、相続で手に入れた土地を売却することを検討している場合には、売却する前に相続に詳しい税理士に相談することを検討しましょう。

故人の銀行口座の名義変更について

故人が亡くなると、一部の相続人が勝手に預金を引き出したりしてしまわないよう、銀行は遺産分割協議が終了するまで故人の銀行口座を凍結させてしまいます。

そのため、相続人は遺産分割協議が終了するまで、故人の銀行口座からお金を引き出すことができません。

故人の銀行口座から再びお金を引き出せるようにするためには、遺産分割協議が終了したあと、銀行で手続きを行う必要があります。以下では、遺産分割の方法別に名義変更の手続き方法や必要書類についてご紹介します。

遺産分割協議によって遺産分割した場合

相続人同士の話し合い(遺産分割協議)によって遺産分割ができた場合、以下のような書類を銀行に提出する必要があります。

遺産分割協議で遺産分割した場合の主な必要書類

- 金融機関所定の払い戻し請求書

- 相続人全員の印鑑証明書

- 被相続人の出生から死亡までの戸籍謄本(法定相続人情報でもよい)

- 各相続人の現在の戸籍謄本

- 被相続人の預金通帳と届出印

- 遺産分割協議書(相続人全員が署名、実印で押印)

なお、銀行によって必要となる書類が異なる場合もあるため、詳しくは故人名義の通帳がある銀行に問い合わせましょう。

用意が難しい書類もあるので注意

遺産分割協議書や相続人や被相続人の戸籍謄本は書類の作成や収集が難しいといわれています。

遺産分割協議書は戸籍などから相続人を特定して書類を作成する必要があり、スムーズに作成するためには弁護士、司法書士、行政書士などの専門家に依頼することが望ましいといえます。

また、戸籍謄本は市役所・区役所に行けば簡単に手に入るというイメージがありますが、故人の出生から死亡までの連続した戸籍謄本が必要となるなど、相続に必要な書類となるとより複雑化します。

自力で書類を読み込み、必要な書類を集めることが困難な場合もあります。こちらも相続に詳しい税理士などに相談・依頼することでスムーズに書類を集められる可能性があります。

調停・審判によって遺産分割した場合

遺産分割協議で遺産分割がまとまらなかった場合、家庭裁判所で調停や審判を行って遺産分割が決定することもあります。このような場合には、銀行に以下のような書類を提出する必要があります。

調停・審判によって遺産分割した場合の主な必要書類

- 家庭裁判所の調停調書謄本または審判書謄本(いずれも家庭裁判所で発行可能)

- 預金を相続した人の戸籍謄本と印鑑証明書

- 被相続人の預金通帳と届出印

遺言書を基に遺産分割をした場合

故人が遺言を遺して亡くなった場合、それを基に遺産分割が行われることがあります。このような場合には、銀行に以下のような書類を提出します。

遺言書を基に遺産分割をした場合の主な必要書類

- 遺言書(自筆証書遺言であれば、家庭裁判所の検認後)

- 被相続人の除籍謄本(最後の本籍の市区町村役場で取得できます)

- 遺言によって財産をもらう人の印鑑証明書

- 被相続人の預金通帳と届出印

故人が生命保険に加入していた場合

故人が生命保険に加入していた場合、手続きを行って保険金を受け取る必要があります。保険金を受け取る際に必要となる書類は保険会社によっても異なりますが、概ね以下のとおりです。

保険金を受け取る際に必要となる主な必要書類

- 保険金請求書(保険会社所定の物)

- 保険証券・死亡診断書(死体検案書)

- 被相続人の住民票及び戸籍謄本

- 保険金受取人の印鑑証明書

- 災害事故証明書、交通事故証明書(死亡原因が災害・事故による場合)

故人が生命保険に加入しているか不明な場合は「生命保険契約照会制度」を活用しましょう

故人が生命保険に加入しているかわからない場合は「生命保険契約照会制度」を利用することにより、相続人が加入状況を照会することができます。

「生命保険契約照会制度」は生命保険協会を介して生命保険協会に加入している保険会社に一括で調査依頼できる制度です。

なお、財形保険・財形年金保険、支払が開始した年金保険、保険金等が据置きとなっている保険は調査の対象外となります。

生命保険の保険金は相続財産に含まれる?

生命保険の保険金は相続財産に含まれて、相続税がかかるものなのでしょうか?結論からいうと、保険金の受取人によって異なります。

保険金の受取人が故人以外の特定の誰かに指定されていた場合や、「相続人」と指定されていた場合には、みなし相続財産になります。

ただし、契約者(保険料を支払っている人)および被保険者が被相続人の場合、保険金が法定相続人の数?500万円以上の場合には相続税の課税価格となりますので注意が必要です。

保険金を受け取るにあたって税金が不安な場合には、税理士に相談しておくとよいでしょう。

遺産相続後の手続きは

当サポートセンターへおまかせください

故人の死後は、遺産分割協議や相続税申告以外にもさまざまな手続きが必要となります。スムーズに正しく手続きを行うためにも、1人で悩まずになるべく早い段階で専門家に相談することが大切です。

不動産登記なら司法書士、遺産分割協議なら弁護士・司法書士・行政書士、相続税なら税理士など士業をうまく活用することを検討しましょう。

杉並・中野相続サポートセンターは税理士・行政書士が運営する会計事務所ですので、相続税申告など税に関することや不動産の売却に関するサポート、遺産分割協議書の作成など相続に関わるさまざまな業務を行っています。

また弁護士・司法書士などとも協力体制があり、相続に関する手続きを幅広くサポートしています。初回相談を無料で行っていますので、まずはお気軽にご相談ください。

0120-317-080

0120-317-080 資料請求

資料請求 お問い合せ

お問い合せ