相続した不動産を売却したら税金はどうなる?手続きや注意点を解説

不動産を相続したけれど、相続税の支払いや財産分配のためにすぐ売却を選択するケースは珍しくありません。そこで気になるのが税金です。相続税以外にどのような税金が発生するのか気になる人は多いのではないでしょうか。

本記事では相続専門の税理士が多数在籍する杉並・中野相続サポートセンターが相続した不動産の売却を考えている人向けに、かかる税金や手続きを解説します。また、節税方法や売却時の注意点についてもご紹介します。

目次

相続した不動産を売却した場合

どのような税金がかかる?

不動産を売却した場合、次の5つの税金が課税されることになります。

- 譲渡所得税

- 復興特別所得税

- 住民税

- 印紙税

- 登録免許税

関連サイト国税庁「土地や建物を売ったとき」

多くの税金にびっくりされる人もいるのではないでしょうか。ただし不動産の売却には、要件を満たすことで利用できる特例や控除があります。節税方法については記事の後半で解説します。まずはそれぞれどのくらいかかるのか具体的に見ていきましょう。

譲渡所得税

譲渡所得税とは、所有している不動産を売却したときに得た利益に対して課税される税金です。利益が出なかった場合は、課税されません。譲渡所得税は次の計算式で算出されます。

譲渡所得税の計算式

譲渡価額 -(取得費+譲渡費用)- 特別控除額(一定の場合)= 課税譲渡所得金額

譲渡価額とは、売却して得た金額のことです。そこから不動産を取得するためにかかった取得費と、譲渡にかかった費用、控除額を引きます。そして算出された譲渡所得金額に税率を掛けます。税率は不動産を所有していた期間により大きく異なり、次の通りです。

| 所有期間 | 区分 | 所得税率 |

|---|---|---|

| 5年以下 | 短期譲渡所得 | 30% |

| 5年超 | 長期譲渡所得 | 15% |

所有期間は不動産を売却した年の1月1日時点で計算

関連サイト国税庁「No.1440譲渡所得(土地や建物を譲渡したとき)」

印紙税

印紙税とは契約書や有価証券など、印紙税法で定められた文書に対して課税される税金です。不動産の売買を行なった場合、契約金額に応じた印紙を売買契約書に貼り付ける必要があります。

| 契約金額 | 税率 | 軽減税率 |

|---|---|---|

| 500万円を超え 1,000万円以下のもの | 1万円 | 5千円 |

| 1,000万円を超え 5,000万円以下のもの | 2万円 | 1万円 |

| 5,000万円を超え 1億円以下のもの | 6万円 | 3万円 |

| 1億円を超え 5億円以下のもの | 10万円 | 6万円 |

| 5億円を超え 10億円以下のもの | 20万円 | 16万円 |

例えば2,000万円で不動産を売却した場合、印紙税額は2万円になります。ただし平成26年4月1日から令和4年3月31日までの間に作成された契約書は、軽減税率の対象です。もしその期間に売買契約書を作成し、不動産を売却した場合の印紙代は1万円になります。

関連サイト国税庁「No.7140印紙税額の一覧表(その1)第1号文書から第4号文書まで」

登録免許税

登録免許税とは、元の所有者から新しい所有者へ移転登記(名義変更)する際にかかる税金です。相続時の移転登記にかかる登録免許税の税額は、不動産価額の0.4%となります。例えば不動産の評価額が2,000万円だった場合、次の計算式で計算できます。

2,000万円(不動産価額) × 0.4%(登録免許税率) = 8万円

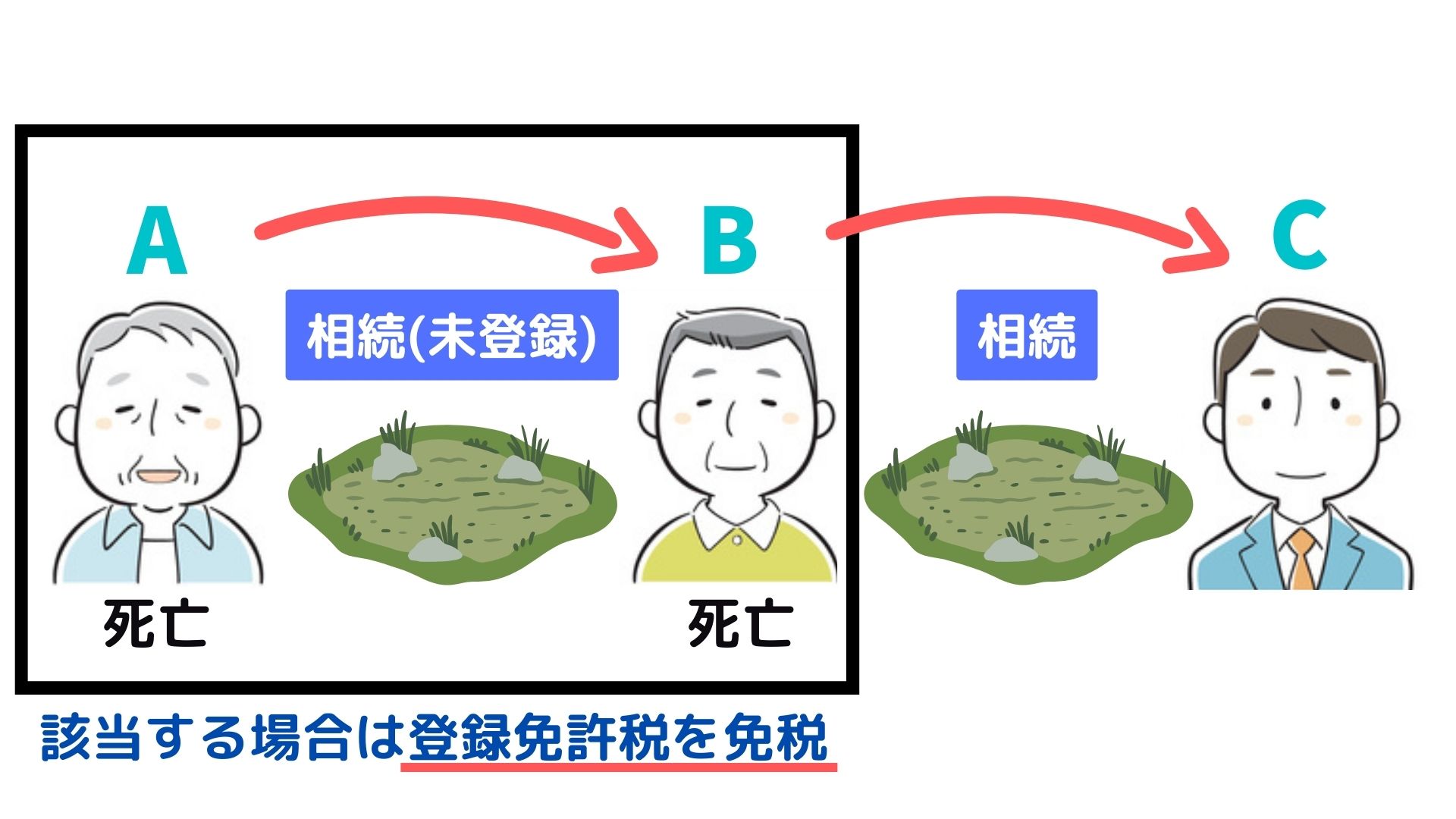

ちなみに税制改正により相続時の移転にかかる登録免許税は、免除措置が設けられました。次のような場合は、登録免許税が免除されます。

- 土地を相続した人が、相続登記をせずに死亡した場合

- 市街化区域外の土地で市町村の行政目的のため相続登記の促進を特に図る必要があるものとして法務大臣が指定する土地のうち,不動産の価額が10万円以下の土地に係る登録免許税の免税措置

例えば1のケースの場合、登録名義人であるAさんからBさんに土地を相続したが、移転登記する前にBさんが亡くなったとします。その後CさんがBさんから相続する場合、Bさんをその土地の名義人とする移転登記に関してかかる登録免許税は免除されるということです。

関連サイト国税庁「No.7191登録免許税の税額表 」

復興特別所得税

復興特別所得税とは、その名の通り復興の財源確保のために施行された税金です。2011年3月に発生した東日本大震災の被災地支援を目的としています。税率は一律2.1%で、所有期間による変動はありません。

例えば次のような条件で不動産売却した場合の復興特別所得税は、次のようになります。

計算条件

| 譲渡価額(売却価額) | 4,000万円 |

|---|---|

| 取得費(購入価額) | 2,500万円 |

| 譲渡費 | 200万円 |

| 所有期間 | 8年 |

計算式

- 譲渡所得金額 = 4,000万円-2,500万円-200万円 = 1,300万円

- 譲渡所得税率 = 1,300万円×15% = 195万円

- 復興特別所得税= 195万円×2.1% = 40,950円

ポイントとして復興特別所得税は、譲渡所得金額に課税されるのではなく「譲渡所得税額」に課税されるということです。つまりはじめに譲渡所得税額を算出する必要があります。

今回の場合、所有期間が5年超えなので所得税率は15%で計算しています。特別復興所得税は2037年まで課税予定です。

関連記事国税庁「所得税及び復興特別所得税を計算してみよう」

住民税

住民税も譲渡所得税と同様に、不動産を売却して得た利益に対して課税されます。税率は次の通りです。

| 所有期間 | 区分 | 住民税率 |

|---|---|---|

| 5年以下 | 短期譲渡所得 | 9% |

| 5年超 | 長期譲渡所得 | 5% |

※所有期間は不動産を売却した年の1月1日時点で計算

例えば相続して5年以内に売却した不動産の譲渡所得が1,000万円だった場合、住民税は90万円となります。

関連サイト個人住民税「個人住民税」

相続した不動産を売却する際の流れ

相続が発生するとやらなければならないことはたくさんあります。どのような手続きを踏めば良いか完璧にわかっている人は少ないでしょう。相続すると相続税が発生しますが、申告・納付期限は10か月後です。

相続税を売却代金で支払いたいと考えているなら10か月以内に手続きを完了しなければなりません。バタバタしていたら、あっという間に期限になってしまうでしょう。

スムーズに納付するためにもある程度流れを把握しておくことが大切です。ここでは全体的な流れを解説します。

相続財産と相続人を確認する

被相続人が亡くなり、相続が発生したらまずは相続する権利がある相続人と相続財産を確認します。相続財産には次のようなものがあります。

また未払いローンや借金なども相続財産の対象となります。亡くなった後ですべての財産を把握するのは困難なので、あらかじめ生前に確認しておくとよいでしょう。

相続人については、遺言書に記載されていればそれに従います。なければ民法で定められた法定相続人となります。

遺産分割協議を行う

相続人と相続財産がわかったら、次に誰がどの財産をどの割合で相続するのか決めなければなりません。遺言書があれば、その内容に従い分割しますが、なければ相続人全員で遺産分割協議を行ないます。

遺産分割協議書に全員の署名捺印があれば、必ずしも直接会って決める必要はありません。しかし遺産分割には全員の合意が必要です。

一人でも合意していなければ、手続きを進めることはできません。この段階でトラブルが発生しやすいので、慎重に進める必要があります。

名義変更手続きする

遺産分割協議がまとまったら、次に相続する不動産の名義を相続人に変更(所有権移転登記)する必要があります。

亡くなった被相続人のままでは売却ができません。名義変更のために用意する書類はたくさんあるので、早めにそろえておくことが大切です。複雑なことや面倒な手続きも多いので、分からなければ専門家に相談するとよいでしょう。

不動産仲介会社に売却依頼する

不動産の売却は個人でやると大変なので、不動産仲介会社に依頼するのがおすすめです。売り主と買い主の間に立って安全に取引を進めてくれるでしょう。

不動産仲介会社によって得意とする不動産の分野は異なります。不動産と一言でいってもマンションや戸建て、土地などいろいろあるので、売却対象の不動産に強い不動産仲介会社を選びましょう。

また担当者との相性も大切です。同じ不動産会社でも担当者によって、どうしても対応やフォローにばらつきがあります。親身に聞いてくれるか、責任もって取り組んでくれるかなどしっかり見極めたうえで選びましょう。

売却代金の分配をする

不動産の売却が無事に完了したら、売却代金を相続人に分配します。遺産分割協議の内容にそって分配しましょう。相続人が1人しかいない場合には、このフェーズは不要です。

分配が完了したら、受け取った金額に応じて確定申告を行ないます。

確定申告を行う

不動産を売却して利益が出たら、翌年に必ず確定申告しましょう。相続人それぞれが、金額に応じて確定申告を行ない納税します。いつでも申告可能なわけではありません。

毎年2月~3月の一定の期間にのみ可能です。詳しくは国税庁のホームページで確認してください。

必要であるにもかかわらず確定申告しなかった場合は、ペナルティを受ける可能性があります。本来支払う必要がなかった税金まで支払うことになりかねないので、必ず正しく申告しましょう。

関連サイト国税庁「不動産等を売却した方へ|確定申告特集」

相続不動産を売却時にかかる

税金負担を減らすには?

相続不動産を売却するためには、多くの税金や費用がかかります。少しでも節税したいと考える人は多いでしょう。ここでは代表的な特例や控除を4つ紹介します。

居住用の不動産を売却した場合に使える3,000万円控除

住居用の不動産を売却する場合、一定の要件を満たすことで、最大3,000万円まで控除が受けられます。つまり不動産売却で得た利益が3,000万円以下であれば、譲渡所得税はかかりません。受けるためには、次の要件を満たしている必要があります

- 自分が住んでいる

- 売却した年の前年および前々年にこの特例、またはマイホーム譲渡損失についての繰り越し控除の特例を受けていない

- 売却した年の前年および前々年にマイホーム買い替えやマイホーム交換の特例を受けていない

- 売却した家や土地について、他の控除を適用していない

- 災害などで滅失した場合、住まなくなった日から3年以内に売却している

- 売り手と買い手が夫婦などの特別な関係ではない

また特例を受けることだけを目的として入居した場合、別荘などの趣味として所有している不動産は適用除外となるので注意しましょう。

相続した空き家を売却した場合に使える3,000万円控除

被相続人が住んでいた家を相続した場合も、要件を満たせば3,000万円の控除を受けることが可能です。受けるためには次の要件を満たす必要があります。

- 相続開始直前まで被相続人が1人で住んでいた

- 1981年5月31日以前に建築された家屋である

- 区分所有建築物(マンション等)以外の家屋である

- 売り手と買い手が夫婦などの特別な関係ではない

- 売却代金が1億円以下である

この他にもいくつか細かい要件があります。判断が難しい場合もあるので、専門家に相談するとよいでしょう。

マイホームを売ったときの軽減税率の特例

自分が住んでいたマイホームを売却する場合、そのマイホームの所有期間が10年以上である場合には軽減税率の特例を受けられます。この特例は3,000万円控除と併用可能です。

譲渡所得税が3,000万円を超える場合には、こちらも利用するとよいでしょう。軽減税率は次の通りです。

| 課税長期譲渡所得金額(=A) | 税額 |

|---|---|

| 6,000万円以下 | A×10% |

| 6,000万円超 | (A-6,000万円)×15%+600万円 |

引用国税庁「No.3305マイホームを売ったときの軽減税率の特例」

2037年までは復興特別所得税として2.1%が加算されます。

相続不動産を売却する際の注意点

相続不動産の売却は、特例や控除を上手く活用すれば大幅に節税可能です。しかし注意しなければならない点もいくつかあります。把握しておかなければ、あとでトラブルに巻き込まれてしまうかもしれません。ここでは注意点を2つ解説します。

査定は複数の不動産会社に依頼する

査定は複数の不動産会社に依頼しましょう。なぜなら不動産会社によって査定金額が大幅に異なる場合があるからです。

また相続した不動産の場合、その不動産の相場が分からないケースも多くあります。それを知ってわざと低く見積もる不動産会社もないとはいえません。

より良い条件で売るためにも、複数の不動産会社への依頼がおすすめです。1社1社に問合せしなくても、一括で査定可能なサイトもあるので活用してみてはいかがでしょうか。

対象の不動産はしっかりと調査し、欠陥は正直に告知する

売却の際は、事前に家の状態をしっかりと把握しておくことが大切です。欠陥があれば、売却前に正直に告知しなければなりません。もし売却後に欠陥が見つかった場合、損害賠償請求や契約解除などトラブルが発生する可能性もあります。

しかし相続したばかりだと、家の状態をすべて把握することは難しいかもしれません。不動産会社には家の状態を調査する専門家もいるので、不安であれば調査を依頼するのがおすすめです。

相続に関する悩みや疑問は

専門家に任せれば安心です

ここまでお読みいただいて、上手く手続きができるか不安を感じた人もいるかもしれません。相続に関する手続きや仕組みは、複雑なものが多くあります。知識がない状態では税金の払い過ぎや、申告ミスをしてペナルティを受けてしまう可能性も否めません。

そのため相続に関する事柄は、専門家に任せるのがおすすめです。費用はかかりますが、個々の状況により適切な節税対策を提案できます。

結果的に安く済ませられることも多いです。手続きも代行してくれるので、手間も大幅に減らせるでしょう。

関連サービス税理士による相続サポート費用のご案内

杉並・中野相続サポートセンターでは、相続の「わからない」をトータルサポートするセンターです。廣瀬総合経営会計事務所が運営しており、30年以上の歴史と2,500件以上の実績を持ちます。

税理士や公認会計士などのプロが在籍していることはもちろん、弁護士や司法書士とも協力体制をとっているので、あらゆる悩みに対応可能です。初回ご相談料は無料になります。お気軽にご相談ください。

まとめ

相続した不動産を売却した場合にかかる税金や手続きについて解説しました。相続が発生するとやらなければならないことは多く、不動産の売却も時間がかかります。

トラブルなくスムーズに進めるためには、全体の流れや手続きをあらかじめ把握しておくことが大切です。

要件を満たせば特例や控除を受けられますので、上手く活用できれば大幅な節税が期待できるでしょう。適切な節税対策をしたいなら、専門家に任せるのがおすすめです。

杉並・中野相続サポートセンターでは、長い歴史と豊富な実績で、相続に関するあらゆる疑問や悩みに対応できます。初回ご相談料は無料ですので、どのような疑問でもお気軽にご相談ください。

0120-317-080

0120-317-080 資料請求

資料請求 お問い合せ

お問い合せ