生前贈与と相続はどちらが得?知っておきたい違いと判断基準

次の世代へ財産を残す方法は、「生前贈与」と「相続」があります。この2つの方法はどちらも財産を移転させるという点では同じですが、課税される税金は贈与税と相続税で異なります。

損をしないためにも、贈与と相続の知識はとても重要です。本記事では相続に強い税理士が多数在籍する杉並・中野相続サポートセンターが贈与と相続の違いを中心に解説していきます。

目次

そもそも贈与とは

「贈与」と「相続」はどちらも財産を他人に渡す手段ですが、その性質は異なります。

贈与は、双方の合意(「これをあげる」「これを受け取る」という意思表示)に基づく契約の一形態です。口頭での約束でも成立はしますが、土地や建物などの不動産を贈与する場合は、所有権移転の登記が必要になります。

また、贈与には一見お得なイメージがありますが、贈与された財産には相続税よりも高い税率が適用される贈与税が発生することがあります。この点については後ほど詳しくご説明します。

贈与と相続の違いとは

では、贈与と相続の主な違いは何でしょうか?重要な点は「いつ財産が移動するか」にあります。日本の法律では、ある人が亡くなったとき、その人の財産は遺族に引き継がれます。これが「相続」と呼ばれるものです。一方で、「贈与」はその人が生きている間に行われる財産の移動です。

生前贈与を行ったケースでは、場合によっては「贈与税」という税金を支払う必要があります。また、相続の際には「相続税」という別の税金が課されます。

| 相続税 | 贈与税 | |

|---|---|---|

| 税金が発生するとき | 被相続人(亡くなった人)から遺産を相続したとき | 個人(生きている人)から財産をもらったとき |

| 税金を払う人 | 財産をもらった人(相続人、受遺者) | 財産をもらった人(受贈者) |

| 税金が掛からない範囲 | 相続した財産の課税価格が基礎控除以下の相続 | 一年間に110万円以下の贈与 (相続時精算課税制度を利用した場合は、累計2,500万円までの贈与) |

関連サイト国税庁「No.4402贈与税がかかる場合」

贈与すべきか?相続すべきか?

死亡後に相続対象となる財産は生前贈与すべきか相続にするべきかは、判断が難しい問題です。一般的に贈与税は相続税に比べて税率が高くなっています。以下の表をご参照ください。

相続税

| 法定相続分に応じた取得金額 | 税率 |

|---|---|

| 1,000万円以下 | 10% |

| 3,000万円以下 | 15% |

| 5,000万以下 | 20% |

| 1億円以下 | 30% |

| 2億円以下 | 40% |

| 3億円以下 | 45% |

| 6億円以下 | 50% |

| 6億円超 | 55% |

関連記事国税庁「No.4155相続税の税率」

贈与税

| 基礎控除110万円を引いた贈与額 | 税率 |

|---|---|

| 200万円以下 | 10% |

| 400万円以下 | 15% |

| 600万円以下 | 20% |

| 1,000万円以下 | 30% |

| 1,500万円以下 | 40% |

| 3,000万円以下 | 45% |

| 4,500万円以下 | 50% |

| 4,500万円超 | 55% |

贈与税率は、直系存続(父母・祖父母)から20歳以上の子や孫などへ贈与の場合の税率となります。

関連記事国税庁「No.4408贈与税の計算と税率(暦年課税)」

相続対策を検討する場合、相続税や贈与税の税率や計算方法を比較する必要があります。金額的にどちらの税負担が少ないのかを知ることはもちろん重要です。

しかし、相続税と贈与税には税負担以外にも様々な違いがあるため、税負担だけに囚われずあらゆる観点から検討することが大切です。

贈与税と相続税の基礎控除額について

贈与税と相続税には、基礎控除額に違いがあります。「基礎控除」とは、税金が課されない金額の範囲を指します。別の言い方をすると、「一定の金額を超えた場合(基礎控除額を超えた場合)、その超過分に税金が課される」ということです。

つまり、贈与税と相続税においては、税金が適用される金額のしきい値が異なるということを理解しておくことが重要です。

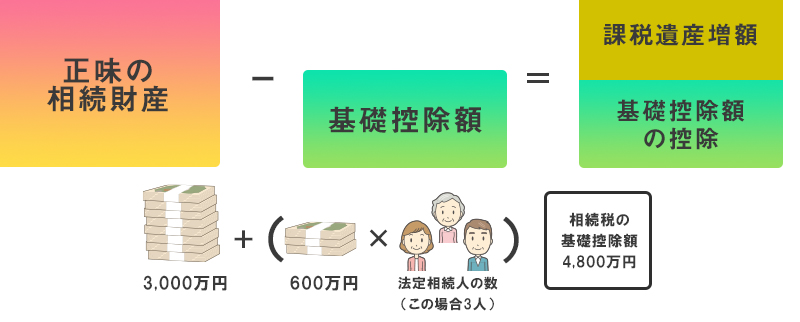

贈与税と相続税の基礎控除額

| 贈与税 | 1年間につき110万円 |

|---|---|

| 相続税 | 3,000万円+600万円×相続人数 |

贈与税は、1年の間なら110万円までは非課税で財産を与えることができます。

一方、相続税は上記の計算式に元に基礎控除額が算出されます。たとえば、妻と子ども2人の計3人に相続する場合は、

3,000万円+600万円×3人

となり、合計の4,800万円が基礎控除となるわけです。このケースで、もし1億円の財産を相続するのであれば、ここから4,800万円の基礎控除を引いた「5,200万円」に税金の対象となります。

なお、この税金がかけられる対象となる額(上記の例では、5,200万円)を「課税遺産総額」と呼びます。

課税遺産総額がマイナスなら、相続税は課税されません。

この場合は、一般的には相続税の申告書も必要ありませんが、税制上の優遇措置を受けるために申告書の提出が必要なケースもあります。これを申告要件と呼び「小規模宅地等の特例」などがこれに該当します。

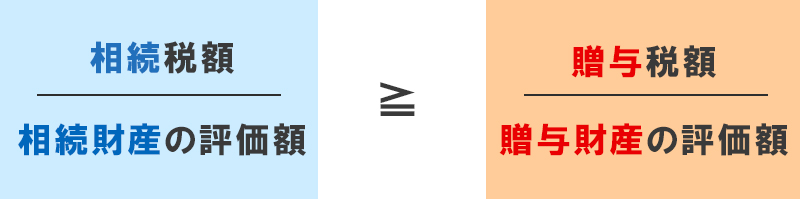

相続税と贈与税の損益分岐点

前項の基礎控除金額と税率だけをみると、相続のほうがお得にみえますが、自分が生きているうちに贈与したい人もいるでしょう。贈与のメリットの1つは、自分の選んだ人に財産を譲れることです。

できる限り節税しながら贈与するためには、まず、どんな財産を持っているのか調査することが大切です。また、法定相続人や配偶者の軽減税率を考慮して、相続税の税率を調べます。たとえば相続税の税率が30%の場合、それより低い贈与税で贈与できるのなら、節税につながります。

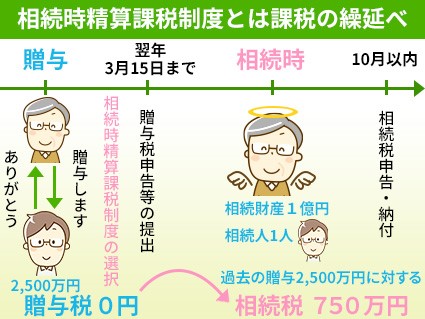

相続時精算課税制度とは?

相続と贈与をお得に使う方法として、相続時精算課税という制度があります。相続時精算課税制度は、贈与税と相続税を一体化させた制度とお考えください。60歳以上の父母や祖父母が20歳以上の子や孫に財産を贈与するときに使うことができます。

2,500万円までは税金はかからず、その金額を超える部分は一律20%の贈与税がかかります。贈与財産の種類・金額・贈与回数・年数に制限はありません。

相続時精算課税を選択した場合、まず贈与時に贈与税を納めます。贈与者が亡くなったときは、贈与財産を含めて相続税を計算し、この相続税といったん支払っていた贈与税との差額を支払います(もしくは還付を受けます)。

相続時精算課税を選択して支払った贈与税は、言い換えれば相続税の仮払いのようなものです。

生前贈与は計画的に始めることが大切です

今回は、相続税と贈与税の違いを比較し、相続対策で重要視すべき税負担以外のポイントについてご説明してきました。相続対策は、生前贈与も含め、できるだけ早いタイミングから検討をはじめることが大切です。

また、どんな財産を残すかという点も重要で、現金よりも不動産を相続することで相続税評価額を引き下げることができるため、相続時の税負担を軽減することができます。私たち相続の専門家は、そういった相続「裏技」に関しましてもお客様の立場に立ちご提案することができます。

贈与財産は贈与後3年以内に相続が発生すると、相続財産に含まれるため相続税が課せられます。

したがって、相続の開始が近いからという理由で相続発生の直前に贈与を行い相続税を減らそうとしても、贈与後3年以内に相続が発生した場合には、その効果は発揮されません。

相続対策は計画的に実行することが大切です。なお、財産を取得した時に贈与税を支払ってしまっている場合には、その贈与税額を相続税額から控除することが可能となります。

相続対策は当サポートセンターにお任せください。

この記事は基礎的な知識としてお読みいただき、自分の場合はどの制度を使えるのか、またはどの制度を使うのが有効なのかなど専門家に相談することをおすすめします。

当サポートセンターでは、生前贈与など相続に関する多くの相談を受けています。贈与の制度を使った場合と使わなかった場合の税額の比較を行うことで、今後の相続対策が明確になります。まずは、初回の無料相談にお越しになられることをおすすめします。お気軽にお問い合わせください。

0120-317-080

0120-317-080 資料請求

資料請求 お問い合せ

お問い合せ