トラブルなく相続手続き・生前対策を進めたいなら

相続に強い税理士が多数在籍する当局におまかせください

杉並・中野相続サポートセンターは、相続問題と手続きに強い税理士が多数在籍する廣瀬総合経営会計事務所が運営しています。私たちは税の専門家として杉並区で30年相続相談を受けてまいりました。

「突然の相続で何も分からない」「遺産分割で揉めたくない」「税務調査が心配」「相続税のための対策がしたい」「二次相続も踏まえて遺産分割を考えたい」など、相続に関するお客様のお悩みに対して、最善の解決方法をご提案できます。

大切な財産を相続人様に承継していただくよう、相続人様の御意向をしっかりと耳を傾け、相続が発生した後の節税、納税対策や二次相続対策について誠実に対応いたします。

また、生前から取り組める節税対策やトラブルの回避方法についてもについても誠心誠意、遂行させていただきます。長年経験させていただいた様々な実績に基づき、税理士として誠実にそして正確に。

お客様に寄り添ったサービスを提供することをお約束します。

当局の税理士が選ばれる理由

2,500件以上の

相続相談実績

開業30年・2,500件以上のご相談を受け、相続のサポート実績は1,000件、相続税の申告は500件越。経験豊富な税理士が手厚くサポートいたします。複雑なお悩みも是非おまかせください。

問題に適したサポートと明確な料金

あらゆるお悩みに対応可能。地域密着の税理士が現在お抱えでいらっしゃるご状況を多角的に考察し、最適な解決方法をご提案致します。また、安心の明確な料金体系。ご予算を踏まえたご提案とサポートを行います!

相続手続きのワンストップサービス

相続を得意とする弁護士・司法書士・測量士・鑑定士と協力し、総合サポートをご提供します。当センターを窓口に、相続に関する手続き全てに対応可能です。複雑なお手続きもすべておまかせください。

相続に強い税理士・各種専門家が在籍

税理士・ファイナンシャルプランナー・米国公認会計士がサポートします。専門性が高い資格者が多数在籍しているので、すでに他税理士事務所にご相談済で不安を感じていらっしゃる方も是非ご相談ください。

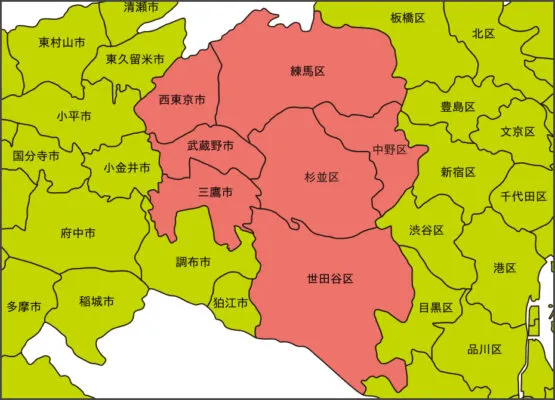

JR中央線・西荻窪駅から徒歩1分の好アクセス

西荻窪駅から徒歩1分の好アクセス。杉並区・中野区・武蔵野市・三鷹市の方がご相談いただきやすいエリアにございます。

税理士による初回相談は無料

オンラインでの面談もご利用いただけます

お客様に気軽にご相談頂けるよう、初回無料でご相談をお受けしております。また、ご相談はオンラインでも(Zoom)OK。お忙しい方や遠方のお住まいの方はぜひご利用ください。

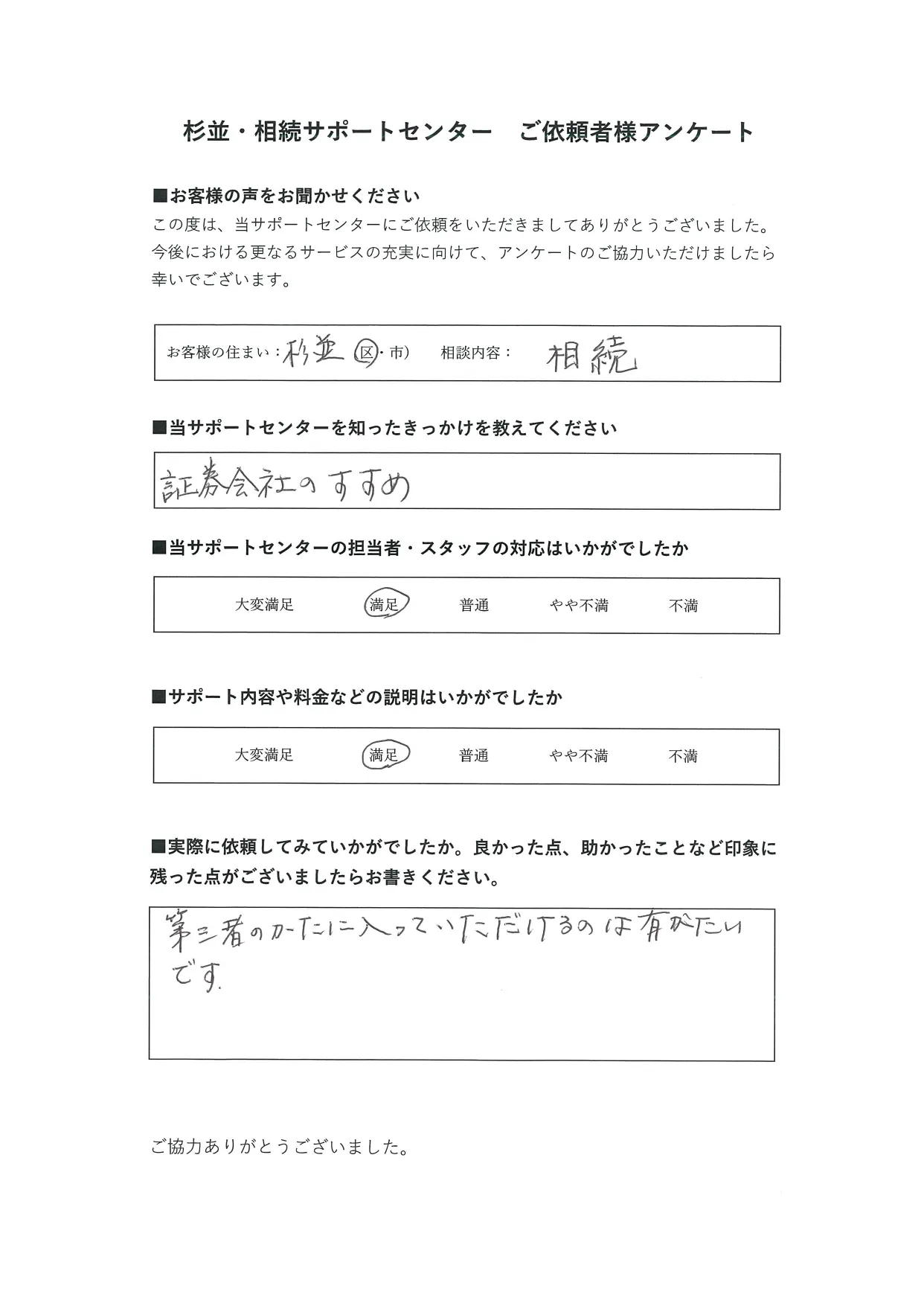

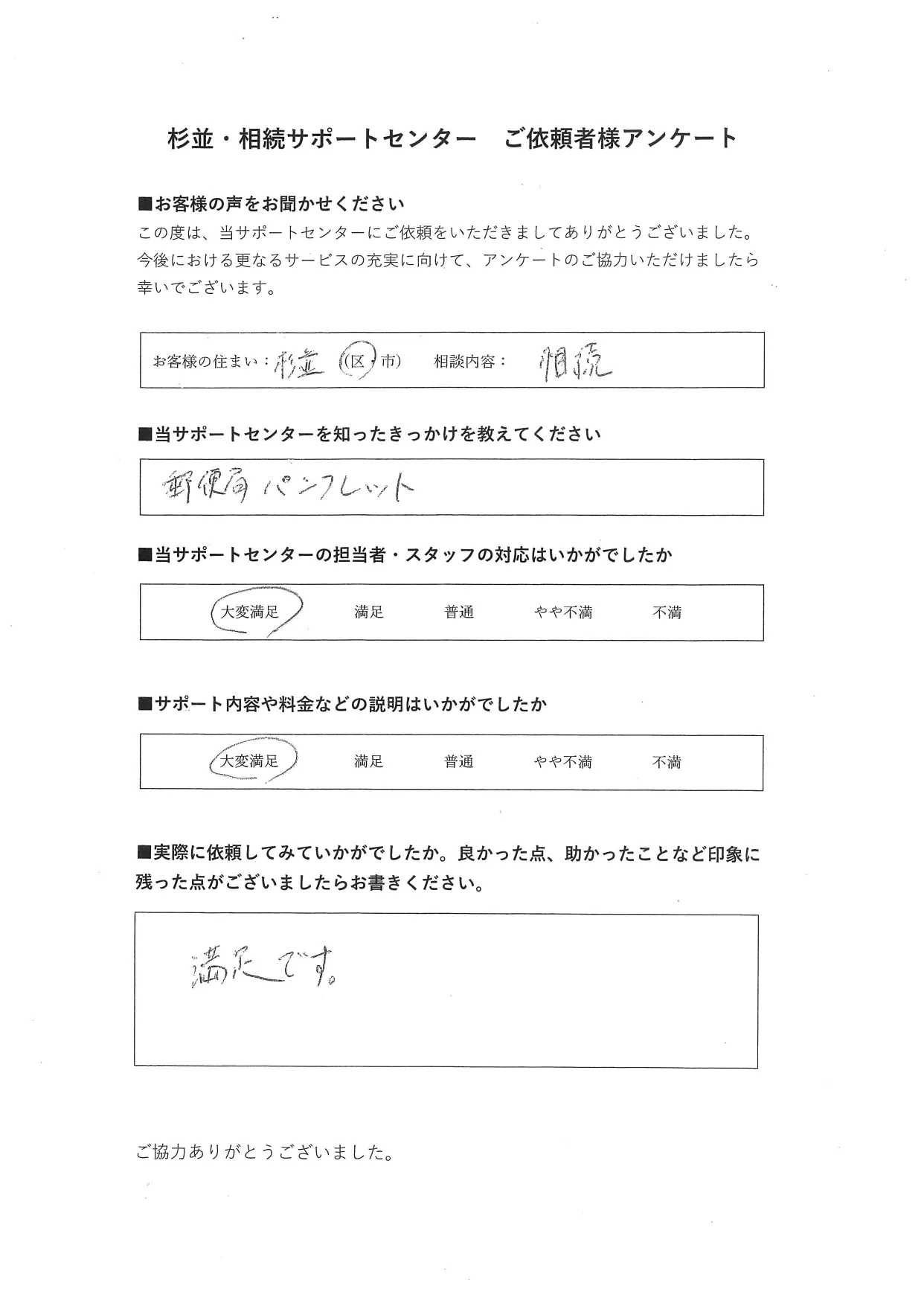

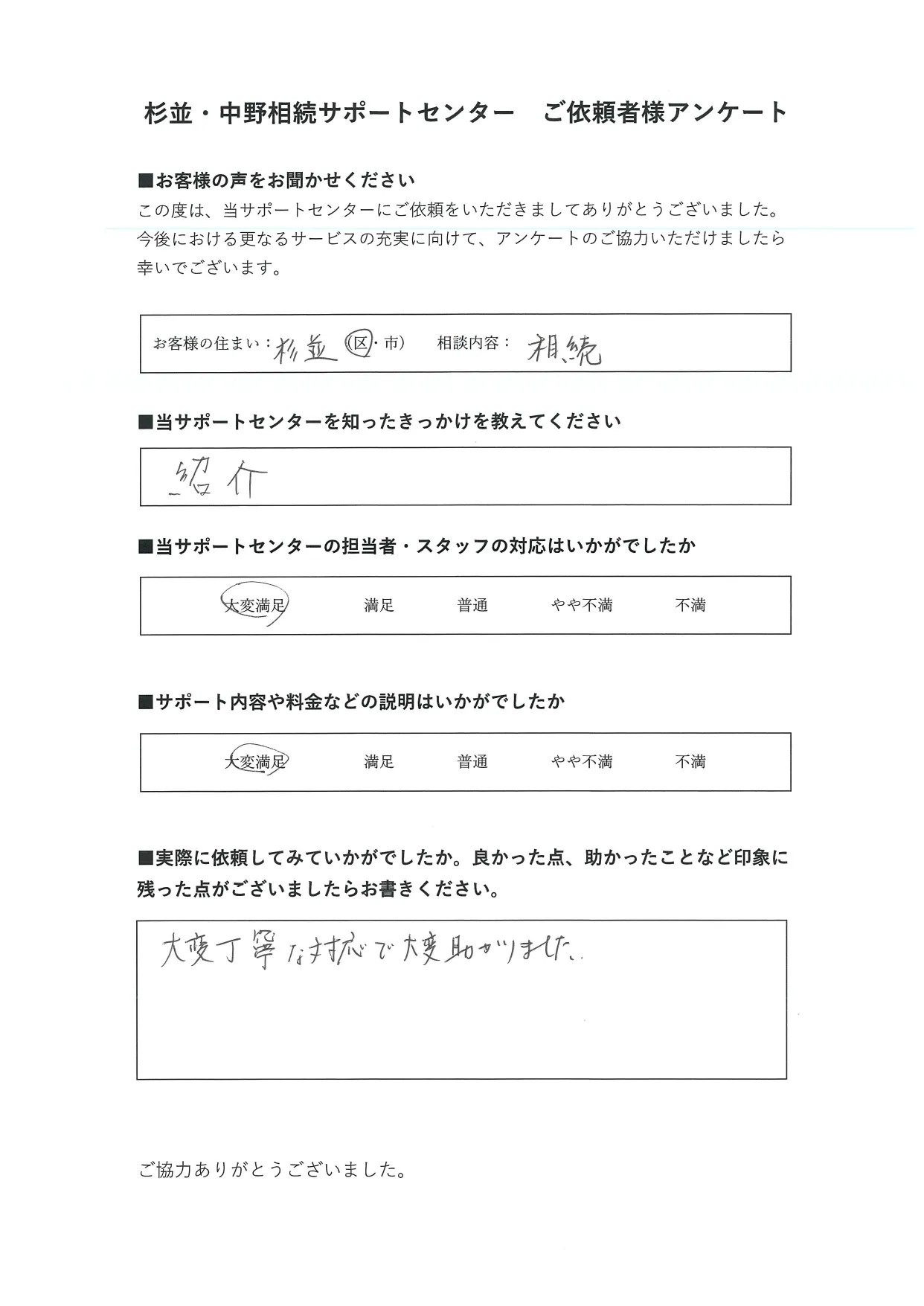

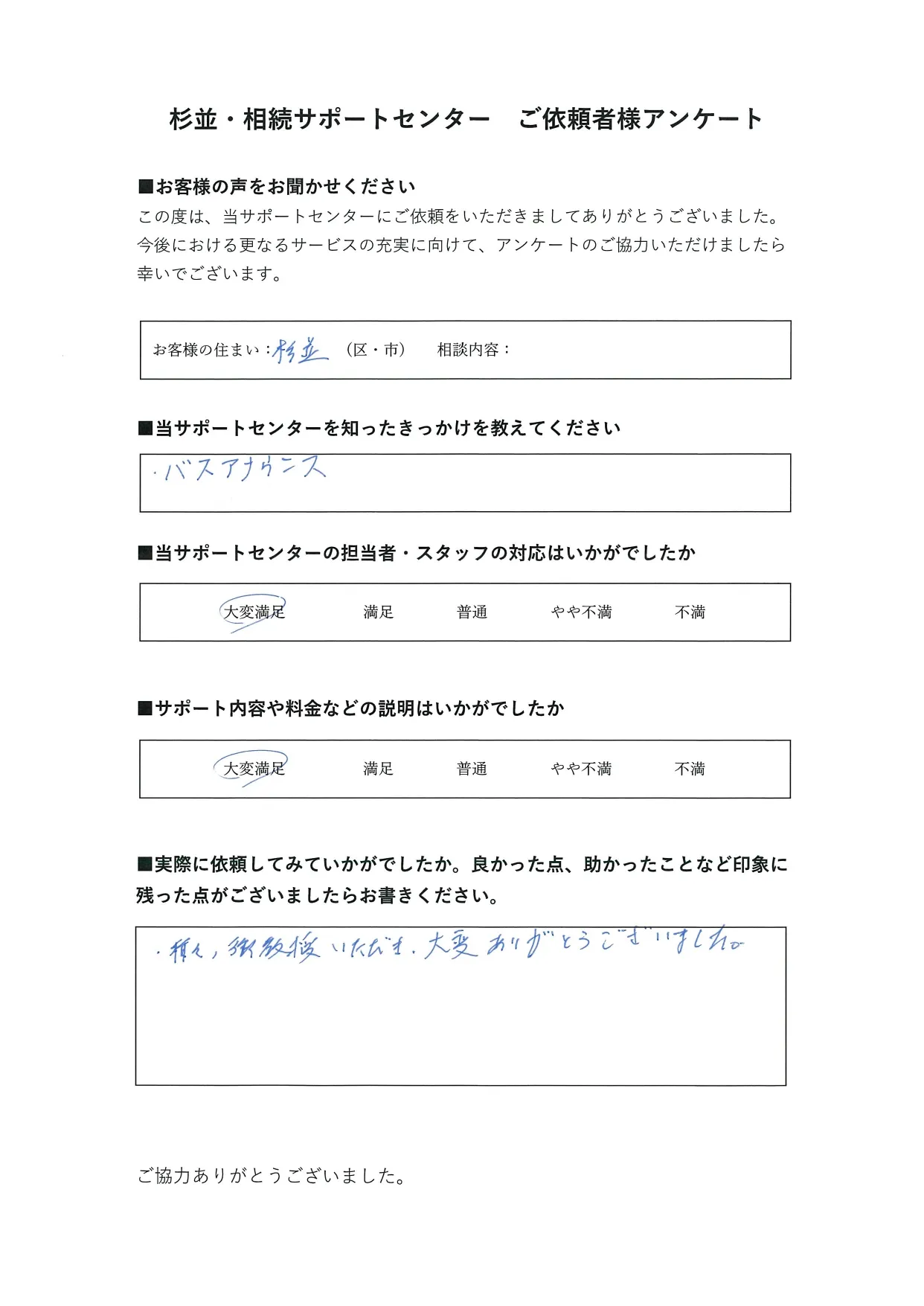

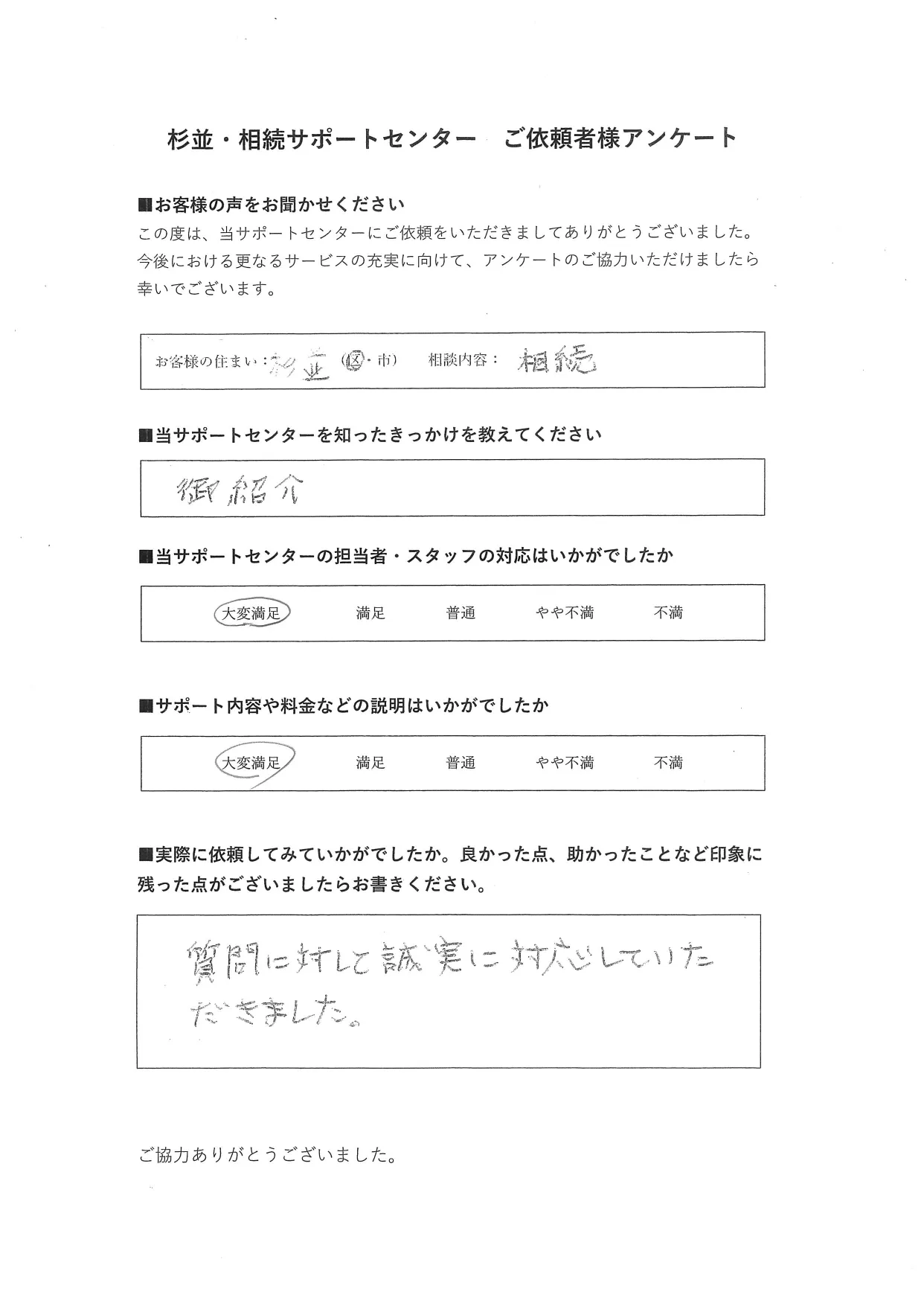

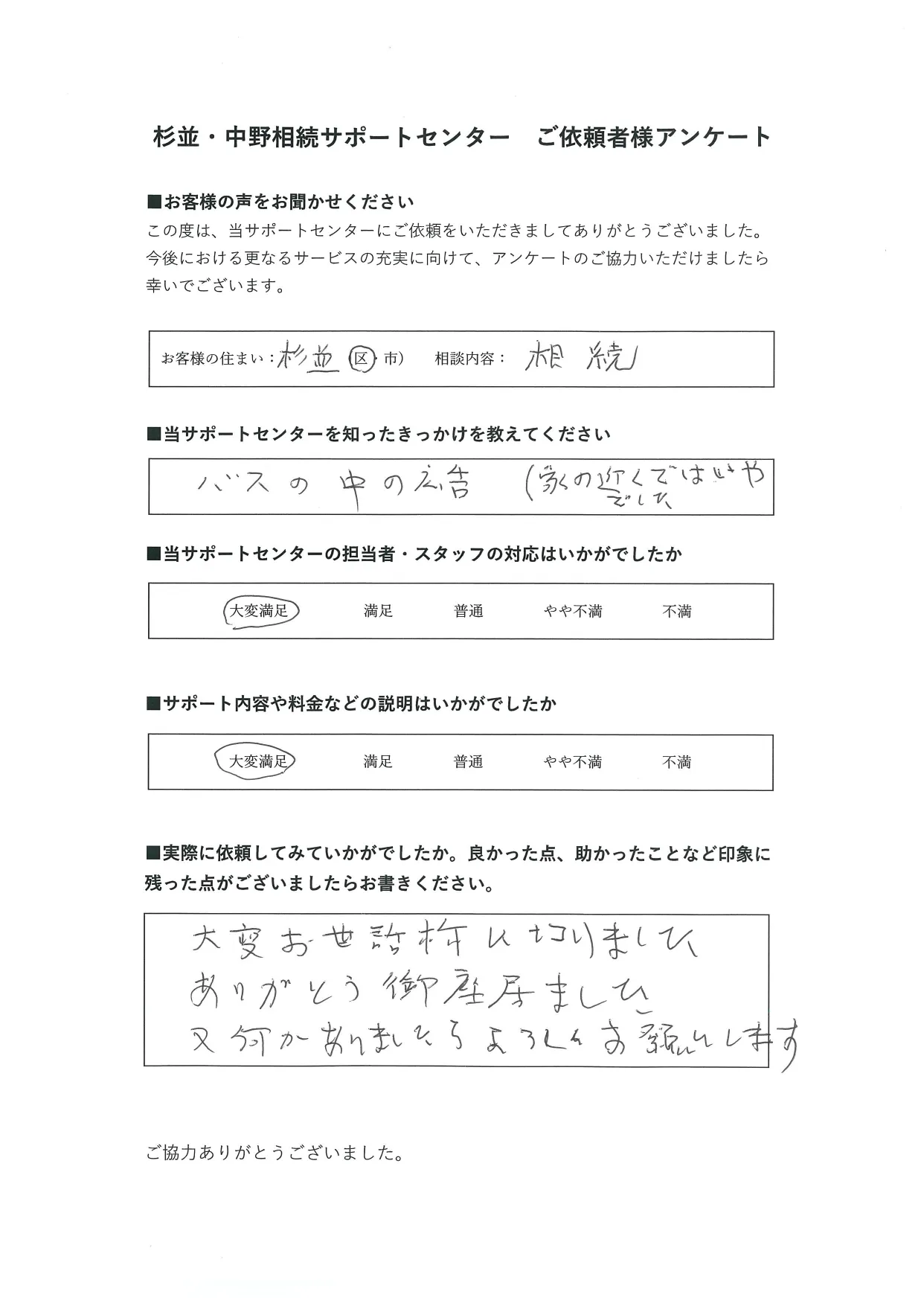

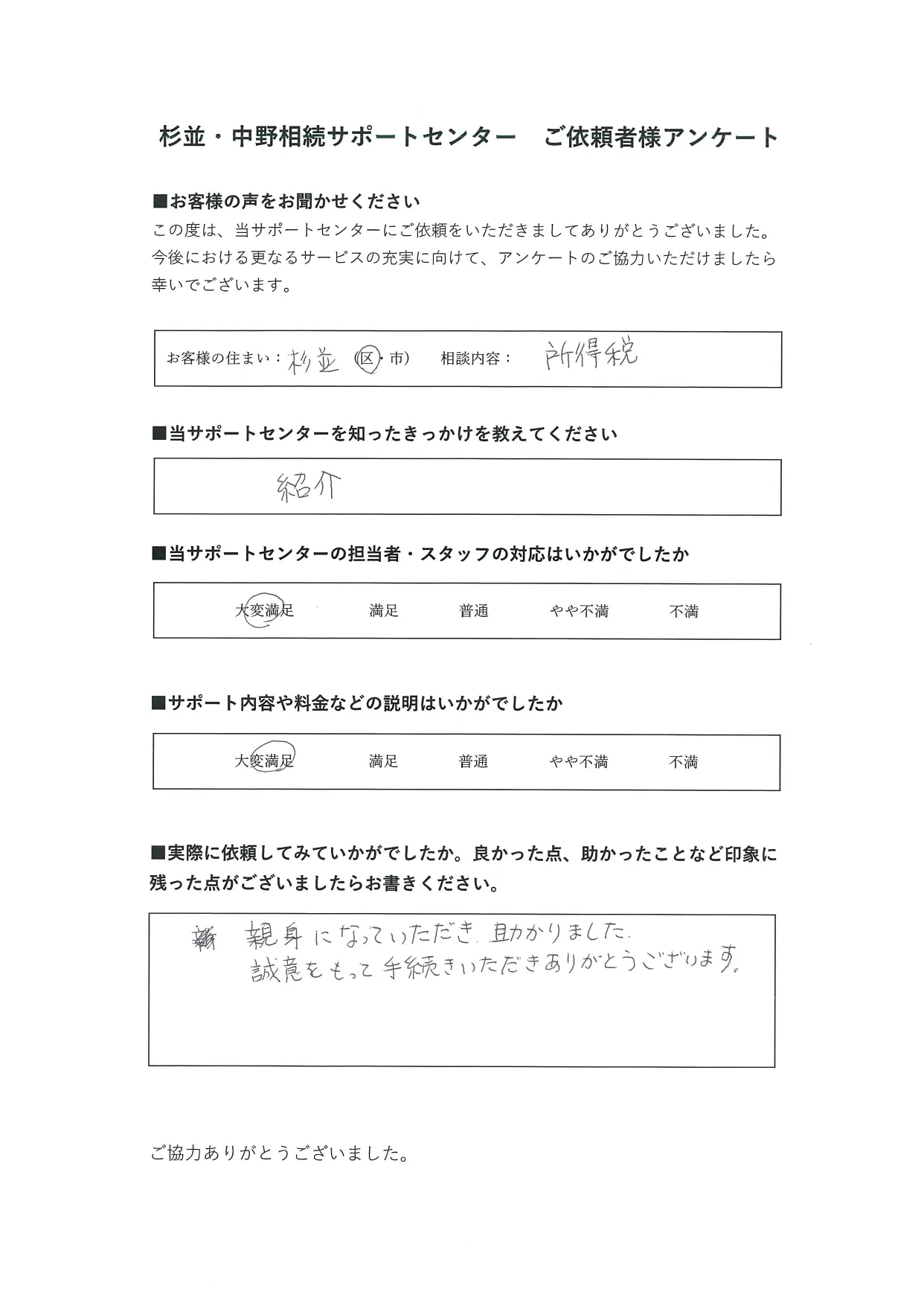

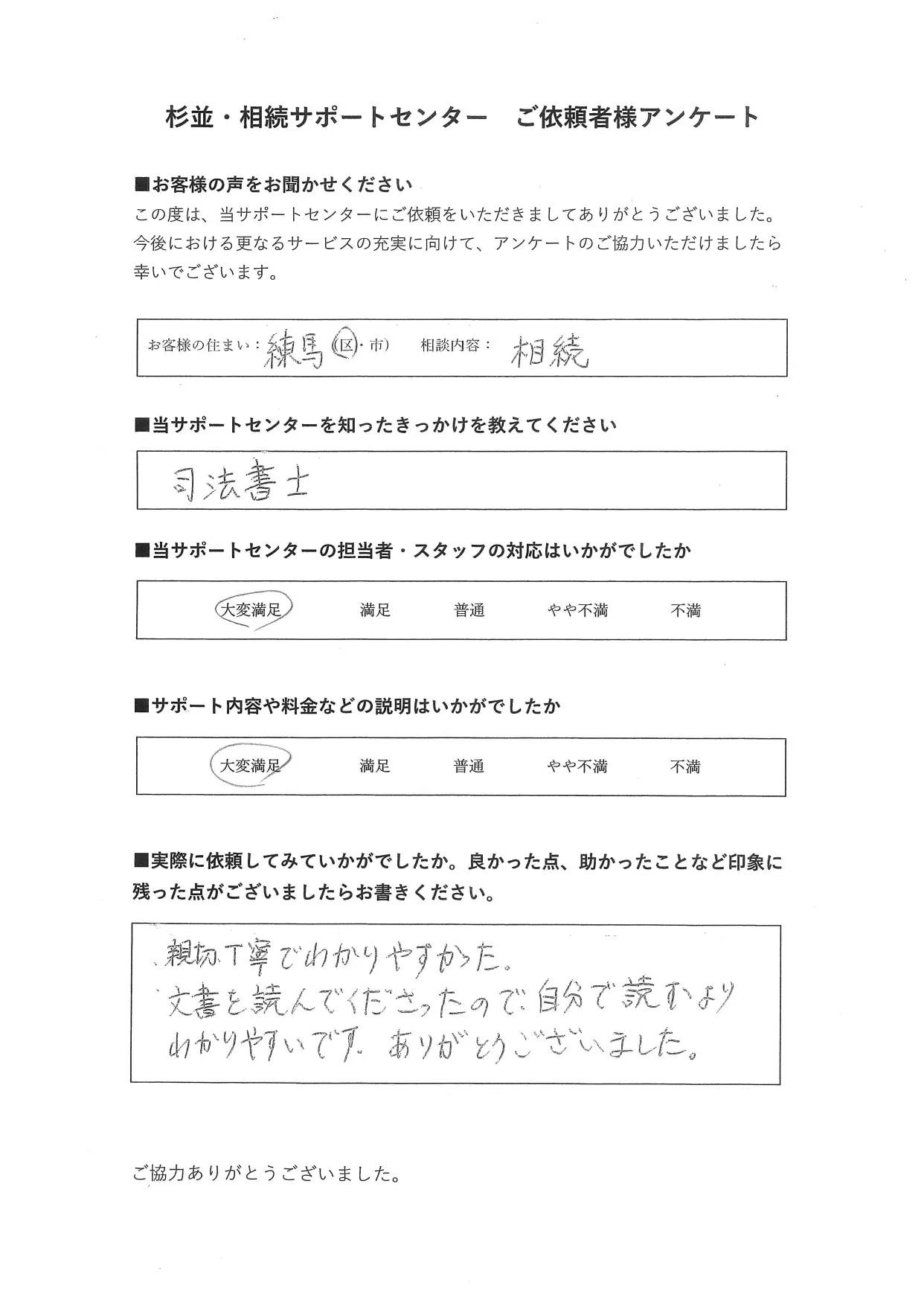

お客様の声

ご依頼いただいたお客様から感謝の声を頂戴しましたのでご紹介します。

相続解決事例

杉並・中野相続サポートセンターでは地域の特性を熟知している税理士が直接お話を伺い、あらゆる相続の問題を解決してきました。

節税対策から、遺産分割、相続税申告、その後の手続きや不動産の有効利用までを視野に入れた総合的で法的安全性の高い解決策を経験豊富な税理士がご提案します。

サポート料金

相続税申告基本料金(別途消費税)

| 遺産総額 | |

|---|---|

| 料金 | |

| 3,000万円未満 | 200,000円(税込220,000円) |

| 5,000万円未満 | 300,000円(税込330,000円) |

| 6,000万円未満 | 350,000円(税込385,000円) |

| 7,000万円未満 | 400,000円(税込440,000円) | 1億円未満 | 500,000円(税込550,000円) |

| 1億5,000万円未満 | 600,000円(税込660,000円) | 2億円未満 | 800,000円(税込880,000円) | 2億5,000万円未満 | 1,000,000円(税込1,100,000円) |

| 3億円未満 | 1,200,000円(税込1,320,000円) |

| 3億5,000万円未満 | 1,400,000円(税込1,540,000円) |

| 4億円未満 | 1,500,000円(税込1,650,000円) |

| 4億円以上 | 別途お見積り |

遺産総額とは借入金等の債務や葬式費用を控除する前の遺産総額であり、生命保険金、退職手当金の非課税枠、小規模宅地の特例による評価減を控除する前の金額です。

相続に関するよくある質問

A1.一口に相続対策といっても、大きくは「相続税対策」「相続財産の評価引下げ対策」「相続財産分割対策」がございます。

相続税がかからないのであれば「相続税対策」や「評価下げ対策」は必要ありませんが、相続人が2人以上いるケースでは、「分割対策」について考えておく必要があるでしょう。

A2.このような場合、一般的には親権者が相続手続きを行います。

ただし、未成年者とその親権者が共に相続人である場合は、利益相反となりますので、親権者は未成年者の特別代理人の選任を家庭裁判所に請求する必要があります。そして、家庭裁判所から選任された特別代理人が未成年者の相続手続きを行うことになります。なお、未成年者に親権者がいない場合で、遺言で未成年者の後見人が指定されているときは、その後見人が相続手続きを行います。後見人の指定もない場合は、親族や利害関係人からの請求によって家庭裁判所が選任した後見人が行います。

A3.遺言があっても、相続人全員の合意があればこれと異なる遺産分割を行うことができます。

また、遺言が無い場合でも必ずしも法定相続分に従う必要はなく、相続人全員の合意で自由に分割することができます。

A4.当サイトにも詳細を書かせていただいておりますが、相続に関する主な流れは次の通りになります。

①死亡届の提出

死亡後7日以内に市役所へ

②年金受給権死亡届の提出

年金を受取っていた人が亡くなった場合、年金保険事務所や厚生年金基金へ

③相続の放棄または限定承認

相続開始を知った日から3ヶ月以内に家庭裁判所へ

④所得税の準確定申告

亡くなった方の住所地を所轄する税務署へ4か月以内

⑤遺産分割協議書の作成

⑥相続税の申告と納税

相続開始を知った日から10ヶ月以内に、亡くなった方の住所地を所轄する税務署へ

⑦遺産の名義変更

法律的な期限はないが、遺産分割協議が整ったら速やかに済ませることが望ましい

A5.遺産分割協議書の形式については、特に法律で規定されているものではありません。

また、いつまでにという期限の定めもありません。 ただし、相続税の申告が必要な方は、申告期限(相続開始を知った日から10ヶ月以内)までに申告書と共に管轄の税務署に提出しなくてはなりません。また、相続した財産(不動産など)の名義を書き換えたり売却したりするときには必ず遺産分割協議書が必要となります。遺産分割協議書を作成しなくとも遺産分割の効力は発生しますが、後々のトラブルを防止する意味でも、遺産分割協議が整ったら速やかに協議書を作成する方がいいでしょう。

相続に強い税理士監修・コンテンツ

税理士監修・最新の相続コラム

- 贈与税の確定申告方法を税理士事務所が解説|必要書類・期限・注意点まで

- 相続人が複数いる場合の準確定申告の手続き・注意点を税理士事務所が解説

- 住宅取得資金贈与で失敗するケースとは?失敗例・注意点を解説

- 家の名義変更は名義人の死亡後いつまでにやるべき?必要書類・注意点まで解説

- 保佐人とは?成年後見人との違い・相続手続きへの影響を解説

- 贈与税の時効は何年?時効が成立しない可能性・申告をしないリスクを解説

- 相続税の時効は何年?申告しないリスク・税務署にバレる可能性を解説

- 相続関係説明図とは?手続き方法・注意点・法定相続情報一覧図との違いを解説

- 固定資産税評価額と相続税評価額の違いとは?税理士事務所が解説

- 名義預金とは?相続税や贈与税への影響・時効の有無・注意点を解説

0120-317-080

0120-317-080 資料請求

資料請求 お問い合せ

お問い合せ