配偶者居住権とは?メリット・デメリット・注意点を解説

相続税に関する制度は様々ありますが、2020年4月に新しく「配偶者居住権」が創設されました。言葉だけではピンとこない人も多いと思います。

配偶者居住権は相続でありがちなトラブルの防止や、これまでできなかったことを可能にするなど、大きなメリットがある制度です。本記事では相続専門の税理士が多数在籍する杉並・中野相続サポートセンターが配偶者居住権のメリットやデメリット、制度を設定したほうが良いケースについて解説します。

目次

配偶者居住権とはどのような権利?

まず配偶者居住権とはどのような権利なのか、成立要件も併せて解説します。

残された配偶者の居住権を保護するための権利

配偶者居住権は残された配偶者が、亡くなった人が所有していた建物に無償で居住できる権利です。期間は原則として終身(亡くなるまで)ですが5年、10年などと任意の期間を設定することもできます。

これまでは住居と現金を持つ配偶者が無くなった場合、遺産分割は「建物」と「現金」に分けて考えられていました。現金だけであれば分割は容易ですが、建物となるとそうはいきません。

等しく分割するために建物を売却しなければならない、建物を相続したが、現金がその分少なくなるなどの不満やトラブルがありました。

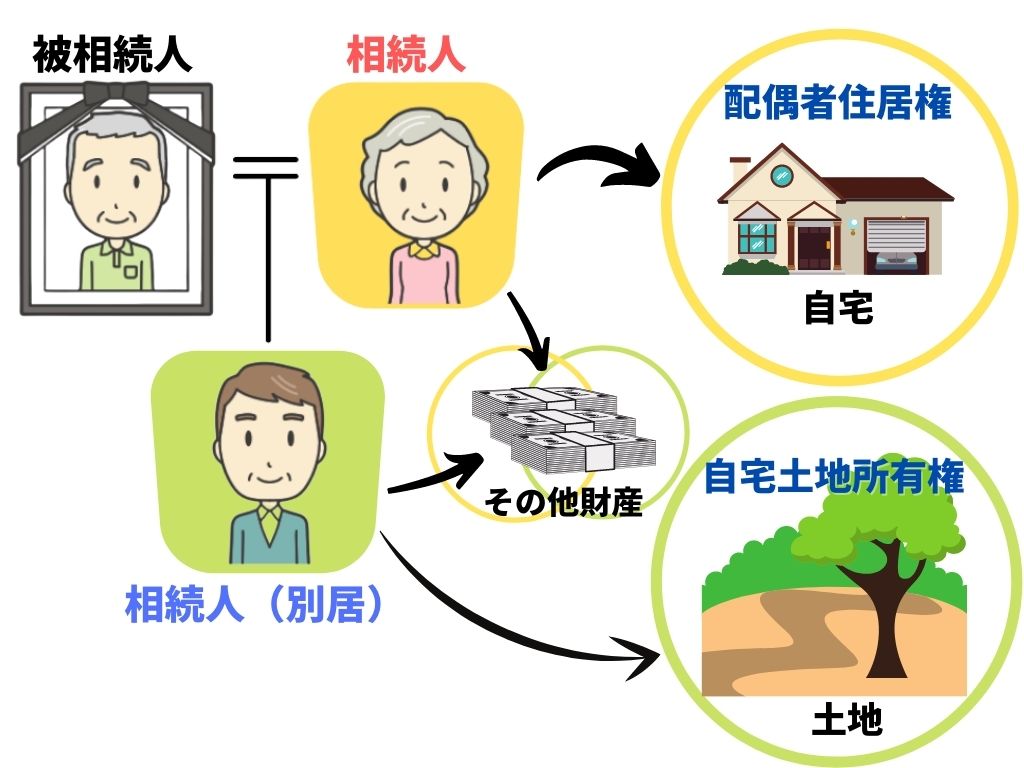

しかし配偶者居住権を設定すると、建物の価値を「居住する権利」と「その他の権利」に分けることができます。これにより平等に建物も現金も相続することが可能になりました。

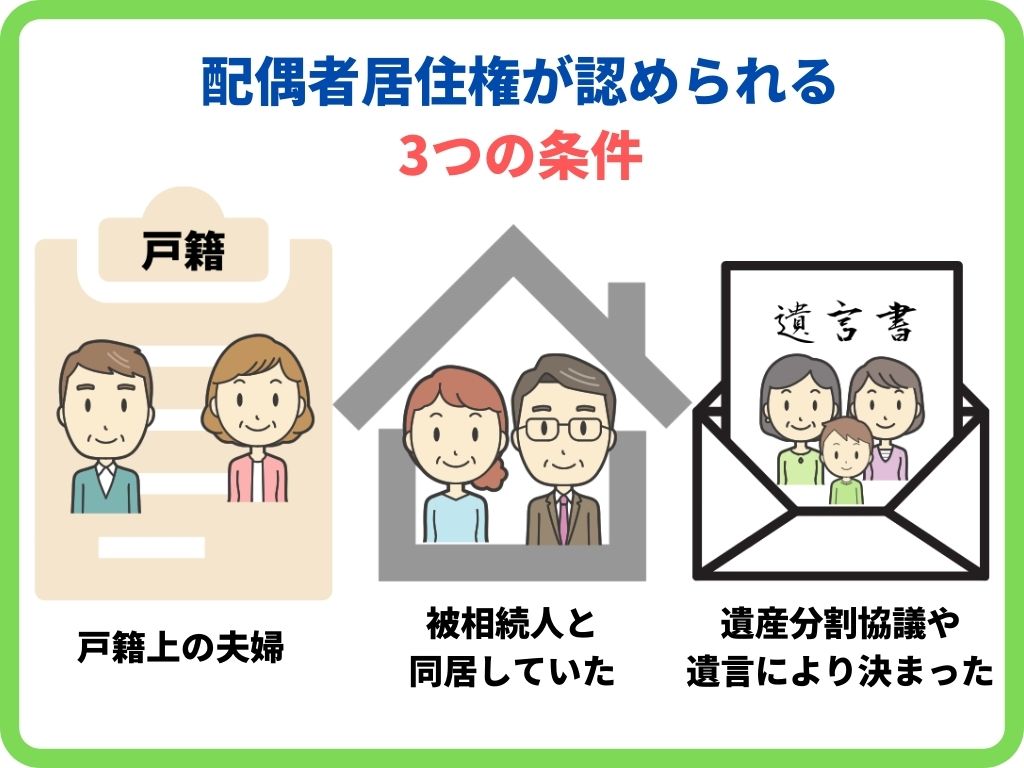

配偶者居住権の成立要件

配偶者居住権を成立させるためには次の3つの要件をすべて満たす必要があります。

- 法律上の配偶者である

- 亡くなった人が所有していた建物に亡くなった時に居住していた

- 遺産分割、遺贈、死因贈与、家庭裁判所の審判のいずれかにより配偶者居住権を取得していた

家庭裁判所の審判とは、遺産分割について相続人同士で合意が得られない場合の最終手段で行なわれます。

配偶者居住権が新設された背景とは?

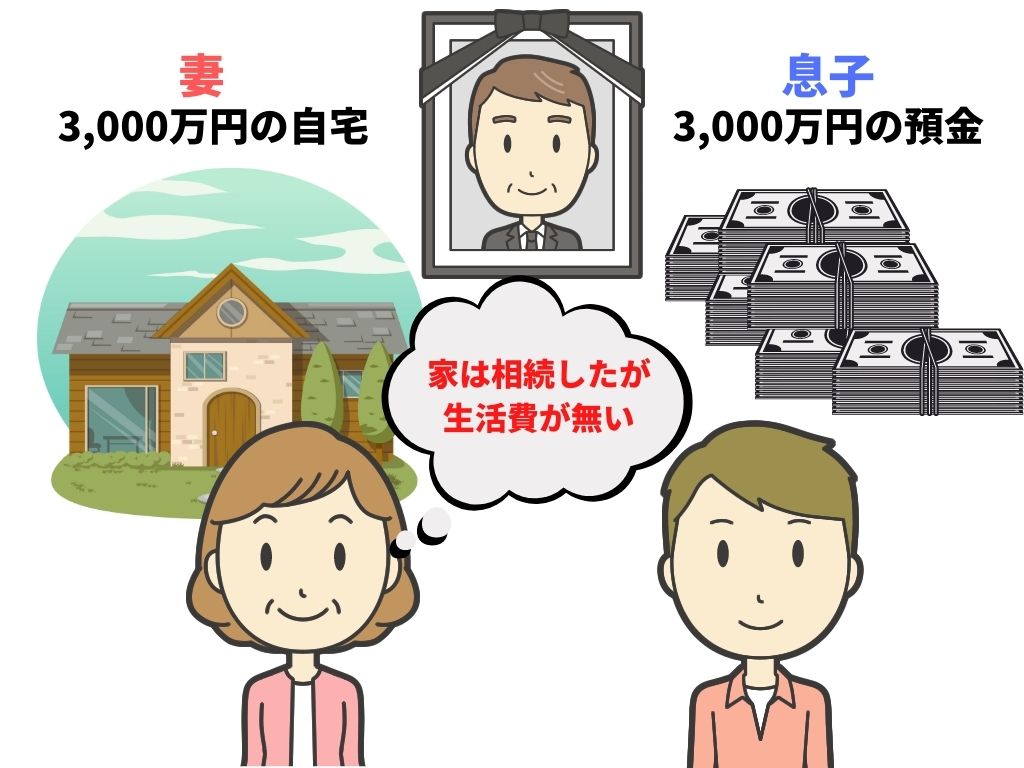

なぜ配偶者居住権が新設されたのでしょうか。例えば夫に3,000万円の価値がある建物と現金3,000万円の財産があったとします。

この夫には妻と息子がいました。夫が亡くなった場合、これらの財産は2人が合意すれば自由に決められます。しかし合意に至らない場合は、法定相続分で決めることになります。

妻と、子供が一人の場合、法定相続分は2分の1ずつです。妻が高齢で現在の建物に住み続けたいと考えた場合、妻が建物、息子が現金3,000万円をもらえばちょうど半分ずつになるので一見問題はないように見えます。

しかし妻は建物を相続して住む場所を手に入れたのは良いのですが、現金が相続できません。

そのため生活費がなく今後の生活が困難になることも考えられます。最終的に建物を売却しなければならないかもしれません。

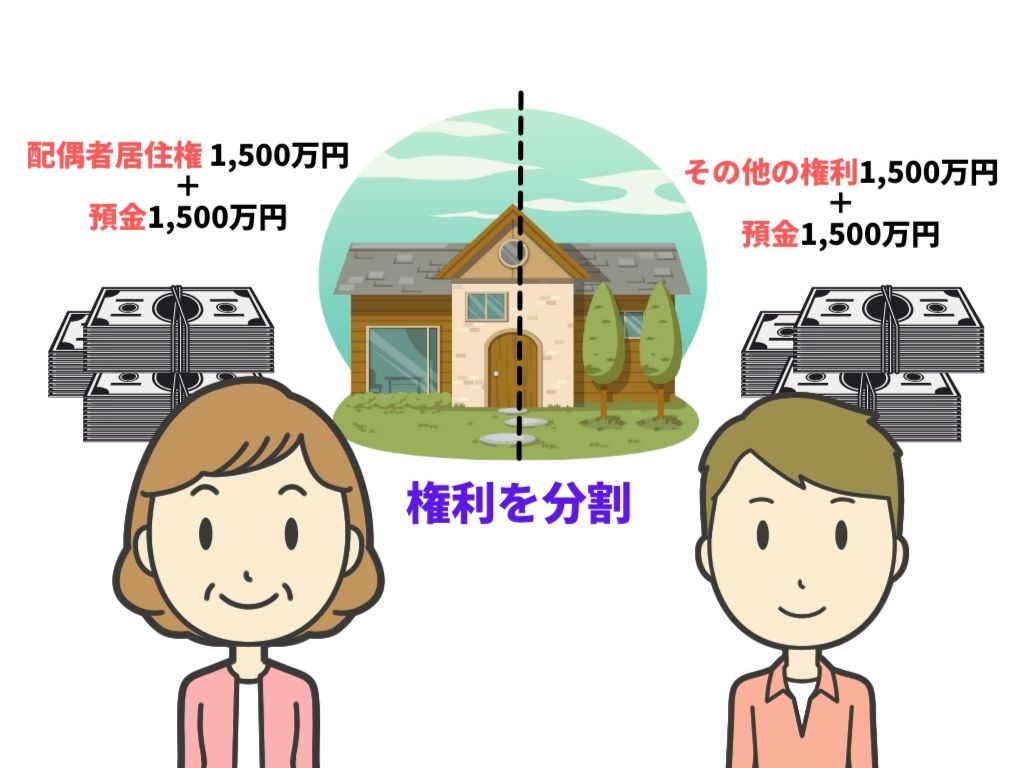

このようなことが起きないために新設されたのが配偶者居住権です。建物を2つの権利に分け、妻は「居住権」を、息子が「その他の権利」を持つことにより、妻は住み続けることができ、息子は建物を売った時の売却代金を受け取ることが可能になります。

建物の権利を半分にできれば、3,000万円の現金も1,500万円ずつ受け取れることになるでしょう。妻は住む権利と現金1,500万円を、息子は家の所有権1,500万と現金1,500万を平等に相続できます。

このように配偶者居住権は不動産の権利を2つに分けることにより、配偶者が現在の自宅に住み続けられる権利を保護しながら、スムーズな遺産分割実現のために作られました。

配偶者居住権のメリット

配偶者居住権はスムーズな遺産分割実現の他、様々なメリットがあります。ここでは主なメリットを3つ解説します。

慣れ親しんだ家に住み続けられる

配偶者が亡くなった場合、残された配偶者は引き続きその家に住むことが多いと思います。

しかし遺産分割の関係で建物を売却しなければならない場合や、揉めて建物を相続できなかった場合は新しく住む家を探さなければなりません。

若いうちは問題ないかもしれませんが、高齢者が物件を借りるには審査も厳しく、引っ越し作業など大変なことも多いです。しかし配偶者居住権を設定すれば、そのまま慣れ親しんだ家に住み続けることができます。

老後資金が確保しやすい

住む場所を相続できたものの、現金がほとんど相続できなかったというケースがこれまで多くありました。

現金が相続できないと老後の生活資金に困り、結果的に不動産を売却しなければならない可能性もあります。

しかし配偶者居住権を設定することにより建物を2つの権利に分けることが可能です。これにより現金など金融財産の取り分が減ることを防げます。

相続税の節税効果が期待できる

配偶者居住権を設定した場合、相続税の節税効果も期待できます。配偶者居住権を持っている人が亡くなった場合、二次相続が発生して所有者に権利が移ります。この場合相続があったことにはならず、相続税も課税されません

また権利を終身ではなく10年など任意の期間に設定していた場合も、満了後に消滅し所有者に権利が移りますが、贈与税の対象外となります。

一方、配偶者が期間満了前に配偶者居住権を放棄した、配偶者と所有者の合意で消滅した場合は贈与税がかかるので注意しましょう。

配偶者居住権のデメリット

配偶者居住権にはケースによってはデメリットになることもあります。配偶者居住権を検討する際は、しっかりとデメリットも理解しましょう。

譲渡や売却が自由にできない

配偶者居住権を設定した場合、通常の不動産所有時のように譲渡や売却が自由にできません。そのため建物の売却やリフォームをしたい場合は、双方の合意が必要となります。

ずっと住み続けたい場合、配偶者居住権は大きなメリットになりますが、将来老人ホームへの入居や、引っ越しを考えている場合は慎重に設定を判断することが大切です。

またどちらかが認知症など正常な判断ができなくなった場合も、自宅の売却や処分がスムーズにできなくなります。このようなリスクがあることも理解しておきましょう。

税の負担に関して不満を感じることも

土地や建物を所有している場合、固定資産税を支払う義務があります。

原則として所有者に請求されますが、配偶者居住権を設定している場合、建物にかかる必要経費は、配偶者居住権を持っている配偶者が負担することになっています。そのため建物にかかる固定資産税は配偶者に請求することが可能です。

しかし土地にかかる固定資産税は所有者が支払わなければなりません。

双方が対象の建物に同居している場合は問題ありませんが、所有権を持つ人が別居している場合、住んでいないのに支払わなければならないことに対して不満を感じることも多いようです。

配偶者居住権を設定したほうが良いケース

メリットもデメリットもある配偶者居住権ですが、ここではどのような場合に設定したほうが良いのかについて解説します。

配偶者と子供の中が悪いケース

遺産を相続する配偶者とその子供の仲が悪い場合は、相続の際にトラブルが起こるリスクが高くなります。

遺産分割協議がうまく進まない場合は法定相続分で分割されることになりますが、不動産を相続したい場合は相続できる預貯金が大幅に減る可能性があります。

また不動産の価値が高く、現金などの金融財産が少ない場合は、平等に分割するために不動産を売却しなければならないかもしれません。

このような場合は不動産を相続することは困難でしょう。しかし配偶者居住権を設定すれば、不動産も現金も平等に分けることが可能です。

再婚した妻と自分の子供に血の繋がりがないケース

再婚した場合も注意が必要です。再婚した妻と自分の子供に血の繋がりがない場合、財産を相続した妻(配偶者)が亡くなると、財産は子供のものではなく妻の相続人のものになってしまいます。

しかし妻の死後は妻の家系ではなく、前妻の子供や自分の兄弟に渡したいと思う人もいるでしょう。残念ながら遺言書では自分の財産を誰に渡すかまでしか指定できず、配偶者に財産が移ったあとの指定はできません。

しかし配偶者居住権を設定しておけば、所有者は自分の子供や兄弟なので、財産を相続した妻が亡くなっても妻の家系に不動産が渡ることを防ぐことができます。

配偶者居住権に関するよくある疑問

不動産のメリットやデメリットについて解説しましたが、ここでは配偶者居住権に関するよくある疑問についてまとめました。

長く済むつもりがない場合でも配偶者居住権を設定するべき?

デメリットの章でも解説しましたが配偶者居住権を設定すると、どちらかの一存で自由に売却したり、リフォームしたりできません。例えば「配偶者居住権を設定して住む権利を得たけれど、やっぱり家を売ってそのお金で老人ホームに入りたい」と思ったら、所有者の承諾が必要になります。

トラブルを避けるために設定したつもりが逆にトラブルの元となるので、長く住むつもりがないならば設定しないほうがよいでしょう。将来的に売却を考えているのであれば、預貯金の相続分が減ったとしても自宅を丸ごと相続するほうが少ない手間で済む可能性が高くなります。

配偶者居住権を設定したら登記するべき?

配偶者居住権は要件を満たせば権利が発生します。しかし登記しないと第三者に対抗できません。所有権が別の人に移った場合に登記していなければ、住む権利を主張できないのです。

配偶者居住権を設定したら、早めに登記を済ませましょう。この場合、登記できるのは建物のみです。土地の登記はできないことを覚えておきましょう。

店舗兼住宅でも配偶者居住権を設定できる?

店舗兼住宅でも配偶者居住権は設定できます。この場合、店舗として利用しても店舗を閉店して自宅にして利用しても大丈夫です。

自宅の一部を貸していた場合にも配偶者居住権を設定できる?

自宅が自宅兼賃貸だった場合も配偶者居住権は設定できます。ただしこの場合は自宅として利用していた部分のみ可能です。すでに第三者に貸している部分に関しては借りている人の居住権が優先となります。

共有の建物でも配偶者所有権を設定できる?

共有の建物でも配偶者居住権の設定は可能です。ただし夫婦共有だった場合のみになります。例えば共有名義人が夫と息子だった場合、配偶者居住権は設定できませんので注意が必要です。

配偶者居住権の存続期間は?

配偶者居住権の存続期間は基本的に配偶者が亡くなるまで(終身)です。しかし遺産分割協議や遺言により10年や15年など任意の期間を定めることもできます。多くの場合は終身で設定する人が多いようです。

配偶者所有権が消滅したら贈与税や相続税はかかる?

メリットの章でも少し触れましたが配偶者所有権が消滅した場合、贈与税や相続税がかかるかどうかは、消滅した事由により異なります。

- 配偶者居住権の存続期間が満了した場合

- 配偶者が死亡した場合

- 住んでいる建物が災害などで滅失した場合

- 配偶者が配偶者居住権を放棄した場合

- 双方の合意で消滅を決めた場合

上記事由のうち1~3の場合は相続税や贈与税はかかりません。

しかし4~5の事由の場合は、所有者が対価支払わなかった、もしくは著しく低い価額の対価を支払った場合は贈与税の対象となりますので注意が必要です。居住権相当の金銭を支払った場合は、贈与税が課税されることはありません。

制度が複雑なため

専門家に相談するのがおすすめ

配偶者居住権に関することは、かなり複雑で専門的な知識が必要な部分が多くあります。先のことを考えず、とりあえずの気持ちで設定してしまうとあとで面倒な手続きが増えたり、想定外の贈与税が課税されたりすることもあります。

知識として理解しておくことは大切ですが、実際の判断や手続きはプロに相談するのがよいでしょう。杉並・中野相続サポートセンターでは、相続に関するあらゆるご相談に対応しています。30年の実績を持ち、累計相談件数は2,500件以上を誇る老舗のサポートセンターです。

東京都西荻窪に拠点を置き、税理士やファイナンシャルプランナーなど専門性の高いスタッフが在籍しています。気軽にご相談いただけるよう、初回のご相談料は無料です。配偶者居住権の設定に悩んでいる人も、ぜひ一度ご相談ください。

まとめ

配偶者居住権のメリットやデメリット、設定したほうが良いケースについて解説しました。配偶者居住権は残された配偶者が、引き続き慣れ親しんだ家に住める権利を保護する制度です。

建物を居住する権利と所有する権利に分けることで、家に住む権利を確保しつつ現金などの金融財産ももらうことが可能になりました。

しかし今の家に長く住み続ける予定がない場合や、税に関する不満を抱える可能性がある場合は設定しないほうが良い場合もあります。しっかりと今後を考えた上で設定を決めましょう。

杉並・中野相続サポートセンターでは、相続に関することはもちろん、配偶者居住権に関するご相談も受け付けております。

専門性の高いスタッフが在籍し、明確な料金設定であなたの悩みの解決をサポートいたします。初回のご相談料は無料なので、ぜひご活用ください。

0120-317-080

0120-317-080 資料請求

資料請求 お問い合せ

お問い合せ