相続税を安くできる相続税控除と特例とは?

相続が発生すると、相続税の大きな金額に驚いてしまう人も多いと思います。また、できるだけ節税し、支払う税金を安くしたいと思う人もいるでしょう。

しかし、相続税には種々な控除や特例が存在します。相続税に関連した制度を活用することにより、大きな節税効果が得られます。

今回は、相続税の控除と特例を徹底的に解説していきます。控除と特例を用いれば相続税を支払う必要がなくなる場合もあるため、相続人になったらぜひ知っておきたい制度です。

本記事では相続に強い税理士が多数在籍する杉並・中野相続サポートセンターが相続税の控除や特例を解説していきます。

目次

誰でも必ず適用できる「基礎控除」

相続税の基礎控除は誰もが適用できる控除で、全体の財産から差し引くことができる非課税の部分です。

基礎控除は法定相続人の人数によって変動します。下記計算式の金額となります。

基礎控除=3000万円+(法定相続人の人数×600万円)

つまり、法定相続人が配偶者と子ども2名で計3名の場合、3000万円+(3×600万円)となり4800万円が基礎控除の金額です。

基礎控除については平成27年に法改正が行われました。法改正の結果、控除される金額が大幅に引き下げられ以前の6割へと減額されています。

そのため、法改正前は全国で100人に4~5人程度の人しか相続税を申告する必要がなかったのですが、平成27年以降、100人に10~15人が相続税の申告をしなければならなくなったと言われており、大幅に増えています。

条件によって使える控除とは

基礎控除以外にも、相続人の身分や条件によって適用できる控除もありますのでご紹介いたします。

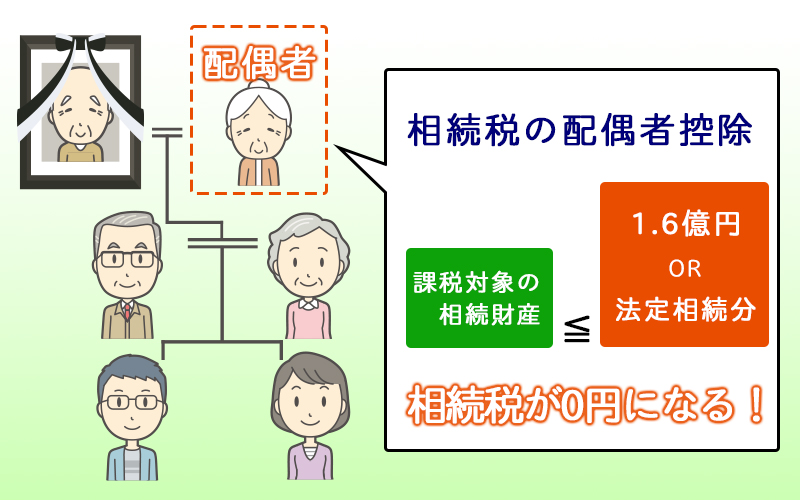

配偶者控除(配偶者の税額軽減の特例)とは

「配偶者控除」は、正式には「配偶者の税額軽減の特例」と言い、配偶者が遺産を相続する際に大幅に相続税が控除される制度です。

財産は夫婦の協力によって築かれているため、夫婦間の相続で多額の税金を納めるこことなってしまうと配偶者がその後の生活に、困窮してしまいます。このような配慮からこの制度が設けられています。

しかし、内縁の夫や妻など、法律上、婚姻関係にない人には適用されないため要注意です。

また、配偶者控除により税金を抑えた場合でも、その配偶者が亡くなったときの二次相続での期間が短いと相続税が多額になるケースも出てきます。一次相続で配偶者が多く相続しないほうが結果的に税金を安くなる場合もあり、二次相続まで計算して利用するほうが賢明です。

| 配偶者控除を使える人 | 亡くなった人の配偶者(夫や妻) |

|---|---|

| 控除条件 | 配偶者控除では相続する遺産の1億6000万円、または法定相続分の金額のどちらか高いほうが非課税となります。つまり、配偶者の法定相続分が1億6000万円より低ければ1億6000万円までが非課税、1億6000万円よりも多い場合はその額が相続税から控除されます。 |

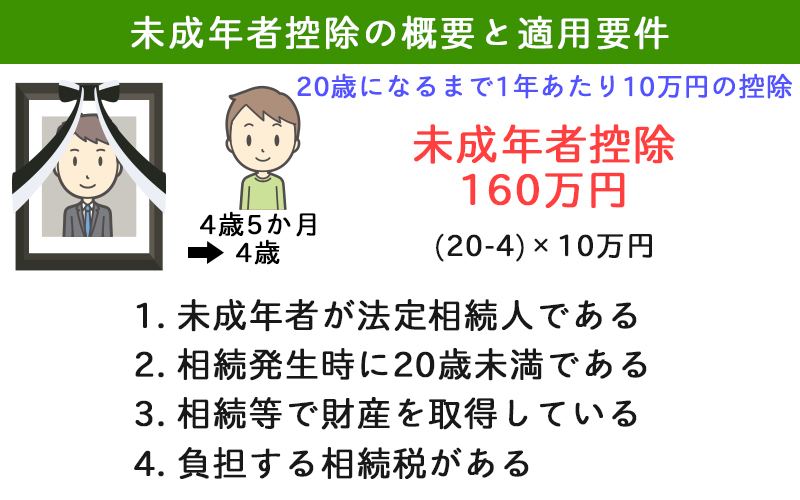

未成年者控除とは

満20歳未満の未成年者が相続人になったときに使える控除が「未成年者控除」です。

未成年者は低収入や、学生の方が多く、生活費や教育費を他の人に頼らざるを得ない人も多くいます。そのため、相続税を多く支払うこととなると、生活が困窮し、十分な教育が受けられない可能性があります。

このような状況を回避するために未成年者には相続税の控除が認められています。

| 未成年者控除を 使える人 | 満20歳未満の未成年者 |

|---|---|

| 控除条件 | 遺贈または相続により財産を得た人が20歳未満の場合に適用されます。また、財産を得たときに20歳未満であることが条件となっています。 |

| 未成年者控除の 計算方法 | 10万円×20歳になるまでの年数 |

つまり、相続人が15歳の場合は、10万円×5年=50万円となり、50万円が未成年者控除の金額です。

関連サイト国税庁「No.4164未成年者の税額控除」

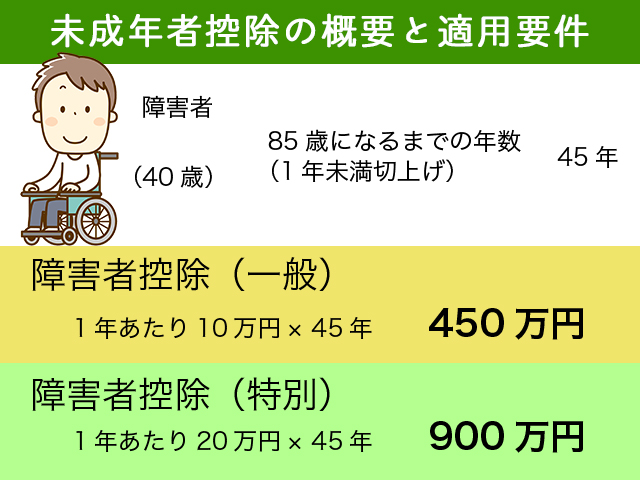

障害者控除とは

「障害者控除」は法定相続人が85歳未満の障害者である場合に適用される控除です。障害者控除の場合、算出された相続税額から、さらに障害者控除を引いて最終的な納税額を求めます。ほかの控除とは計算方法がことなるため、気を付けましょう。

障害者控除を使える人

| 対象者 | 障害をもっている人 |

|---|---|

| 控除条件 | 障害者の人が遺贈または相続により財産を得る場合に、相続税を減額可能です。障害者の区分により、控除を受けられる金額が変わります。 |

障害者控除の算出方法

| 一般障害者の控除額 | 10万円×85歳になるまでの年数 |

|---|---|

| 特別障害者の控除額 | 20万円×85歳になるまでの年数 |

この計算で求めた控除額を、相続税額から差し引きます。

例えば、相続税額が300万円で40歳の一般障害者の人が相続する場合、10万円×45年=450万円で、障害者控除は450万円になります。

相続税額400万円から控除額450万円を引くとマイナス50万円となるため、相続税はかかりません。

関連サイト国税庁「No.4167障害者の税額控除」

相次相続控除とは

「相次相続控除」は、相次いで親族が亡くなった場合に発生した相続税のための控除です。

関連サイト国税庁「No.4168相次相続控除」

「相次」とは10年以内に相次いで相続が発生した場合です。最初に発生した相続を「一次相続」、次の相続を「二次相続」とします。

例えば、お父さんやお母さんが相次いで亡くなってしまい2人分の相続税を支払わなければならない場合、相続税の負担が大きくなってしまいます。この負担軽減のための制度が相次相続控除です。

相次相続控除を使える人

10年以内に相続が2回発生した人

控除条件

具体的に下記の事例にて下記の計算式で計算します

| A | 二次相続の被相続人が一次相続で課された相続税額 | 1,000円 |

|---|---|---|

| B | 二次相続の被相続人が一次相続で取得した財産額 | 1億円 |

| C | 二次相続の相続財産の合計額 | 3億円 |

| D | 相次相続控除を受ける相続人が二次相続で取得する財産額 | 9,000万円ずつ |

| E | 一次相続から二次相続までの期間 | 3年 |

それぞれの値を相次相続控除の控除額の計算式「A×C÷(B-A)×D÷C×(10-E)÷10」に当てはめると次のようになります。

1000万円×3億円÷(1億円-1000万円)×9000万円÷3億円×(10-3)÷10=700万円

700万円が相次相続控除額となります。

贈与税額控除とは

財産を取得した人が相続開始以前3年以内に被相続人から贈与を受けた場合にはその贈与額を相続財産にもち戻し計上することとなります。その時に支払った贈与税額を控除します。

「贈与税額控除」を適用すると3年以内に支払った贈与税を相続税から控除できます。贈与税と相続税の重複を回避するための制度です。

贈与税額控除を使える人

相続が発生した3年以内に贈与税を支払った人

関連サイト国税庁「No.4161 贈与財産の加算と税額控除(暦年課税)」

外国税額控除とは

海外の相続税と日本の相続税の重複を回避するために設けられている控除が「外国税額控除」です。

海外に相続する財産がある場合、海外でも相続税が課せられるケースがあります。日本と海外の相続税が二重に課せられることを避けるため、海外で支払った税金の一部を日本で支払う相続税から控除できる制度です。

| 外国税額控除を 使える人 | 相続や遺贈で外国にある財産を相続し、外国の相続税にあたる税金を課税された人 |

|---|---|

| 控除条件 | 外国で支払った相続税を上限に、海外にある財産が占める割合分を日本で支払う相続税から控除できます。 |

- 海外で支払った相続税にあたる税

- 相続税額×(海外にある財産の額÷相続人が相続する財産の額)

上記(1)あるいは(2)の、少ない金額が控除額です。

関連サイト国税庁「贈与税に係る外国税額控除」

土地の相続に使える

「小規模宅地等の特例」について

家や事務所、アパートなどが建っている土地を相続するときに、相続税の引き下げに役立つのが「小規模宅地等の特例」です。ここからは、小規模宅地等の特例の適用条件ついて解説していきます。

小規模宅地等の特例とは?

「小規模宅地等の特例」は、一定の条件を満たした土地を相続するときに、その土地の評価額を50%から80%引き下げられる特例です。土地や家を相続した場合、相続税が支払えずにその土地や家を手放さなければいけないような状況を回避するために定め設られています。

例えば、路線価評価が1億円の土地を相続する場合、特例を適用しないと2860万円の相続税が発生します。そこで、小規模宅地等の特例を適用すると80%差し引いた2,000万円の評価額で相続税を申告でき、相続税は480万円に減額されます。

適用できる土地の条件とは?

大きな節税につながる小規模宅地等の特例ですが、この特例の適用には条件が定められています。それでは、どのような土地が適用できるのか、詳しく説明していきましょう。

特定事業用宅地等

被相続人が生前に事業を行っており、被相続人が名義人だった建物が建っている被相続人名義の土地です。医院や肉屋といった個人商店が多く当てはまります。

相続開始の前からその土地で事業を行っており、相続税の申告期限である10か月が終了する日までその土地で事業を行うことが条件です。評価額の80%を減額でき、400㎡までが適用されます。

特定居住用宅地等

被相続人および同一生計親族が住んでいた自宅の土地です。次の条件のうち、どれかが該当することが適用条件です。

- 土地を相続するのが被相続人の配偶者である場合

- 土地を相続するのが被相続人の同居人である親族の場合

- 土地を相続する配偶者も同居人もいない場合は、家なき子特例が適用されます。

家なき子とは一定の親族等以外からの相続開始前3年以上借家に住んでいる相続人のことです。評価額から80%の減額が可能で、適用される面積は330㎡までとなっています。

貸付事業用宅地

被相続人が生前に貸していたアパートや賃貸マンションのほか、駐車場や駐輪場などの土地に適用されます。

条件は、相続が開始する前から土地を貸しており、相続税の申告期限が終了するまで貸していることです。適用される面積は200㎡までで、評価額の50%が減額されます。

特定事業用宅地等や特定居住用宅地等と併用する場合には按分計算がありますので注意しましょう。

葬儀関連費用は相続税から控除できる

葬儀関連にかかった費用は、相続税から控除することが可能です。葬儀にかかった費用などの領収書は、捨てずに保管しておきましょう。

「お布施」「心付け」「お車代」など、領収書を受け取れない出費も、相続税から控除可能です。お寺へのお布施は、場合によっては百万円以上支払うケースもあります。そのため、「いつ、誰に、いくら支払ったか」をメモにしておくと良いでしょう。

以下に、葬儀関連費用として控除可能なものと、控除の対象にならない費用の例をリストにしておきます。

葬儀の関連費用として控除可能なもの

- 死亡診断書の発行手数料

- 通夜、告別式の費用

- 葬儀場までかかった交通費

- 通夜や告別式での飲食費

- 遺体の搬送代

- 火葬や埋葬でかかった費用

- お手伝いしていただいた方への心づけ

- お車代

- 読経や戒名に支払ったお代やお布施

- 納骨でかかった費用

- 一般的に葬式でかかるその他の費用

葬儀の関連費用として控除の対象とならないもの

- 香典返し

- お供えや生花代(ただし、喪主や施主の場合は控除の対象)

- 位牌や仏壇の購入代金

- 墓地や墓石の購入代金や、墓地の借入金

- 墓石の彫刻代

- 初七日や四十九日など、法事にかかる費用

- 医学上や法律上、特別な措置にかかった費用

- 一般的に葬式にかからないその他の費用

配偶者の税額軽減や特例の

適用を受けるには相続税の申告が必要

「配偶者の税額軽減」や「小規模宅地等の特例」を適用し、相続税の納税額が0円となったとしても、相続税の申告は必要です。

相続税を支払わなくても良いため、申告の必要もないと間違えてしまうケースが多く要注意です。申告書類の提出を忘れないように気を付けてください。

基礎控除以外にも節税につながる控除や特例を活用しよう

条件によって適用できる控除や特例は、相続税を大きく減額できるケースも多く、ぜひ活用してほしい制度です。自分にあてはまる控除や特例があるか、ぜひチェックしてみましょう。

ただし、配偶者控除や小規模宅地等の特例を適用した場合、納税の必要がなくても申告は必要です。申告し

なければペナルティの対象となってしまうため、申告は忘れないように気を付けてください。相続人の生活を守るための制度ですので、賢く活用して節税につなげていきましょう。

0120-317-080

0120-317-080 資料請求

資料請求 お問い合せ

お問い合せ