事実婚の夫婦には相続権がない!内縁の妻・夫にしておきたい相続対策

事実婚の夫婦は法律上の夫婦と異なり、法定相続人がいる場合には相続権がありません。そのため、自分が亡くなった後に内縁の妻や夫が困らないようにするためには、遺言書作成などの相続対策が必要です。

相続対策にはいくつか方法があるので、相続人や相続財産によって適切な方法を選択しましょう。

また、事実婚の夫婦は相続税計算時にも法律上の夫婦と異なり優遇を受けられません。相続対策をして内縁の妻や夫に財産を遺すには、相続に詳しい税理士に相談し、相続税対策もしておくのがおすすめです。

本記事では、事実婚の相続時の取り扱いや内縁の妻や夫にしておきたい相続対策を相続に強い税理士が多数在籍する杉並・中野相続サポートセンターが紹介します。

目次

事実婚の夫婦には相続権がない

結論から言うと、2023年時点の民法では事実婚の夫婦には法定相続人がいる場合、相続権が認められていません。そのため、下記のケースでは長年にわたり事実婚だったとしても、内縁の妻に相続権は認められません。

- 被相続人は前妻と離婚後に長年にわたり内縁の妻と同居していて事実婚の状態だった

- 被相続人には前妻との間に子供が2人いる

- 被相続人は遺言書を用意していなかった

なお、上記のケースでは法定相続人である被相続人と前妻の子が財産を相続します。

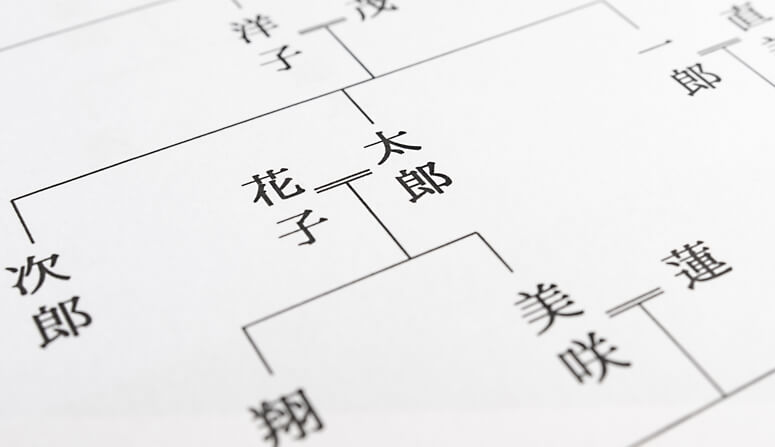

法定相続人は民法によって、優先順位が決められています。

| 配偶者 | 常に法定相続人になる |

|---|---|

| 被相続人の子供 | 第一順位 |

| 被相続人の親 | 第二順位 |

| 被相続人の兄弟姉妹 | 第三順位 |

内縁の妻・夫は特別縁故者になれる場合がある

被相続人に法定相続人が1人もいない場合には、事実婚の夫婦が特別縁故者として財産を相続できる可能性があります。

特別縁故者とは、被相続人と特別な関係にあった人物であり、法定相続人がいないときに遺産の全額または一部を受け継げる人物です。なお、特別縁故者となるためには、家庭裁判所に申し立てを行い、裁判所で認定されることが必要です。

- 被相続人と生計を共にしていた人

- 被相続人の療養看護をしていた人

- 被相続人と特別密接な関係にあった人

上記の人物は、特別縁故者に該当する可能性があります。

事実婚の夫婦にも認められている権利

内縁の妻や夫であっても、下記の権利は法律上の夫婦同様に認められています。

- 被相続人が所有していた借地権の主張

- 遺族年金の受け取り

- 関係終了時の財産分与

ただし、事実婚の夫婦は法律上の夫婦と異なり、権利を主張する際には事実婚状態にあったことを証明しなければなりません。

そのため、被相続人の死亡後に事実婚だった配偶者が遺族年金を必ず受け取れるわけではありません。

内縁の妻や夫に確実に財産を遺したい、自分が亡くなった後の生活を保障したいと考えるのであれば、次の章で解説する相続対策を行いましょう。

内縁の妻・夫に財産を遺す方法

先ほど解説したように、事実婚の夫婦には相続権はありません。ただし、生前のうちに相続対策をしておけば、事実婚の夫婦であっても互いに財産を遺せます。

内縁の妻や夫がいる際にしておきたい相続対策を紹介します。

遺言書を作成する

事実婚の場合でも、遺言書で内縁の妻もしくは夫に財産を遺すと指定しておけば、記載内容通りの遺産分割を行えます。原則として、遺言書は遺産分割協議よりも優先されるからです。

なお、遺言書には下記の3種類があります。

- 自筆証書遺言

- 公正証書遺言

- 秘密証書遺言

上記のうち、公正証書遺言は公証役場で原本が保管されるので、改ざんや紛失を防げます。また、公正証書遺言は公証人が作成するので、形式不備で無効になる心配もありません。

ただし、内縁の妻もしくは夫に財産を遺す遺言書を作成すると、相続発生時に法定相続人と内縁の妻・夫で揉める恐れがあります。

本記事の後半で遺言書作成時の注意点も紹介するので、ご参考ください。

生前贈与する

生前贈与をすれば、贈与者と受贈者双方が合意した任意のタイミングで財産の所有権を移せます。生前贈与も遺言書同様に、事実婚の夫婦に財産を遺せます。

ただし、生前贈与をする際には下記の点にご注意ください。

- 年間110万円を超える贈与は贈与税がかかる

- 相続開始1年以内に行われた生前贈与は遺留分侵害額の計算対象になる

- 相続開始3年以内に行われた生前贈与は相続税課税対象財産に含まれる

令和6年以降に贈与される財産については、この期間が順次7年まで延長される予定。

生前贈与の提案や贈与税の申告に関しては、当サポートセンターまでお気軽にお問い合わせください。

生命保険を活用する

生命保険の受取人を内縁の妻もしくは夫に指定しておけば、自分が亡くなったときに保険金を遺せます。生命保険金は相続税の課税対象財産に含まれるものの遺産分割協議の対象にはならず、受取人固有の財産として扱われます。

そのため、生命保険金を法定相続人である被相続人の子供や親、兄弟姉妹に取られることもありません。ただし、生命保険金の受取人は原則として配偶者もしくは2親等以内の血族と決められています。

保険会社によっては、下記の条件を満たせば内縁の妻や夫を生命保険金の受取人に指定可能です。

- 受取人および被保険者に法律上の配偶者がいない

- 保険会社が定めた期間、受取人および被保険者が同居している

- 保険会社が定めた期間、受取人および被保険者が生計を共にしている

生命保険の受取人指定時に上記の証明が必要になる点には注意しましょう。

また、生命保険金の非課税枠(500万円×法定相続人数)も活用できない点にも注意が必要です。

事実婚の夫婦が財産を相続するときの注意点

遺言書の作成や生前贈与、生命保険の活用で事実婚の夫婦であっても財産を遺せます。

ただし、事実婚の夫婦は相続税が2割増しになるなど法律で認められた配偶者と異なる点がいくつかあります。それぞれ詳しく見ていきましょう。

相続税は2割加算になる

事実婚状態の夫婦は法律で認められた配偶者と異なり、相続税は2割加算になります。相続税は、配偶者もしくは一親等内の血族以外の人が財産を相続すると2割加算になってしまいます。

遺言書などで内縁の妻や夫に財産を遺した場合、相続税の負担が大きくなる可能性があるので注意しましょう。

配偶者控除は適用できない

相続税には配偶者控除が用意されていますが、内縁の妻や夫は適用できません。配偶者控除は、下記の金額のうち多い金額を相続財産から控除可能です。

- 1億6,000万円

- 法定相続分による相続

相続税の配偶者控除の節税効果は高く、法律によって認められた夫婦が財産を相続した場合、相続税はほとんどかからないケースも多いです。

一方で、内縁の妻や夫に多額の財産を遺しても、相続税の配偶者控除は適用できず相続税負担が重くかかる可能性があります。

他の相続人に遺留分を請求される恐れがある

内縁の妻や夫にすべて財産を遺すと記載した遺言書を作成すると、被相続人の子供や法律上の配偶者、親から遺留分を請求される恐れがあります。

遺留分とは、法律によって認められる遺産を最低限度受け取れる権利です。遺留分を請求できるのは、下記の法定相続分です。

- 配偶者

- 被相続人の子供・孫

- 被相続人の親や祖父母

遺言書の内容によっては、内縁の妻や夫と被相続人の親族と遺留分トラブルに発展するケースもあります。

遺贈された財産は相続放棄も可能

遺言書で内縁の妻や夫にすべての財産を遺すと記載されていた場合でも、財産を本当に受け継ぐかどうかは受遺者が自分の意思で決められます。

例えば、被相続人がプラスの財産だけでなく借金を遺していて受け継ぐと損をする場合には、遺贈の放棄を検討しても良いでしょう。

遺贈の放棄も相続放棄と同様に、相続開始を知った時点から3ヶ月以内に家庭裁判所にて申立て手続きをしなければなりません。

事実婚の夫婦の相続税申告は

当サポートセンターにお任せください

事実婚の夫婦が相続対策をするときには、将来発生する相続税に関してもシミュレーションしておく必要があります。相続税対策や生前贈与の計画は、相続に詳しい税理士への相談がおすすめです。

事実婚の夫婦の相続税対策は、相続に強い税理士が多数在籍する「杉並・中野相続サポートセンター」までご相談ください。当サポートセンターでは開業して30年以来、2,500件を超える相続の相談をお受けしてきました。

その経験や知識を活かしてご相談者様一人ひとりの希望や資産状況に合ったご提案をいたします。

当サポートセンターの対応エリア

初回利用者向けの無料相談も行っておりますので、相続に関する疑問やお悩みをお持ちの方はお気軽にお問い合わせくださいませ。

まとめ

事実婚の夫婦には、法律によって認められた配偶者と異なり、相続権がありません。そのため、事実婚の夫婦に財産を遺すには遺言書などで相続対策をする必要があります。

ただし、内縁の妻や夫は相続税が2割加算になりますし、相続税の配偶者控除を利用できないなど、法律によって認められた配偶者と比較し相続税の負担が重くなる可能性が高いです。

相続対策や生前贈与をする際には、相続に詳しい税理士に相談し、将来発生する相続税のシミュレーションもしてもらいましょう。

0120-317-080

0120-317-080 資料請求

資料請求 お問い合せ

お問い合せ