おしどり贈与(夫婦間贈与)とは?デメリット・メリット・注意点を解説

「贈与税の配偶者控除」のことを通称「おしどり贈与」と呼びます。相続に関する税金を少しでも安くできないかと調べているうちに、こちらの用語を知った人もいるのではないでしょうか。

特定の要件を満たせば適用されるおしどり贈与ですが、ケースによってはデメリットとなることがあります。本記事では相続に強い税理士が多数在籍する杉並・中野相続サポートセンターがおしどり贈与の基礎知識やメリット・デメリット、注意点について詳しく解説します。

目次

おしどり贈与とはどのような制度?

まずはおしどり贈与の基本的な知識について理解しましょう。控除を受けるためには要件を満たしており、かつ決められた手続きをする必要があります。

長い年月を共にした夫婦が使える制度

おしどり贈与とは「贈与税の配偶者控除」という特例の通称です。20年以上婚姻期間がある夫婦が受けられる制度であり、一定要件を満たせば基礎控除である110万円の他にも最大で2,000万円の控除が受けられます。

通常、生前贈与を行なう場合、基礎控除である110万円を超える金額には次の税率で計算して算出された贈与税を支払う必要があります。

| 基礎控除後の会税額 | 200万円以下 | 300万円以下 | 400万円以下 | 600万円以下 | 1,000万円以下 | 1,500万円以下 | 3,000万円以下 | 3,000万円超え |

|---|---|---|---|---|---|---|---|---|

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 税率 | – | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

引用元国税庁「財産をもらったとき」

例えば基礎控除を差し引いた贈与額が2,500万円ある場合、贈与税の額は次のような計算となります。

2,500万円×50%-250万円=1,000万円

2,500万円に対して税率は50%となっており、計算すると非常に高額な贈与税となってしまいます。しかしおしどり贈与が適用されれば基礎控除と合わせて2,110万円分が非課税となるので、贈与税を大幅に削減可能です。

おしどり贈与を受けるための要件

おしどり贈与を受けるためには、次の3つの要件をすべて満たす必要があります。

- 夫婦の婚姻期間が20年を過ぎた後に贈与が行われたこと

- 配偶者から贈与された財産が、 居住用不動産であること又は居住用不動産を取得するための金銭であること

- 贈与を受けた年の翌年3月15日までに、贈与により取得した居住用不動産又は贈与を受けた金銭で取得した 居住用不動産に、贈与を受けた者が現実に住んでおり、その後も引き続き住む見込みであること

婚姻期間は法律上婚姻していた期間が対象となり、事実婚は認められません。婚姻期間は連続している必要はなく通算で計算されます。

例えば15年で離婚し、しばらくして同じ人と再婚して5年以上経過していれば、合計で20年を超えるので特例の対象となります。

また贈与された財産は、国内にある居住を目的とした不動産でなければなりません。居住用取得資金の贈与も可能ですが、他の用途には使用できないので注意しましょう。

おしどり贈与を受けるための手続き

おしどり贈与の適用を受けるには税務署への申告が必要になります。大まかな流れは次の通りです。

- 適用要件を満たしているか確認する

- 必要書類を準備する

- 申告書を作成する

- 必要書類を持って税務署に申告する

ここでいう必要書類とは次の3つになります。

- 財産の贈与を受けた日から10日を経過した日以後に作成された戸籍謄本又は抄本

- 財産の贈与を受けた日から10日を経過した日以後に作成された戸籍の附票の写し

- 居住用不動産の登記事項証明書その他の書類で贈与を受けた人がその居住用不動産を取得したことを証するもの

金銭ではなく、居住用不動産の贈与を受けた場合は、上記以外にも居住用不動産を評価するための書類が必要となります。

引用元国税庁「No.4452夫婦の間で居住用の不動産を贈与したときの配偶者控除」

おしどり贈与の対象となる

居住用不動産の範囲とは?

前章で解説した居住用不動産ですが、一定の条件を満たした場合に限ります。控除が適用される居住用不動産とは、贈与を受けた配偶者が居住するための家屋またはその敷地でなければなりません。

居住用家屋の敷地には借地権も含まれます。この居住用家屋と敷地は一括で贈与を受ける必要はなく、どちらか一方だけの贈与でも可能です。

また居住用家屋の敷地のみ贈与を受ける場合、次のいずれかに当てはまる必要があります。居住用家屋の敷地の一部の贈与でも控除は認められます。

- 夫又は妻が居住用家屋を所有していること。

- 贈与を受けた配偶者と同居する親族が居住用家屋を所有していること。

おしどり贈与のメリット

要件を満たせば適用されるおしどり贈与ですが、メリットもあればデメリットもあります。まずはメリットについて解説します。

相続税を減らせる

おしどり贈与の一番のメリットは相続税を減らせることです。例えば夫が財産のほとんどを所有していた場合、夫が亡くなると財産を妻が相続することになりますが、相続財産の額によっては高額な相続税が発生します。

しかしおしどり贈与を適用して財産を分散することにより相続税を減らす、もしくはなくす状態にすることが可能です。

また通常であれば相続発生の3年以内に行なった生存贈与は相続税の対象となります。しかしおしどり贈与を適用して贈与した財産はこの対象外となります。

つまり死期が迫った状態であっても、おしどり贈与が適用された生前贈与であれば財産を減らせるので、相続税対策として有効です。

将来的に自宅を売却予定なら特別控除が使える

将来的に自宅を売却予定の夫婦にもおしどり贈与は有効な手段です。なぜならマイホームを売却した場合、所得税に関して「3,000万円の特別控除の特例」が受けられるからです。

不動産を売却した場合、得た利益(譲渡益)に対し譲渡所得税が課せられますが、特別控除が適用されれば3,000万円までは非課税になります。

この特例は家単位ではなく所有者に対して行なわれます。つまり夫だけの名義から、おしどり贈与を利用して一部を妻に贈与し、共有名義にしておくことで2人分6,000万円の適用を受けられるのです。

控除額が単純に倍になるので、価値が高い不動産を売却した場合、かなり大きな節税対策になるといえるのではないでしょうか。

おしどり贈与のデメリット

おしどり贈与にはメリットばかりではなくデメリットもあります。両方を理解した上で利用するかを判断しましょう。

不動産取得税や登録免許税がかかる

おしどり贈与を利用することで様々な控除を受けられますが、一方で支払わなければならない税金もあります。それが不動産取得税と登録免許税です。

相続の場合、不動産取得税はかかりませんが、贈与となると土地も住宅も固定資産税評価額の3%が課せられることになります(令和3年3月31日までに取得した不動産の場合)。

また登録免許税も相続の場合は0.4%ですが、贈与の場合は2%かかります。

1,500万円の土地を贈与した場合

| 不動産取得税 | 1,500万円=3%=45万円 |

|---|---|

| 登録免許税 | 1,500万円×2%=30万円 |

おしどり贈与以外の特例を使っていない前提で計算していますが、1,500万円の土地を贈与した場合、合計で75万円かかります。

不動産を譲渡する時には名義変更を行ないますが、これをプロに頼めば5万~10万程度の費用がかかります。更に贈与税の申告も依頼すれば合計で100万円近くかかるでしょう。

おしどり贈与の控除を利用することでこれ以上の恩恵を受けられるようであれば利用するメリットがありますが、そうでない場合も多いのでしっかりと計算してから判断しないと損する可能性もあります。

おしどり贈与を受けた人が先に亡くなる可能性がある

財産のほとんどを所有していた夫が、先を見越して妻におしどり贈与をしたとしても、必ずしも夫が先に亡くなるとは限りません。妻が先に亡くなってしまう可能性もあります。

おしどり贈与を利用して一部を妻に贈与しても、先に妻が亡くなれば夫が相続することになり意味がなくなってしまいます。それどころか相続税や登記などにかかる手続き費用がかかることになり、余計な負担が増えることにもなりかねません。

結果、損してしまうということもあるので、あらゆる可能性を考慮した上で判断しましょう。

おしどり贈与を適用する際の注意点

おしどり贈与を適用する場合、どのようなことに注意すれば良いのでしょうか。ポイントを4つにまとめたので参考にしてください。

贈与税の申告書を提出しなければならない

おしどり贈与を適用したと仮定して計算した結果、贈与税がかからないと分かっても贈与税の申告書は必ず提出しなければなりません。

おしどり贈与税適用の条件に申告書の提出が要件の一つとなっています。もし申告書を提出しなかった場合、おしどり贈与は適用されません。税務署から指摘を受けることになるので、税金がかからないと分かっても必ず提出しましょう。

同一の配偶者には1回しか適用できない

おしどり贈与は同一の配偶者に対して1回しか適用できません。再婚後も要件を満たせば新しい配偶者には適用可能ですが、それぞれ20年以上の婚姻期間が必要となるので、実質2回行なう例はほとんどないといってよいでしょう。

対象となる婚姻期間は、法律上認められた結婚に限ります。事実婚や内縁の妻には適用されませんので注意しましょう。

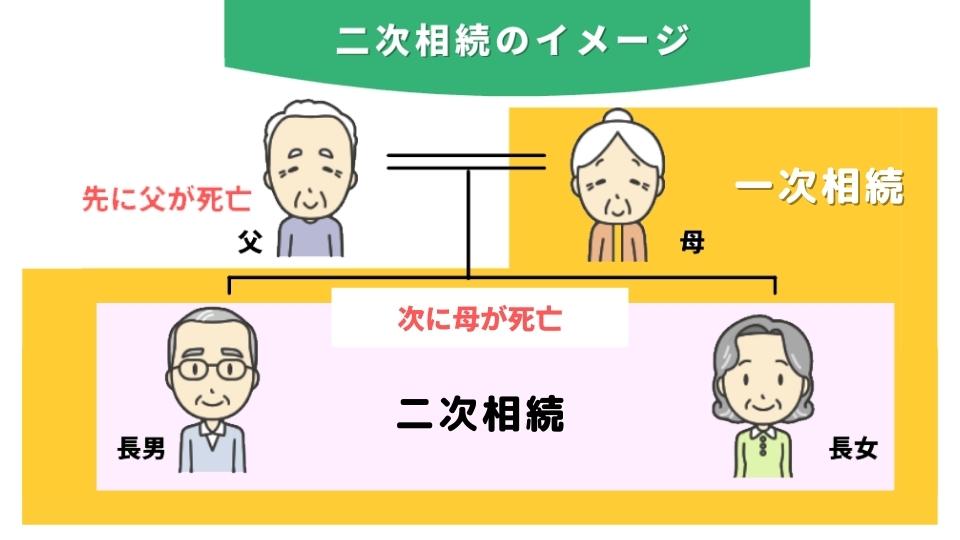

二次相続も含めて考える

おしどり贈与を検討する際は、二次相続のことも考えておきましょう。例えば夫が先に亡くなり配偶者である妻が相続することを一次相続、妻も亡くなり子が相続することを二次相続といいます。

おしどり贈与を利用して妻へ財産を贈与しておけば、夫の財産は減るので亡くなった時の相続税も減り、妻の負担は軽くなります。しかしその後、妻が亡くなった場合は夫から受贈した分があるため、妻の財産は増えています。

すでに夫は亡くなっているので法定相続人は子供たちだけとなるわけですが、おしどり贈与した夫の財産と、妻の元の財産を合わせた分に相続税が課せられることになり、子供たちに大きな負担をかける可能性があるのです。

目先の相続対策だけに気を取られると、このようなケースが起こることもあるので、慎重に検討しましょう。

おしどり贈与を受ける必要がないケースもある

おしどり贈与は要件を満たしていれば2,000万円の控除が受けられますが、実は必要ないケースも多くあります。

なぜなら配偶者が亡くなって相続開始した場合「配偶者の税額の軽減」という制度が利用可能です。これは1億6千万円もしくは配偶者の法定相続分相当額のどちらか大きい金額までは相続税がかからない制度です。

多額の相続財産がある場合はメリットがありますが、そうでない場合は不動産取得税や登録免許税を支払ってまで利用する必要がない場合も多くあります。

損しないためにも、まずは自分たちの財産や状況をしっかりと把握することが大切です。

節税対策をご検討なら

専門家におまかせください

このようにおしどり贈与はメリットもありますが、ケースによっては利用する意味がないどころか負担が増えてしまう可能性もあります。

相続や贈与には様々な特例や制度があり、すべてを把握することは難しいでしょう。個々の状況によって制度がお得かどうかは異なるので、おしどり贈与の検討はプロに相談するのがおすすめです。

杉並・中野相続サポートセンターでは30年の実績があり、お客様に寄り添ったサービスを提供しています。センターには葬儀社・弁護士・司法書士・測量士・鑑定士が協力体制を組んでいるため、全面的にサポートできる体制が整っており、相続に関するあらゆる手続きに対応可能です。

また税理士や行政書士、ファイナンシャルプランナーなど専門性の高いスタッフが在籍しているため、様々なご相談に適した提案とサポートを行ないます。

「我が家の状況でおしどり贈与は得するのか」「二次相続を踏まえた遺産分割を行ないたい」というご相談にも親身に対応しますので、まずはお気軽にご相談ください。

まとめ

おしどり贈与のメリットやデメリット、適用する場合の注意点について解説しました。おしどり贈与は基礎控除と合わせて最大2,110万円の控除を受けられる制度です。

配偶者間で財産を分散することで相続税を減らせる、不動産を売却する際の特別控除を増やせるなどメリットはありますが、不動産取得税や登録免許税がかかるなどのデメリットもあります。

状況によっては意味がないケースや損してしまうケースもあるので、利用を検討する際は慎重に行なうことが大切です。

おしどり贈与に関して少しでも不安や疑問に思うことがあれば、杉並・中野相続サポートセンターにお任せください。2,500件以上の実績と、知識豊富なプロがあなたを全面的にサポートします。

お気軽にご相談いただけるよう、紹介のご相談料は無料です。一人で抱え込まずに、まずはご相談ください。最善の方法を一緒に見つけていきましょう。

0120-317-080

0120-317-080 資料請求

資料請求 お問い合せ

お問い合せ