相続税申告が必要な人・不要な人とは|生前からできる節税対策

亡くなった方から財産を受け継いだ際に生じる相続税。故人が亡くなってから10か月以内に申告が必要となるほか、「基礎控除」「相続税評価額」など聞き慣れない用語が多く出てくるため、何をしたらよいかわからず焦ってしまう方もいます。

また相続税申告の手続きは自力で行うことも可能ですが、実際には専門的な知識が必要となることも多く、相続に強い税理士に相談することがとても大切です。

本記事では相続に強い税理士が多数在籍する杉並・中野相続サポートセンターが相続税のかかる方とかからない方の違いや相続税申告の必要性の有無、生前にできる相続税対策の主な内容などについてご紹介します。

目次

そもそも相続税とは?

相続税とは亡くなった人から財産を受け継いだ際、受け継いだ人(相続人)にかかる税金のことをいいます。故人が亡くなってから10か月以内に税務署へ相続税の申告を行い、税金を納付する必要があります。

ただし亡くなった人から財産を受け継いだ場合、どんな場合でも必ず相続税がかかるわけではありません。

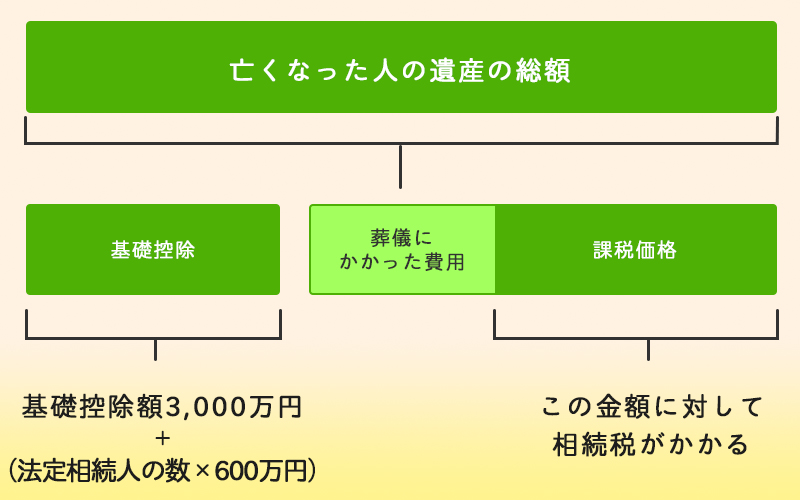

これは、亡くなった方の遺産総額から債務・葬儀にかかった費用を引いたもの(課税価格)が基礎控除よりも少ない場合には、相続税を支払う必要がないからです。

以下から相続税の基礎控除とは何かについてご説明します。

相続税の基礎控除とは? ―基本的な考え方

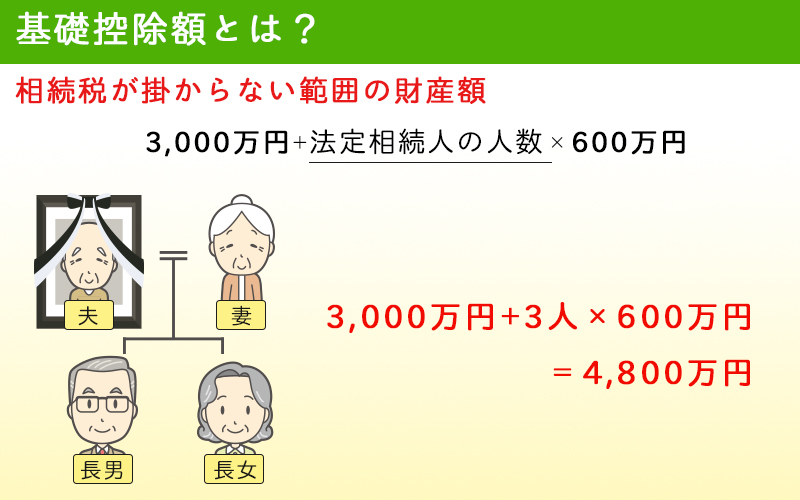

相続税の基礎控除とは亡くなった方の遺産総額のうち、相続税がかからない部分のことをいいます。基礎控除は「何人で遺産を相続するか」によって異なり、具体的な計算方法は以下のとおりです。

相続税の基礎控除のもとめ方

3000万円+(法定相続人の人数×600万円)=基礎控除額

たとえば相続人が4人の場合、基礎控除額は以下のように計算します。

3,000万円+(相続人3人×600万円)=4,800万円

つまり、課税価格(遺産総額から債務・葬儀にかかった費用を引いたもの)が5400万円を下回る場合は相続税がかからないということになり、5400万円を上回る場合、上回った分にだけ相続税がかかるということになります。

課税価格(基礎控除の場合相続税申告は不要?)

前述の通り、課税価格が基礎控除を下回る場合、相続税はかかりません。ではこのような場合、相続税の申告自体が不要なのでしょうか?実はこの点についてはケースバイケースといえます。

課税価格が基礎控除ギリギリという状態の場合は、たとえ少し下回っている場合でも相続税申告を行うことをおすすめしています。

これは仮に後々申告漏れが見つかってしまい、課税価格が基礎控除を上回ってしまった場合に「申告が必要にもかかわらず申告をしていなかった」ということになり、相続税に加えて“無申告加算税”というペナルティを支払う必要が出てきてしまうからです。

相続においては後から故人の遺産が見つかることにより申告漏れが生じることも少なくありませんので、基礎控除ギリギリの場合には、もしものときのために相続税申告を検討しましょう。

一方、課税価格が基礎控除よりはるかに低い場合、相続税申告はしなくてもよいでしょう。しかし、何かのタイミングで税務署から税務調査が来たとき、相続の内容を正しく説明できるよう「財産目録」を用意しておくことをおすすめします。

当サポートセンターでも相続税申告だけでなく、申告が必要ない方向けの財産目録づくりや、「そもそも相続人が何人いるのかわからない」という方のための相続人関係図や遺産分割協議書の作成なども実施しています。

相続財産の範囲や評価額の算出方法

相続税がかかるかどうかを知るためには、まず亡くなった方の持っていた財産の内容やその価値を把握する必要があります。相続の対象となる財産には、主に以下のようなものがあります。

| 市街地にある宅地 | 路線価(土地の形状による減額補正後)×宅地面積を土地の位置や形状、接道により補正した額 |

|---|---|

| 路線価のついていない宅地 | 固定資産税評価額×所定の倍率 |

| 家屋 | 固定資産税評価額 |

| 一般動産 | 調達価額(不明なものは新品小売価格-経過年数に応じた減価額) |

| 自動車 | 調達価額または新品小売価格-経過年数に応じた減価額のいずれか |

| ゴルフ会員権 | 取引相場×70% |

| 死亡退職金 | 受取金額-非課税枠(500万円×法定相続人数) |

| 生命保険金 | 受取金額-非課税枠(500万円×法定相続人数) |

会社の規模により類似業種批准価格、純資産と併用することになります

今からできる相続税対策とは

故人が亡くなり相続が発生するときは、相続税の申告・納付、実際の遺産分割の話し合いなど遺族にさまざまな負担が生じます。

遺された家族がスムーズに相続するためにも、財産を持っている方が生前にしっかり対策をしておくことが大切です。以下では、相続税対策として事前にしておきたいことについて詳しくご説明します。

相続税の節税をめざす

相続税は亡くなった方の持っていた財産が多ければ多いほどかかりやすいため、遺族はときに莫大な税を支払わなければならなくなります。

そのため、少しでも支払う税が少なくなるよう、適切な節税を心がけることが大切です。相続税を節税するための方法として、大きく以下の2つが挙げられます。

生前贈与を活用する

生前贈与とは財産を持っている人が亡くなる前に、財産を他人に無償であげてしまうことをいいます。贈与にも“贈与税”という税があり、贈与額が年間110万円を超えると納税の義務が生じます。

しかし、年間110万円以下の場合には贈与税はかからないため、数年かけて少しずつ贈与をすることによって、亡くなるときに故人の手元に残る財産を減らすことができ、結果的に相続税の節税につながります。

持っていた財産の評価を下げる

土地・宅地などの不動産を持っている場合、財産の評価を下げることで相続税の節税が望める可能性があります。たとえば更地と建物の立った土地では、更地のほうが相続税評価額が高くなり、必然的に相続税も高額になることが予想されます。

そのため、更地で持っている土地にあえて建物を建てたり、その建物を誰かに貸したりすることによって相続税評価額を下げることで相続税の節税を狙える可能性があります。

またこの手法は相続税だけでなく、所得税や固定資産税の節税にもつながるため、土地を持っている方の多くが活用する典型的な節税方法といえます。

相続争いを防ぐための対策

遺産相続においては親族・家族間で揉めてしまうことも少なくありません。家族の関係性悪化を防ぐためにも、財産を持っている人がそれをどのように相続してほしいかを明確にしておくことが大切です。

たとえば遺言を作成しておけば、自分が旅立ったあとの財産の振り分け方について示すことができ、相続争いをある程度予防できる可能性が高いでしょう。

また、故人がどんな財産を持っていたのか把握できない状態にあると「誰かが個人の財産を隠し持っているのではないか」という疑いが生じて揉めてしまう可能性が高まるため、自分がどんな財産を持っているのかを示す“遺産目録”を用意しておくことも大切です。

また、このほかにも財産を不動産ばかりに偏らせない、更地の土地を残しておくなどの対策ができると、親族・家族間で揉めることを防げる可能性があります。

相続税を払うための資金を確保しておく

また自分の財産の量・価値などから、相続税がかかる可能性が高いことが明らかな場合には、遺された方のために相続税を納付するための資金を用意しておくことも大切です。

現金や預金で財産を残しておくほか、相続人が死亡退職金や死亡保険金を受け取れるように手配しておくとよいでしょう。

また相続税は現金での納付が困難な場合に、土地などの不動産や有価証券などによって税を収める“物納”が認められる可能性がありますので、予め物納用の土地を残しておくという選択肢も挙げられます。

相続税のご相談は

当サポートセンターへお寄せください

財産の相続税評価額の算定、実際の申告など、相続税申告では複雑な手続きが多々あります。そのため相続税のことで迷ったら、相続に詳しい税理士事務所に相談することが大切です。

当サポートセンターでは最適な相続税評価額の算定、税務調査に強い相続税申告を行っています。たとえば、土地の相続税評価額は税理士の知識や経験によって大きな差が生じやすい部分です。

私たちは土地の様子を細かく確認して最適な評価を行うほか、節税に役立つ分割方法についてもお話を伺いながらアドバイスします。

また、相続では税務署からの税務調査を心配する方も少なくありません。そこで私たちは相続財産の漏れが生じにくい対策を行うことはもちろん、税務署から納税者へ直接臨場調査が行われることを防ぐため、予め申請書に税務署が知りたい情報を記載・添付しておく“書面添付制度”を実施しています。

初回相談は無料で行っていますので、まずはお電話やメールでお問い合わせください。

0120-317-080

0120-317-080 資料請求

資料請求 お問い合せ

お問い合せ