スムーズな事業承継のための自社株対策とは?

経営者が避けて通れない問題の一つが事業承継です。「後継者を誰にするか」「どのように引き継ぐか」「事業承継を行なううえでの税金対策はどうするか」など様々な面から考えていかねばならず、頭を抱える経営者の方も多いのではないでしょうか。

この記事では相続専門の税理士が多数在籍する杉並・中野相続サポートセンターがスムーズな事業承継をするための税金対策の一つである自社株対策について解説します。事業継承を成功させるためのポイントについても解説しているので、事業承継を考えている経営者の方は、ぜひ最後までご覧ください。

本記事は2021年12月現在の情報を元に作成しています。最新情報は各公式サイトなどをご覧ください。

目次

事業承継とは?

事業承継とは会社の経営を後継者に引き継ぐことです。「自分が引退した後も事業が続いてほしい」と考えている経営者にとって避けて通れない問題で、考えなければならないこともたくさんあります。失敗しないためには、早い段階で対策を始めるのが大切です。

例えば事業承継を考えるあたり、引き継ぐ財産の一つに自社株式があります。多くの自社株式を所有している場合、経営者が亡くなると高額な相続税が課せられることになります。

支払えない場合は経営に影響を及ぼす可能性があるので、就任中に自社株対策しておくことが需要です。詳しくは次の章で解説します。

関連サイト中小企業庁「財務サポート・事業承継」

自社株対策とは?

自社株対策とは株式を譲渡する際にかかる税金を抑えるために、自社株の評価額を下げることをいいます。なぜ評価額を下げたほうがよいのでしょうか。ここでは事業継承における自社株対策の重要性と、しないリスクについて解説します。

事業承継における自社株対策

事業承継で引き継ぐ財産の一つである自社株式は、企業財産のなかでも大きな割合を占めます。株式譲渡は「売買」「贈与」「相続」のいずれかで行なうことになりますが、それぞれ金額に応じた税金を支払わなければなりません。

例えば売買の場合、売り手には譲渡所得税が課税され、買い手側は購入資金を用意する必要があります。生前に無償で譲渡した場合は贈与税がかかり、経営者が亡くなってから自社株式を相続すれば相続税がかかります。

どの方法を選択するかによって税額は大きく変わりますが、いずれの方法でも自社株の評価額が高ければ高いほど多くの購入資金、または税金を支払わなければなりません。

日本商工会議所の「事業承継と事業再編・統合の実態に関するアンケート」によると、事業承継の障害・課題の約3割が「後継者への株式譲渡」であることがわかりました。具体的には「譲渡の際の贈与税や相続税が高い」「後継者に株式買取資金がない」などがネックとなっているようです。

この調査からも分かるように自社株対策は、スムーズな事業承継を進めるうえで重要なポイントといえるでしょう。

自社株対策しないリスク

自社株式を譲渡するためにかかる贈与税や相続税は、自社株の評価額を元に計算されます。売買の場合は評価額に相当する購入資金が必要です。しかし評価額が高いと資金を準備できない可能性が出てきます。

安定した経営のためには、事業後継者が自社株を取得しなければなりません。できれば100%が望ましいですが、3/2以上保有していれば支配権を持つことができます。もしそれ以上の株式を取得できなかった場合、株式の所有者が複数に分散してしまうでしょう。

そうなった場合、支配権がなくなり特別決議を成立させられなくなるので、経営に影響を及ぼす可能性があります。

支配権を持ったまま事業を続けていきたいとなれば、自社株式の取得は必須です。取得の負担を少しでも減らすために株の評価額を下げる対策が必要になります。

代表的な自社株対策の例

ではどのような自社株対策があるのでしょうか。ここでは次の7つの対策方法について解説します。

- 役員退職の支給

- 不動産の購入

- 生命保険の活用

- 減価償却費の計上

- ホールディングス経営の利用

- グループ同士の合併

それぞれ具体的に解説します。

役員退職金の支給

会社の資産を減らすことで自社株の評価額を下げられます。自社株の評価額を大きく下げられる方法として、よく使われるのが役員退職金の支給です。資産を減らすのであれば退職金ではなく、役員報酬を定期的に支払えば良いのではと思われるかもしれません。

実は役員退職金には勤続年数や金額に応じた退職金控除があり、役員報酬を支払った時に比べて大幅な節税対策になります。役員報酬にはこのような控除はありません。

つまり役員退職金の活用は、税金を抑えながら会社の利益を減らし、個人資産を増やすために有効な手段です。

不動産の購入

純資産価額方式の場合、土地や建物などの不動産を購入することが株価引き下げに有効です。不動産は購入したら資産として計上されるため、意味がないと思われるかもしれません。

しかし不動産は時価の70%~80%で評価されることもあるのです。つまり現金をそのまま保有しているよりも会社の評価額が減り、結果的に自社株の評価額を下げることにも繋がります。

ただし取得後3年間は時価評価となることに注意しましょう。自社株対策として不動産の購入が効果を発揮するのは3年後です。そのため対策として不動産購入を検討しているならば、早めがよいでしょう。

生命保険の活用

もし不慮の事故などで経営者が突然亡くなった場合、十分な引継ぎが行なわれないまま事業承継することになります。対策していなければ経営資金や自社株にかかる多額の相続税に苦しむかもしれません。

相続税の支払いは原則現金のため、相続財産が不動産や自社株など流動性が低いものがほとんどだった場合、支払いできずに売却しなければならないこともあります。

しかし法人を受取人にした生命保険に加入しておけば、そのような事態でもまとまった現金を手に入れることが可能です。突然の出来事でもリスクを最小限に抑えられるでしょう。

また法人契約の生命保険は種類や内容にもよりますが、一部を損金として計上できます。つまり会社の資産を減らせるので、自社株の引き下げにも有効です。

減価償却費の計上

減価償却とは、設備や備品など会社の資産となるものを耐用年数に応じて費用に計上することです。費用として計上するということは、それだけ会社の利益を減らせることになります。そのため自社株対策にも有効だといえます。

例えば設備や機械の入れ替えが必要になり除却損が計上できそうな場合は、後継者に承継する前のタイミングで入れ替えることで資産の圧縮が可能です。

ホールディングス経営の利用

ホールディングス経営の利用も一つの方法です。ホールディングス経営とは、株式の保有を目的とした会社(持株会社)を作り、実際の事業は子会社が行なう経営方法です。これにより経営に集中する会社と、事業に集中する会社に分けて効率化を図ることもできます。

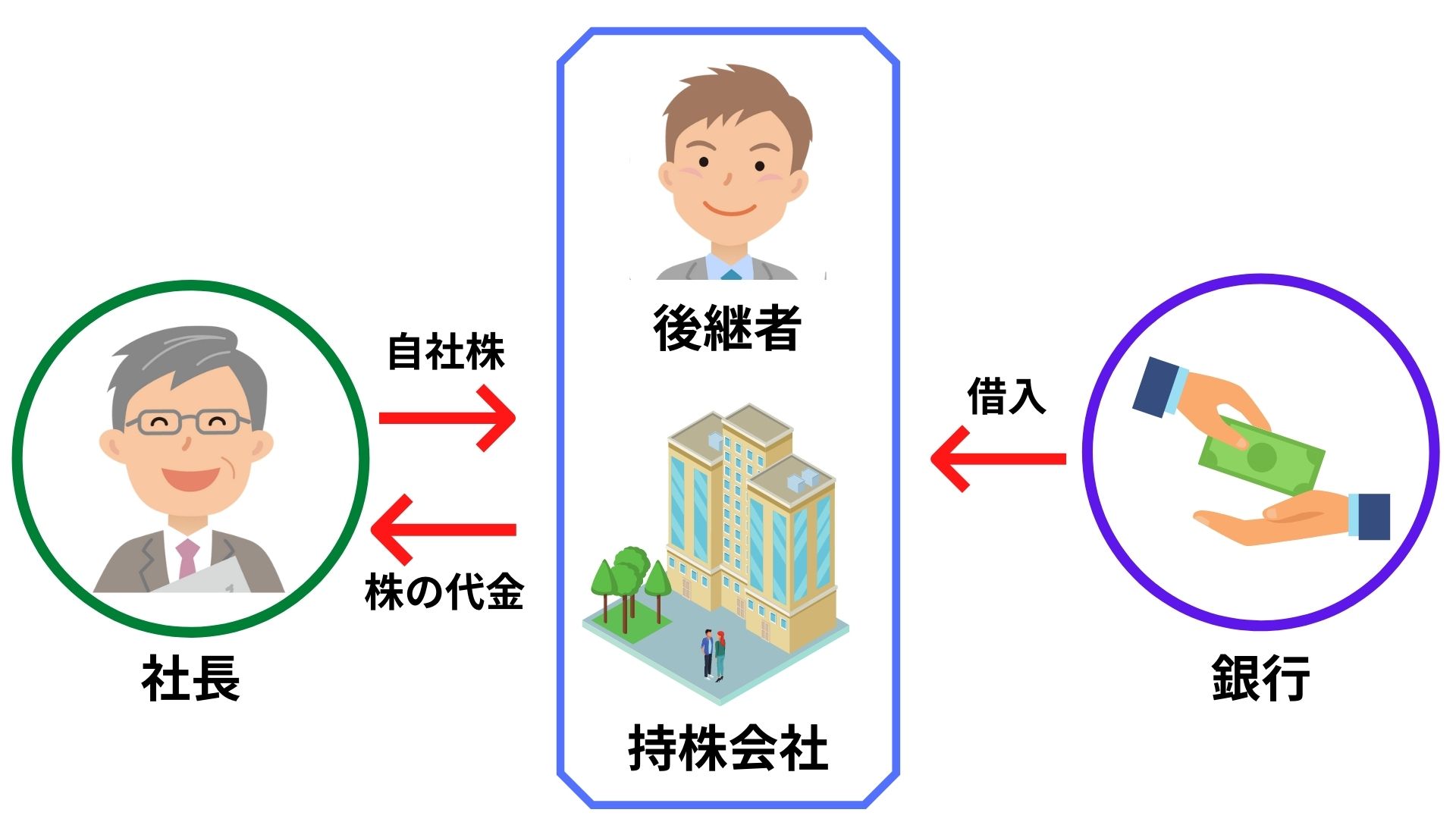

このホールディングスを利用して自社株対策が可能です。例として次のような流れになります。

- 後継者が持株会社を設立

- 後継者が銀行から融資を受ける

- 受けた融資を元に、経営者(社長)から自社株を購入

- 経営者(社長)が保有していた自社株は持株会社へ移る

- 結果的への後継者に事業承継が完了

ホールディングス経営の利用により持株についての相続が発生せず、先代経営者である社長は現金を取得できます。老後の資金に充てることもできるでしょう。ただしその代金が使われないまま先代経営者が亡くなった場合は、相続税が課税されるので注意しましょう。

また節税のみを目的とした持株会社の設立は、租税回避行為とみなされることもあります。設立に関しては専門家に相談しながら行なうとよいでしょう。

グループ同士の合併

株式の評価には2つの方法があります。大会社は原則として類似業種比準方式、小会社は純資産価額方式です。中会社は2つの方式を併用して評価します。

2つの方式について詳しくは次の章で解説しますが、グループ同士の合併は、社長が2つの株式会社を所有していた場合に有効です。

一般的に相続税評価額は、類似業種比準方式で計算したほうが低くなります。つまり純資産方式の会社を、類似業種比準方式の大会社と合併することにより評価額を下げる効果が期待できます。ただし合併するにあたっては様々な課題も出てくるでしょう。慎重な検討が必要です。

自社株の評価方法は会社によって異なる

先ほども触れた自社株の2つの評価方式について詳しく解説します。

純資産価額方式

課税時期における資産・負債の相続税評価額を基にして、1株当たりの純資産価額を算出する方法

| 資産の相続評価額 | 負債 |

|---|---|

| 「含み益×37%」を控除 | |

| 純資産価額 |

純資産価額方式とは会社を解散させた場合の価値を計算し、その金額を元に評価する方式です。この方式を採用している場合は、純資産の資産を減らすことで自社株の評価を下げられます。シンプルな評価方式といえるでしょう。

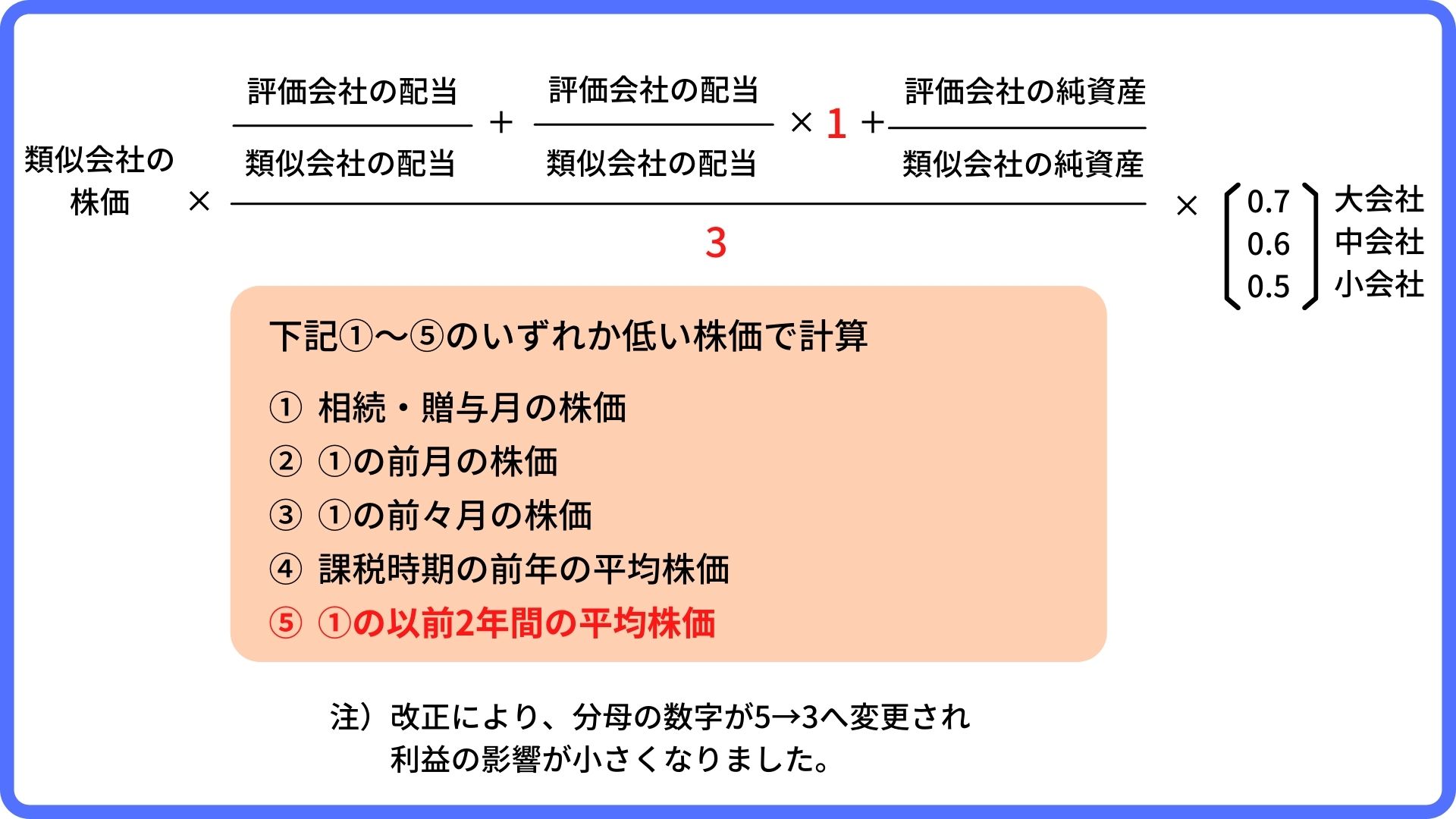

類似業種比準価額方式

上場会社の株価を基にして、配当金額、利益金額、純資産価額の3要素を比較して計算する方法

類似業種比準価額方式とは、事業内容がよく似た上場企業の株価や利益、配当金や純資産を元に評価する方法です。純資産の他、利益や配当金を少なくすることで自社株の評価額を下げられます。

計算方法は純資産価額方式に比べると少し複雑に思えるかもしれません。しかし上場企業の株価を参考にしているので、実態に見合った評価が可能です。

事業承継を成功させるポイント

事業承継するにあたり、考えなければならないことはたくさんあります。もし失敗してしまった場合、多額の損失を出してしまったり、支配権がなくなったりすることもあるでしょう。そうならないために、ここでは事業承継を成功させるポイントを3つ解説します。

対策は早い段階からはじめる

後継者の選定と育成、税金対策や相続問題など事業承継の課題は山積みです。スムーズに進めるためには多くの知識や準備が必要ですし、完了するまでにはかなりの時間を有すると考えておきましょう。つまり早い段階から進めておくのが成功のポイントです。

事業承継が終わらないまま経営者が亡くなった場合、資金繰りや経営がうまくいかず事業継続が危うくなることもあります。相続にいたっては親族同士のトラブルが発生することも考えられるでしょう。

元気なうちに対策することで、家族はもちろん、従業員や取引先にも迷惑をかけずに事業を継続できるでしょう。

公的支援を活用する

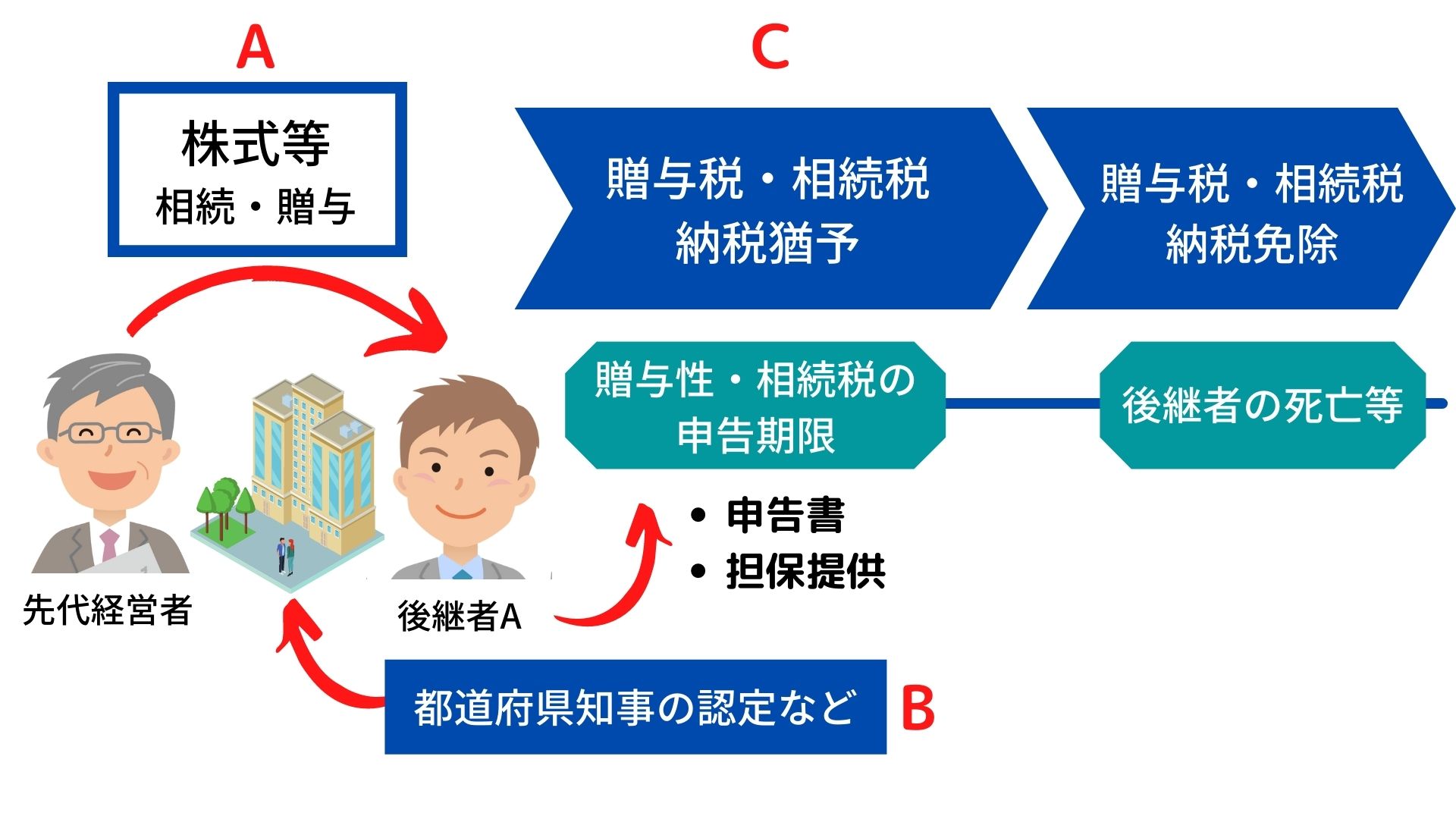

事業承継には公的支援があります。例えば事業承継税制は一定要件を満たすことで、相続税や贈与税の納税を猶予できる制度です。猶予と聞くと、単なる納税の先送りと思うでしょう。

しかし株を売らずに経営を続けていて、一定の要件をしっかりと満たしていればずっと猶予期間が継続されます。

そして後継者が死亡したなどの理由が発生した場合、猶予されていた贈与税や相続税は「免除」されます。つまり最終的には支払わなくてよいことになります。ただし取消事由に該当した場合は、猶予額の全額と利子税を納付しなければならないので注意が必要です。

事業承継をご検討なら

当サポートセンターへ

事業承継に課題を抱えている中小企業の経営者は多くいます。大切な事業を今後も継続していくために、事業承継は慎重に進める必要があるでしょう。

しかし現在の事業に加えて事業継承も進めなければならないとなると、かなりの負担が必要となります。仕組みや制度も複雑なので、進める際は専門家への相談がおすすめです。

事業承継の悩みは杉並・中野相続サポートセンターへご相談ください。税理士や行政書士など専門性の高いプロが、事業継承や相続に関する悩みに親身に対応します。初回ご相談料は無料なので、小さな疑問や悩みもお気軽にご相談ください。

まとめ

スムーズな事業継承を行うための自社株対策や、成功のポイントを解説しました。事業継承は今後も事業を継続していきたい経営者の方にとって、避けては通れない問題です。やらなければならないことはたくさんありますが、その中のひとつである自社株対策には様々な方法があります。

事業承継税制などの公的支援もあるので、自社の規模や経営状況に応じて上手く活用していきましょう。早い段階で準備を進めることや、専門家へ相談しサポートを受けることも成功のポイントです。

杉並・中野相続サポートセンターでは、事業継承や相続に関するサポートを行っています。会社の状況に応じた最適な支援ができる体制が整っているので、少しでも悩みや疑問があるあれば、お気軽にご活用ください。

0120-317-080

0120-317-080 資料請求

資料請求 お問い合せ

お問い合せ