相続税申告・手続きにマイナンバーは必要?提出書類・注意点を税理士事務所が解説

様々な行政手続きや申請にマイナンバーを提出する機会が増え「相続手続きにもマイナンバーが必要なのでは?」と心配している人もいるのではないでしょうか。

結論から言うと、相続税申告書を提出するときには「相続人」のマイナンバーが必要です。一方で、被相続人(亡くなった人)のマイナンバー情報は不要なので、ご安心ください。

相続税申告時には、申告書にマイナンバーを記載するだけではなく、申告書提出時にマイナンバーが正しいかも確認されるのでご注意ください。

本記事では、相続税申告にマイナンバーの提出が必要なのか、どのようにして提出すれば良いのかをわかりやすく解説します。

目次

相続税申告時には

相続人のマイナンバーが必要

相続税申告の際には「相続人」のマイナンバー情報が必要です。なお、相続税申告書には自分のマイナンバーだけでなく、他の相続人のマイナンバーも記載する必要があるのでご注意ください。

関連サイト国税庁「相続税・贈与税に関するFAQ」

そのため、自分以外にも相続人が複数いる状況で、他の相続人のマイナンバー情報が集まらないと相続税の申告期限ぎりぎりになってしまう恐れもあります。

相続税の申告期限に間に合わないと、無申告加算税や延滞税などのペナルティも発生してしまいます。

家族や親族が亡くなり相続税申告が必要な場合は、できるだけ早くマイナンバーに関する情報も集めておきましょう。

被相続人(亡くなった人)の

マイナンバーは不要

相続税申告書を提出するときに必要なのは、相続人のみのマイナンバー情報だけであり、被相続人(亡くなった人)のマイナンバー情報は必要ありません。

個人が死亡したときに、マイナンバーは失効してしまうため、記載する意味がないからです。

関連サイト公的個人認証サービス「電子証明書の有効期間と失効」

相続税申告書にマイナンバーを記載する方法

相続税申告書には、相続人のマイナンバーを記載しなければなりません。

お手元にマイナンバーカードをお持ちの人はすぐに記載できるかと思われますが、マイナンバーカードが手元にない場合は、マイナンバーの確認から始めないといけません。

相続税申告書に相続人のマイナンバーを記載する流れは、下記の通りです。

- 相続人のマイナンバーを確認する

- 相続税申告書にマイナンバーを記載する

それぞれ詳しく見ていきましょう。

相続人のマイナンバーを確認する

まずは、マイナンバーカードや通知カードなどをもとに、相続人のマイナンバーを確認しましょう。

万が一、マイナンバーカードや通知カードが手元にない場合は、マイナンバー記載付の住民票の写しを取得すればマイナンバーを確認可能です。

関連サイトマイナンバー総合サイト「マイナンバーが分かりません。」

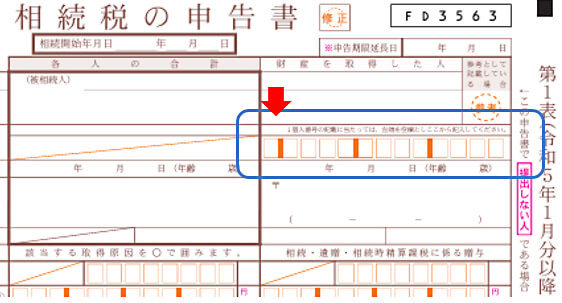

相続税申告書にマイナンバーを記載する

相続人のマイナンバーを確認したら、相続税申告書にマイナンバーを記載します。

相続税申告書の「財産を取得した人」の「個人番号または法人番号」の欄に、申告者のマイナンバーを記載しましょう。

なお、マイナンバーを記載する際には、左端を1マス空けて記載する必要があります。

また、相続税申告書は申告者だけでなく遺産を受け取った相続人全員の名前やマイナンバー情報を記載しなければなりません。そのため、自分だけでなく他の相続人のマイナンバー情報も集めておきましょう。

関連サイト国税庁・相続税の申告書等の様式一覧(令和5年分用)「相続税の申告書」

相続税申告書を提出する際も

マイナンバーの確認が必要

相続税申告書を提出する際には、税務署にて本人確認が行われます。マイナンバー提供時の本人確認は、下記の2つの確認を行うとされています。

| 番号確認 | 記載されているマイナンバーが正しいかの確認 |

|---|---|

| 身元確認 | 手続きを行う人がマイナンバーの正しい持ち主であること |

上記それぞれの確認方法は、本人が申告書を提出しているかどうかやマイナンバーカードを所有しているかによって変わってきます。

それぞれの確認方法について、詳しく見ていきましょう。

マイナンバーカードを所有している場合

相続人本人が税務署にて申告書を提出し、マイナンバーカードを所有している場合は、マイナンバーカードのみを持参するだけで番号確認および身元確認が完了します。

なお、マイナンバーカードを本人確認書類の写しとして相続税申告書に添付する場合は、表面と裏面両方のコピーが必要なのでご注意ください。

マイナンバーカードを所有していない場合

相続人本人が税務署にて申告書を提出するもののマイナンバーカードを持っていない場合は、マイナンバーを確認できる書類と本人の身元確認書類の2点を用意しなければなりません。

マイナンバー確認書類および身元確認書類として使用できるのは、主に下記の通りです。

マイナンバー確認書類として利用できるもの

- 通知カード

- 住民票の写しもしくは住民票記載事項証明書(マイナンバーの記載があるもの)

身元確認書類として利用できるもの

- 運転免許証

- パスポート

- 在留カード

- 公的医療保険の被保険者証

- 障害者手帳

関連サイト「(参考) 相続税の申告の際に提出していただく主な書類」

なお、e-TAXにて相続税申告書を提出した場合は、本人確認書類の提示や写しの提出は必要ありません。

関連サイト「e-tax」

税理士など代理人が申告書を提出する場合

相続人本人が申告書を提出するのではなく、税理士に申告書提出を依頼するときには、税務署で下記の3点を確認されます。

| 代理権 | 代理人が代理権を有しているか |

|---|---|

| 代理人の身元確認 | 申告書を提出する人物が正しい代理人か |

| 申告者本人の番号確認 | 申告書に記載されたマイナンバーが正しい番号か |

上記を証明できる書類は、それぞれ下記の通りです。

代理権

| 定代理人 | 戸籍謄本 |

|---|---|

| 任意代理人 | 委任状 |

| 代理人が税理士の場合 | 税務代理権限証書および税理士証票 |

代理人の身元確認

- 代理人のマイナンバーカード

- 代理人の運転免許証

申告者本人の番号確認

- 申告者のマイナンバーカードの写し等

- 申告者の通知カードの写し

上記のように、税理士などの代理人に相続税申告書の提出を依頼する場合は、自分のマイナンバーカードの写し等を提出者である代理人に託す必要があります。

マイナンバーは非常に重要な個人情報ですので、信頼できる税理士に相続税申告書の作成や提出を依頼しましょう。

関連サイト国税庁「相続税申告書の 代理送信等に関するQ&A」

相続税申告は

当サポートセンターにお任せください

相続税申告の際には、マイナンバー情報が必要です。相続税申告書にはマイナンバーを記載する必要がありますし、申告書を提出する際にはマイナンバー含む本人確認が行われます。

相続税申告は税理士に依頼もできますが、税理士が代理で提出する場合、自分のマイナンバーカードの写し等を税理士に預けなければなりません。

そのため、相続税申告を依頼する税理士は信頼でき、個人情報の管理を徹底している人を選ぶと安心です。

相続税申告を自分で行うのが難しい場合は、相続に強い税理士が多数在籍する「杉並・中野相続サポートセンター」までご相談ください。

当サポートセンターでは開業して30年以来、2,500件を超える相続の相談をお受けしてきました。弁護士・司法書士などの専門家と協力体制を取りながら、ご相談者様の相続手続きをワンストップでサポート可能です。

当サポートセンター・対応エリア

杉並・中野相続サポートセンターは西荻窪駅・徒歩1分に事務所を構え、下記エリアを中心とした地域密着の相続相談を承っています。ぜひご相談ください。

まとめ

相続税申告をする際には、相続人全員分のマイナンバー情報が必要です。

相続税申告は、相続開始から10ヶ月以内と期限が設定されていますので、家族や親族が亡くなったら相続人のマイナンバーに関する情報も集めておきましょう。

相続税申告は自分で行うだけでなく、税理士に依頼も可能です。

申告書を作成、提出するときにはマイナンバーの管理が必要になるので、マイナンバー含む個人情報の管理を徹底して行っている信頼できる税理士を見つけることをおすすめします。

0120-317-080

0120-317-080 資料請求

資料請求 お問い合せ

お問い合せ